前言

2023年12月6日,丹纳赫(danaher)终于以57亿美元拿下了Abcam。

图片来源:丹纳赫官网

作为医疗领域的并购之王,丹纳赫的这波操作本是稀疏平常,但这场收购的过程着实称不上太平,前有Abcam高层互揭老底,后有退位数年的创始人歇斯底里反对收购,更离谱的是,两方最后还来了一场世纪大和解的戏码,不可谓不精彩……

那么,作为曾经的抗体供应一哥,Abcam为什么最后走到了“卖身”的境地,公司高层究竟上演了怎样的宫斗戏码,丹纳赫又能否“hold”住这个“有想法”公司?

01 收入还行?

2023年6月23日,Abcam宣布公司将寻求战略转型,包括出售整个公司。单看公告,Abcam似乎已山穷水尽,但还真不是……

事实上,Abcam成立于1998年,是一家全球知名的抗体供应商,据Abcam报道,该公司已销售超11万种实验抗体、生化试剂以及试剂盒,在最辉煌之时,甚至覆盖到了全球2/3的科学家。

哪怕在2022年,Abcam全年仍营收3.62亿英镑,同比2021年3.14英镑增长了约15%。

亏盈方面,虽然2022年Abcam共亏损850万英镑,对比2021年营收了440万英镑来说不算是个好消息,但总体来说收入还是上涨的,也不至于一拍脑袋就要卖掉了吧?

事实上,好戏,才刚刚开始。

02 主角登场

2022年初,Abcam的创始人,前任董事长Jonathan Milner将手头的实权全权交付予亲自培养了十余年接任者Alan Hirzel(2014年便空降Abcam担任CEO),之后便正式宣布离职。

左图为Jonathan Milner,右图为Alan Hirzel

也是在Milner宣布离职不久后,Abcam的股价便一泻千里,2023年4月一度跌至12.57美元/股……

拥有Abcam 6.3%股份的大股东Milner自然是第一个不乐意,于是撸起袖子就干,在多个公众场合呼吁Abcam速速重整。

这一呼吁也许让股民以为是Milner“重返职场“的信号,亦或是笃定Abcam会快速响应Milner的指点江山。总之,在经历了Milner的一番精彩操作后,Abcam的股价居然起死回生了……

当然了,以上是Milner的观点,董事会可不这么认为。

董事会称,Abcam股价的回升与Milner没有太大关系,是公司各位共同努力的结果,并感谢了投资人对Abcam的肯定……

03 有预谋的互揭老底

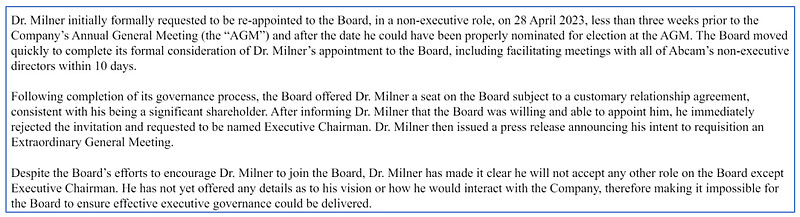

2023年5月底,Abcam率先出击,称Milner早在2023年4月28日便向Abcam要求重获董事席位,公司也是顶着压力通过了这个请求,不过,Milner却拒绝了这个offer。

董事会这波操作不过是揣着明白装糊涂,Milner要的是Abcam的实际控制权,这个offer不过是缓兵之计罢了。

于是,Milner又开始发力了。

2023年6月12日,Milner再发公开信,从现任董事长Peter Allen到整个董事会数落了一个遍,包括但不限于董事会监管失效、内控失效、资本分配以及公司项目进度等。先抑自然是为了后扬,比数落董事会写的更全面的是如何改善,总结成一句话就是,Milner的回归才能使Abcam“再次伟大”。

紧随其后的是Abcam的公告,董事会方认为Milner其实已经离开工作十余年了,承诺有待考究,另外,现任CEO已经将公司的营收增长了183%,这是实打实的成绩,而Milner甚至没能给出一个具体的战略调整方案,选他的作用是?

如此阴阳怪气的公告彻底点燃了Milner的斗志,于是Milner连夜赶稿……

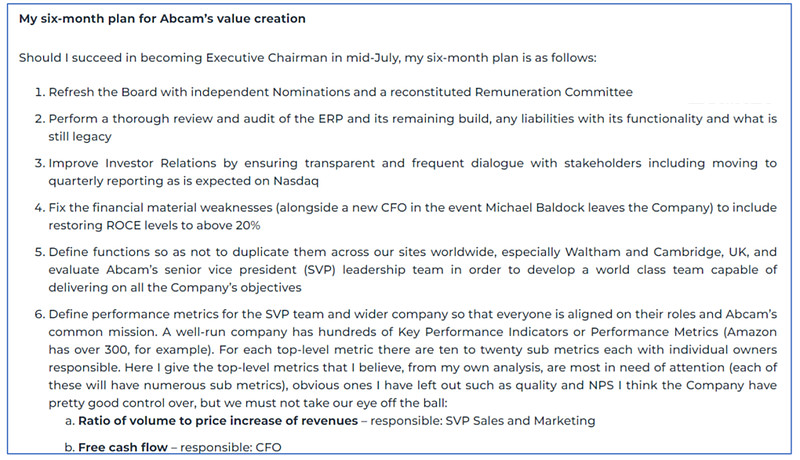

次日,Milner便给出了以下6点整改计划:

1. 重组董事会的提名和薪酬委员会;

2. 推动系统审查ERP系统项目;

3. 提交季度报保证透明度;

4. 修改公司的财务缺陷,资产回报率重回20%;

5. 评估领导层的能力;

6. 制定绩效指标,明确个人角色。

04 赢下一程

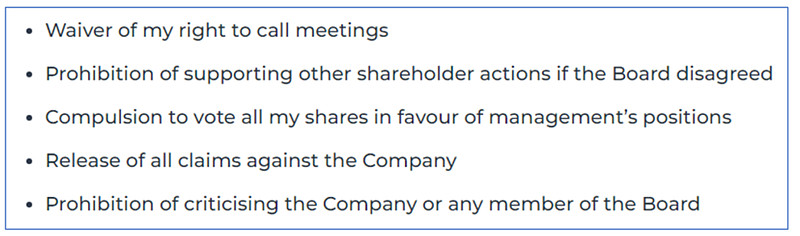

明眼人都看得出来,这哪是未来工作规划,这分明是把董事会的现有问题一一拉到太阳底下暴晒,更重要的是,Milner还花了大幅笔墨控诉Abcam的“表里不一”。原来,Milner放弃offer是因为一系列的不平等条约,共有五点:

1. 放弃召开会议的权力;

2. 如果董事会不同意,禁止支持其他股东的议案;

3. 强制支持管理层立场;

4. 放弃对公司的索偿权;

5. 禁止批评公司或任何董事会成员。

这下,连Abcam管理层最后的这点”体面“也被Milner撕得一丝不挂。

于是,董事会终于坐不住了,连夜认怂并发布了同意考虑改变公司目前战略,包括出售公司。

这还不算完,随后Milner又发表了一封公开信,表示自己只是不满Abcam管理层只关心自己位置不关心公司战略而已(管理层的股份几乎为0),随后强调了自己并不反对并购。

其实从Milner的字里行间也不难看出,他这么折腾的目的只是为了以”期望“价格套现手中的股份,而卖掉公司是目前最妥当的方式。

于是,时间点便回到了开头的6月23日,Abcam发布公告“主动卖身”。

至此,Milner算是赢下了一程,准确的说,是暂时赢下了一程……

05 返场!

2023年8月26日,丹纳赫宣布将以每股24美元,共计约57亿美元收购Abcam。这似乎是一个皆大欢喜的结局,事实上……

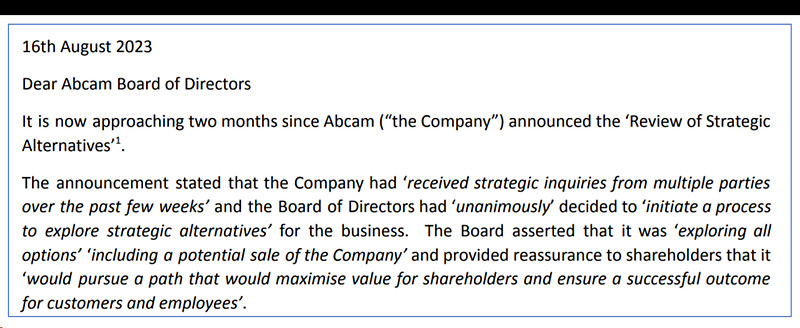

早在2023年8月16日,Milner就有所耳闻,于是再次“返场”,还是老操作,一封公开信,主要有三点:

1.因为Abcam管理层同意了包括出售公司在内的战略选项,所以我停止了呼吁;

2.作为股东,有必要为自己争取到应得的权益;

3.要求在8月31日之前给到确切的收购方案汇报(暗示对董事会目前的报价不满意)。

果然,2023年9月14日,在Abcam宣布被丹纳赫收购的半个多月后,Milner新的公开信虽迟但到……

从Milner新发布的公开信中可以看到,他反对的并不是并购,而是如此低价的并购,认为Abcam的价值被严重低估了。借此机会,Milner正式提议召开Abcam的特别股东大会,讨论重组公司董事会,更换CEO、CFO、董事长等高级管理人员的相关事宜。尽管之前Milner始终以召开特别股东大会作为施压手段,但也仅停留在口头警告而已,而这一次,他似乎彻底放弃了对Abcam高层的幻想,要夺回属于他的一切……

被架在火上燎烤的Abcam也不得不再次出面回应:丹纳赫的开价已经是所有参与收购谈判的数十位潜在收购机构中最合适的了,这一决定经历了董事会一致同意。而Milner这么做就是为了扰乱市场,阻止收购。

这一局,双方僵持不下,丹纳赫也不得不暂缓了收购动作。

06 “恍然大悟”

2023年11月1日,Milner毫无征兆地反悔了,他表示,经过与Abcam的大股东们充分沟通,他决定将停止一系列的反对行为,原因是大部分股东都支持这项收购🤡。翻译一下就是,我认输。

细看Abcam近些年披露的营收情况可以发现,尽管2022年的全年营收3.62亿英镑,同比2021年的3.14亿英镑增长约15%,但是,近几年的销售费也在节节攀升,2022年甚至达到了62.07%,几乎是2018年的一倍,净利率也从26.67%一路狂跌至-2.35%。

我们不妨再拿ps(市销率)做一个粗略的评估。市销率的计算方式是用公司的市值除以这一年的销售收入,得出的数值ps反映了投资者愿意为公司每一单位销售收入支付多少市值,ps越高则代表较高的估值,反之亦然。

2021年,Perkin Elmer宣布收购抗体制造商Biolegend,出价为52.5亿美元,预估Biolegend2022年营收为3.8亿美元,ps约为14倍。

反观Abcam,2022年营收约为4.55亿美元,丹纳赫给出的收购价为57亿美元,ps仅为12.5倍。这么一对比,丹纳赫的出价也算是合情合理。

显然,固执的Milner此前还活在梦里,在与董事们“沟通”后,现在大概是醒了吧……

不知什么时候,Milner已经悄悄关闭了Abcamfocus网站,这个网站起初正是Milner为了争取Abcam而建立的……

07 谢幕

如果一切顺利,Abcam也将于2023年12月15日正式退市。故事到这里也算是画上了句号,不过,大家似乎都忘了,故事中的另一位主角,收购方丹纳赫。

其他先按下不表,一大波高层裁员是板上钉钉的。在这场啼笑皆非的收购案中,虽然Milner部分观念有些“过时”,但这也将Abcam管理层的经营不善、危机公关能力差和战略规划模糊等一系列问题暴露无遗。

总之,这场称得上2023奇葩之最的收购案也给大家提了醒:在计划收购前,一定要做好前期的调研工作,毕竟,产品诚可贵,时间价同高。

目前,丹纳赫的主要业务版图围绕生物科技、医学诊断以及生命科学展开。

因此,在未来,Abcam的上游将引入丹纳赫旗下的生产设备与耗材,用以降低抗体的生产成本。反过来,Abcam能够通过自身庞大的抗体库完美对接丹纳赫的下游诊断产品线,一来一回又降低了诊断产品线的生产运营成本。

另外,Abcam有着75万的生命科学相关受众基础,可进一步为丹纳赫中下游相关生命科学板块产品线发掘潜在客户。

参考文献:

1.雪球官网

2.丹纳赫官网

3.abcam官网

4.网页链接

5.网页链接

6.网页链接

7.网页链接

8.网页链接

封面图来源:pixabay