原文首发于“宁远投资”微信公众号

作者:宁远君

上周回顾

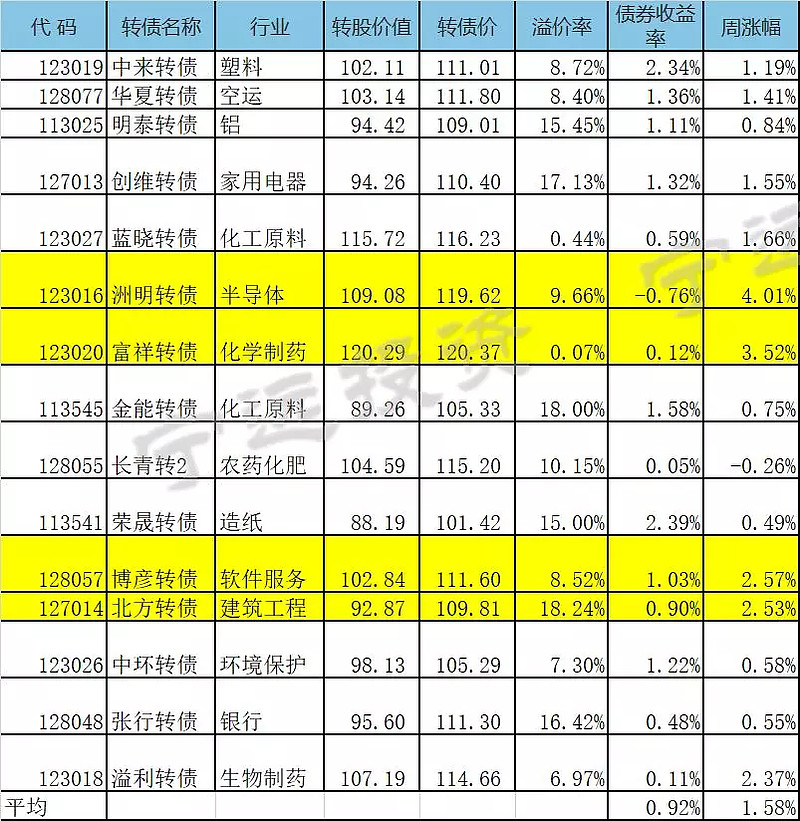

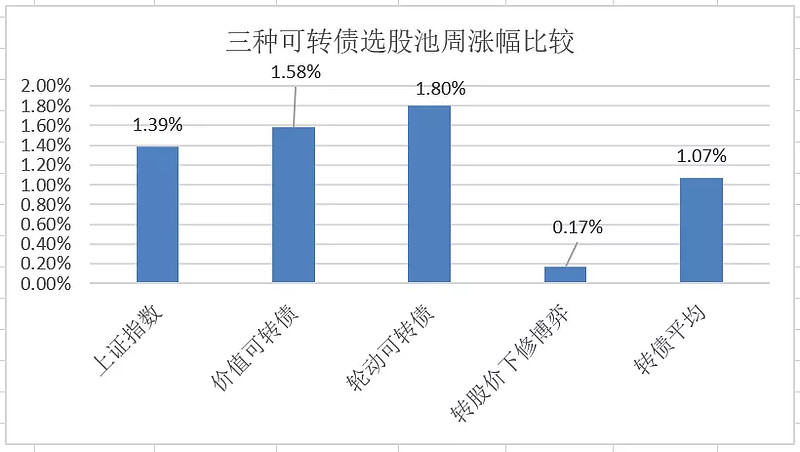

回顾上周发布的《本周可转债选股池(2019.12.2)》,价值可转债选股池取得了的 1.58%单周业绩,高于上证指数 1.3%的涨幅。其中洲明转债、富祥转债、博彦转债、北方转债涨幅较大。选股池中转债平均年化债券收益率下降至 0.92%。

轮动动可转债选股池取得了的 1.8%单周业绩,高于上证指数 1.39%的涨幅。其中圣达转债、蓝晓转债、富祥转债涨幅较大。圣达转债将退出选股池。选股池中转债平均年化债券收益率下降至 1.16%。

转股价下修博弈选股池取得 0.17%的涨幅,低于上证指数 1.38%的涨幅。其中亚药转债、维格转债、时达转债涨幅较大。选股池中转债平均年化债券收益率为 4.49%。

上周各可转债选股池和上证指数、转债平均涨幅比较见下图:

转债选股池

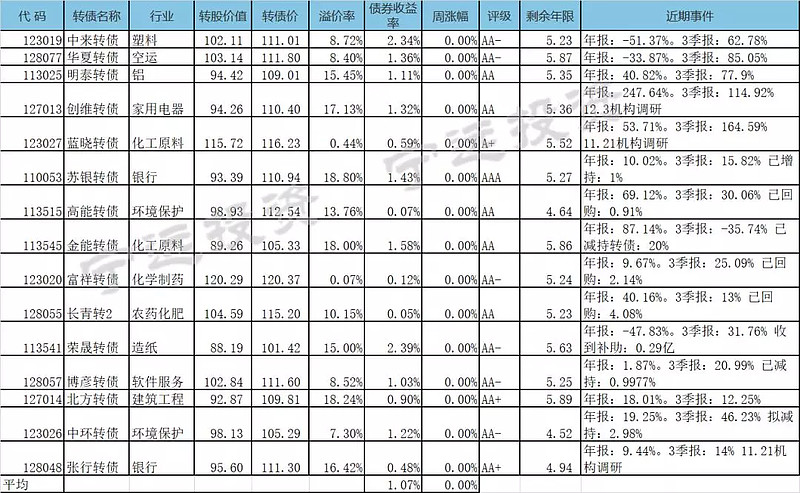

以下根据可转债类型和可转债的PEG、转股溢价率、债券溢价率等特性排序,构建价值可转债组合、轮动可转债组合和转股价下修博弈可转债组合选股池,供投资者参考。

价值可转债选股池

以平衡型转债和偏债型转债为选股池,要求溢价率小于 20%,只按正股的长期投资价值选择,即按PEG从低到高排序,精选前15只可转债,适用于长期价值可转债组合投资。

PEG的计算中,盈利增速是计算中的难点。在此引入了近 10年来平均 ROE和机构一致预期增速数据。机构一致预期增速是最佳的数据,但考虑到不是每只股票都有机构关注,对于没有机构关注的或者增速为负值的正股,同时也为谨慎起见,采用 10年ROE和当前ROE的最小值作为未来盈利增速。

轮动可转债选股池

以平衡型和债券型转债为选股池,不考虑正股的投资价值,按转股溢价率从低到高排序,精选前10可转债,适用于可转债轮动组合投资。

转股价下修博弈选股池

以债券型转债为选股池,不考虑正股的业绩,只是按债券持有,博弈公司会下修转股价,按债券溢价率从低到高排序,精选前10可转债,适用于转股价下修博弈组合投资。

说 明

1. 偏股型可转债:转债价格较高,无债券收益,即现价买入持有到期,无利息收益的可转债。转债价格主要随正股波动。

2. 平衡型可转债:转股价值略大于纯债价值,且有债券收益的可转债。正股上涨推动转债上涨,正股下跌,转债仅小幅下跌。

3. 偏债型可转债:纯债价值大于转股价值。正股上涨能推动转债微幅上涨,正股下跌,转债不跌或微幅小跌。

4. 纯债型可转债:可转债进入回售期,正股股价满足回售条件,上市公司无意下修转股价,反而发布回售公告。也就是说上市公司宁愿还钱给转债持有人,也不下修转股价摊薄股权,这类转债转股价值低,也没有转股价下修博弈可能,只有纯债价值,收益也仅有债券收益,应当排除在可转债选股池之外。当前属于纯债型的可转债有航信转债。

5. PEG:市盈率相对盈利增长比率,等于市盈率/(每股收益增长率*100)。用于衡量公司相对于业绩成长性的估值水平,PEG大于0且小于1表示估值较低,1表示合理,大于1表示估值偏高。

往期精选

关注“宁远投资”微信公众号,回复关键词,获取最新数据和精彩文章。

0. 回复“cctv”:《【CCTV2投资者说】宁远君:资产配置,稳健盈利》。

1. 回复“偏股”:《偏股型转债列表》(周更)。

2. 回复“平衡”:《平衡型转债列表》(周更)。

3. 回复“偏债”:《偏债型转债列表》(周更)。

4. 回复“近期”或“本周”:《本周可转债选股池》(至少周更)。

5. 回复“手册”:《可转债投资手册》。

6. 回复“股票”:《真实的10年股票投资收益率,结果出人意料?》和《十倍股票是怎样炼成的?》。

7. 回复“五粮液”:《学习巴菲特——五粮液投资笔记》和《股价上涨之谜》。

8. 回复“业余”:《业余投资者如何挑战别人吃饭的本事?》。

9. 回复可转债简称或代码:可查询该可转债相关文章。

本文仅用于个人投资记录和分享投资理念,若网友根据文中提及的证券和基金买卖,请自行承担风险!