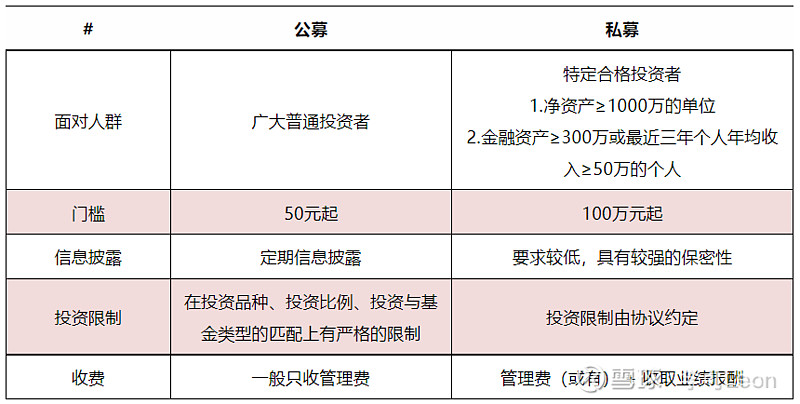

私募基金,与公募基金相对,是指通过非公开的方式募集资金,按投资方和管理方协商策略进行投资理财的基金产品,由于其灵活、高度定制化、利益绑定一致、策略丰富等优势,深受高净值客户喜爱,接下来就向球友们介绍一下这两者的基本区别吧。

按照投资对象划分,私募基金主要分为私募股权投资基金和私募证券投资基金两大类。前者是指以非公开募集的方式投资于未上市的公司股权,通常称为“创业基金”;后者是指将非公开募集的资金投资于证券市场产品(多为公共二级市场),也称为"阳光私募"或者“对冲基金”。以下是公募与私募的简单对比。

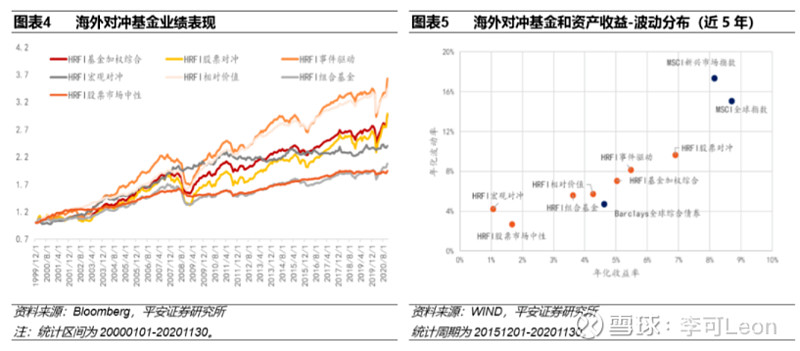

根据投资策略的不同,证券私募基金的投资类型可大致分为股票策略、事件驱动、组合基金、管理期货(CTA)、套利策略、宏观策略、债券基金等。其中,传统股票多头基金是证券私募行业内最主流的基金投资类型。下面逐一做简单介绍:

01 股票策略

02 事件驱动

03 管理期货(CTA)

04 债券基金

05 宏观策略

06 组合基金

一、股票策略

主要投资对象为全球各大交易所挂牌上市股票,主要的交易方式为做多股票,交易策略多样。这类证券私募基金的业绩表现与基金经理的选股和交易能力有极大关系,占据了国内阳光私募产品80%以上的策略比例,我们平时如雷贯耳的各大知名投资机构和大佬大多属于该策略。比如"时间的朋友"高瓴张磊,出道的时向他的恩师史蒂文森管理的耶鲁大学基金会募集了2000万美金,经过深刻调研,一笔钱梭哈投入腾讯,为耶鲁大学赚取了高额回报。

内含股票多头、股票多空、股票市场中性三种子策略。

1.1 股票多头

指基金经理基于对某些股票看好从而在低价买进股票,待股票上涨至某一价位时卖出以获取差额收益。该策略的投资盈利主要通过持有股票来实现,所持有股票组合的涨跌幅决定了基金的业绩。

股票多头中有一类股票行业策略,通常指私募基金经理投资范围或投资策略涉及到某一行业的,例如:医疗、医药、健康生活、化工、行业精选、行业优选、行业轮动等。

这一板块能细聊的就太多太多了,回头再跟球友逐一点评多头策略下潮起潮落般的知名基金与投资经理。

(以上仅为部分私募公司logo)

1.2 股票多空

股票多空策略的投资对象为股票、股指期货等,主要的交易方式包括做多股票和做空股指期货,但不要求多头股票与股指期货相匹配,股指期货交易即可作对冲,也可作投机获利。

不明觉厉的"对冲基金"就是以这样的方式开展投资的。不过需要注意的是,通过股指期货做空对冲由于支付了额外的对冲成本,在降低组合下跌风险、平滑收益曲线的同时,往往也降低了组合收益。但是对冲也不是万能的,今年大跌眼镜爆仓的Archegos Capital就是采用做多中概股、做空美股中的顺周期股票的策略,去年中概股显著跑赢美国传统行业股票,这个策略在2020年让他赚的盆满钵满,但是2021年以来中概股遭到了美国《外国公司问责法案》的打击,其重仓的跟谁学、好未来,又遭到了来自中国教育部、工信部的连环爆击。而空头方面,今年市场风格切换,顺周期的股票大幅上涨,Bill Hwang可谓是被两边打脸。

当然,Bill Hwang的爆仓并不能完全代表多空策略,因为真正打垮他的是过于激进的杠杆交易,加了5-6倍杠杆,结果瞬间爆仓并引发了股票市场的连环踩踏。

而提到典型的多空策略,我们把时间调回到1949年,当时A. W. Jones & Co.的创始人Alfred Jones觉得自己的选股能力很强,可以选到表现强势的股票,但择时能力一般,于是便设立了世界上第一支对冲基金,在买入自己看好股票的同时,也会选一些自己认为相对“平庸”的股票进行对冲,不仅可以平滑波动,还可以赚取更多超额回报。到1968年的时候,他的对冲基金回报近50倍,大大超过了同期公募基金的表现,可谓双边获利。

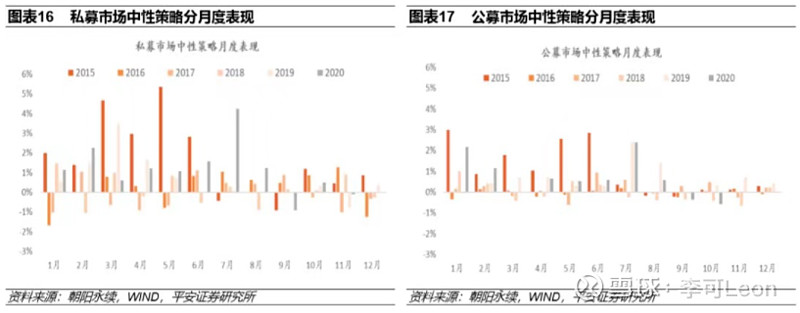

1.3 股票市场中性

股票市场中性策略的投资对象也是股票和股指期货,主要的交易方式是同时建立等额的股票多头和空头头寸,一般通过做空股指以对冲市场风险(Beta),仅获取股票多头组合的超额收益(Alpha),这种方式是通过股票组合的风险暴露来获得超额收益。

中性策略的投资逻辑决定了它与量化是天生的一对,再加上我大A股完美的大波动性,使得国内的量化中性策略放眼全球无敌手。

不过最近疫情下全球放水的一年多,全球股市普涨,Beta爆炸好,作为对冲成本的基差居高不下,中性策略容量显著增加,市场中性策略表现差强人意,变成了一种最没有性价比的策略。国内某头部量化机构的中性策略在一年不到的时间内经历了 备受追捧 - 巨额上AUM - 大幅回撤 - 大幅赎回 的过山车。尤其是复制策略的美元产品,加了数倍杠杆,为投资人唾弃。

不过凡事都要辩证的看,在震荡或者熊市行情下投资人可能就不这么想了。尤其随着国内量化行业整体规模的爆发,赛道越来越拥挤,导致管理人开始保收益弃夏普。中性策略超额波动持续增大是可预见的事情,叠加基差的波动,市场中性的平均最大回撤可能超过5%。考虑到中性策略平均15%左右的预期收益,最大回撤如果达到8%,瞬间感觉收益回撤比没那么高了,甚至不如一些公募的主观多头,投资逻辑更清晰还不会提取那么高的业绩报酬。

除非对冲条件变好,基差回到理性,否则中性策略表现不会特别出色。不过放眼全球,夏普2以上的股票策略,本来就是稀缺之物。考虑到赛道日趋拥挤以及管理人收费越来越高,对于着眼长期投资的家族资本,中性策略的配置价值任然是不言而喻的。

二、事件驱动

事件驱动型的投资策略就是通过分析重大事件发生前后对投资标的影响不同而进行的套利。基金经理一般需要估算事件发生的概率及其对标的资产价格的影响,并提前介入等待事件的发生,然后择机退出。随着注册制的不断深化,壳资源价值丧失;加上A股机构化,定价越来越理性,套利机会填平更为迅速,该策略需要管理人更为专业敏锐。

具体来说,事件驱动型策略主要包括定向增发、并购重组、IPO新股上市、热点题材与特殊事件等。

2.1 定向增发

私募基金将募集的资金专门投资于定向增发的股票。定向增发通常有良好的预期收益,一方面定增的行为对上市公司有股价利好,另一方面,定增由于拿到了“团购价格”,因此有折价的优势。

不过,定向增发的基金通常需要较大的规模才能做到有效地分散风险,且会面临募资周期与定增项目周期不匹配的情况。另外,由于定增投资者会有12个月的持股锁定期,定增策略的基金相对于股票类的基金流动性较差。

2.2 并购重组

该策略是通过押宝重组概念的股票,当公司宣布并购重组时对股价形成利好后获利。

私募行业内使用该策略最典型的机构就是由原公募一哥王亚伟操刀的千合资本。王亚伟从2012年底奔私以来喜拿重组股的风格依旧不变,其披露出的重仓股中总是不乏重组概念。

2.3 大宗交易

大宗交易套利基金就是通过大宗交易平台大量购买上市大小非股东,然后在集合竞价的交易平台快速卖出,利用两个交易平台成交差价获取套利空间的基金。

三、管理期货(CTA)

CTA策略全称管理期货策略(Commodity Trading Advisor Strategy),以各类商品期货(如黄金、原油、铜、大豆等)和金融期货(股指期货、外汇期货等)为底层投资标的,利用期货价格上升或下降的趋势进而获利的一种投资策略。

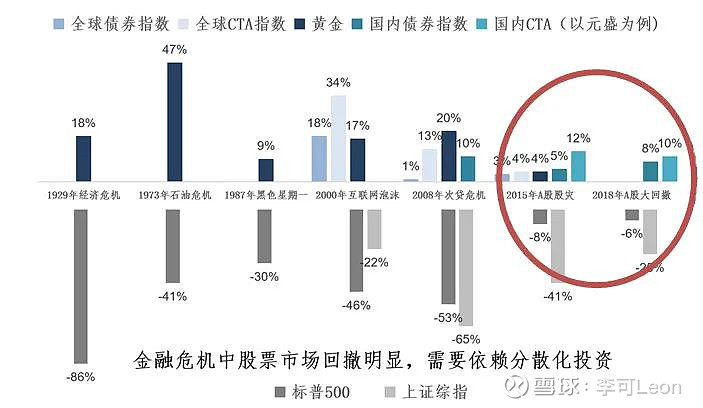

提到CTA策略,就必须要说一说危机Alpha,指当传统的股票、债券市场出现危机时,资本将流入大宗商品、外汇等其他资产。正好与CTA策略投资标的相匹配,因此CTA策略也具有危机Alpha的优势。国内08年次贷危机、15年股灾、18年A股大回撤和2020年疫情环境下,CTA策略均获得良好的表现。 当市场有大波动的时候,CTA策略就是跟随波动做相同方式的操作。CTA策略最大的意义在于与股票搭配做资产配置,与股票呈现负相关关系。

资料来源:Wind

按照管理人做出投资决策的依据不同,可将CTA策略分为主观CTA和量化CTA;主观CTA主要依赖于管理人对市场的敏锐感知;目前市场上较多的还是量化CTA,通过建立程序化的交易策略模型进行投资决策。

按照盈利逻辑的不同,CTA策略可以分为趋势跟踪、反转策略、套利策略。所谓的趋势跟踪,其实就是“跌买高卖”。根据不同的交易频率,市场上又分成长中短周期,但一般情况下产品都是都长短周期相结合。

反转策略我们可以理解为“高抛低吸”,在市场拐点出现的时候迅速反应,做出决策。

套利策略主要是捕捉市场中偏离正常范围的定价,包括跨品种套利、跨期套利和跨市场套利等。举个例子,城东的苹果卖5元一斤,城西的苹果卖10元一斤,老王发现后立马去城东买了苹果到城西卖,赚的盆满钵满。但市场终归会回归均衡,这个时差一般都很短,这时候通过数学模型搭建的量化体系就显得尤为重要。

四、债券策略

债券策略是指专门投资于债券的基金,对债券进行组合投资,寻求较为稳定的收益。根据中国证监会对基金类别的分类标准,基金资产80%以上投资于债券的为债券基金。

谈到债券,大家第一反应就是收益一般在3%-8%,那债券策略的私募产品情况如何呢?一般情况下,债券策略会通过一些策略来突破,比如波段操作,赚取差价;债券的正回购,通过以债券作为抵押向对方融资,返还本金并支付利息的交易过程,这就好比老王买了一套房,出租年收益在8%,再用房子抵押向银行借款,购买第二套房子再出租。

除了以上两个策略,骑乘策略收益也是债券策略有效的应用,投资者根据债券收益曲线预期的波动来建立或调整投资组合。举个栗子,一年期的A债券,到期收益率为10%,但前三个月就获得了5%的收益,可以采取3月后获利了结,并换B债券继续持有,如若一年经过4次转换,则收益可以变成4*5%=20%;另外,投资于可转债和打新股也是债券基金获得收益的重要渠道。

五、宏观策略

采取宏观策略的证券私募基金投资范围非常广,包括股票、债券和各类金融衍生品。这类交易手段非常灵活,可多可空,杠杆交易,投资经理通过对宏观经济的深入研究,进而判断各大类金融资产所处的周期及未来走势,在正确的时间配置正确的资产。对投资经理的经验和投研能力要求非常高,极度依赖投资经理对大类资产的判断。

宏观策略通过多策略多资产,全方位捕捉市场机会,适用于各种经济周期。

六、组合基金

组合基金策略投资对象为其他基金,常见的组合基金组织形式有FOF和MOM,这种策略需要基金经理根据自己对宏观经济和市场趋势的判断来配置基金组合,这种策略需要平衡组合的投资风格及策略,核心竞争力在于对基金管理人的评价和持续跟踪及组合的配置。

“基金中基金”(FOF)与“管理人的管理人”(MOM)都属于多重经理人投资的形式。FOF为专门投资于其他证券投资基金的基金组合,MOM则是选择不同的投资管理人,并授权他们进行投资决策。

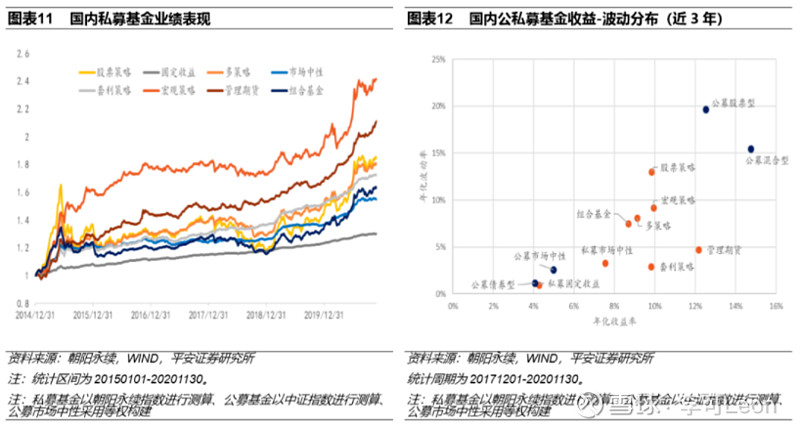

最后以2014-2019年国内私募基金业绩表现总览图结尾。