三倍杠杆ETF(YINN三倍做多,YANG三倍做空,估计是老外把阴、阳搞混了),

听起来就让赌场里的人们兴奋, $富时中国3倍做多ETF(YINN)$

FXI(港股ETF)涨3%—>YINN就涨9%,

FXI(港股ETF)跌3%—>YANG就涨9%

杠杆产品在单边趋势行情里是屠龙宝刀,但一旦进入震荡行情就是“割肉”神器了

$中国港股ETF-iShares(FXI)$ (走势与恒生指数较为相关)

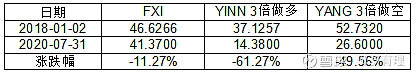

2018.1.2-2020.7.31,历经900多天上下起伏,价格从46.63到41.37,下跌11%![]()

但更悲惨的是YINN和YANN,分别下跌61.3%![]() 和49.6%

和49.6%![]()

多空双杀,均以腰斩收场!!! 这就是三倍杠杆的副作用——杠杆损耗

所以我的策略就是利用杠杆损耗,让杠杆损耗为我所用。

——下面是干货——

我既然叫”做多有理“,明显是个死多头,就不会教大家做空

但是上面也说到了,这个用来做多的三倍做多YINN,行情震荡,它的损耗太大了

YINN和YANG都是三倍都有损耗,那我们是不是可以通过做空YANG来间接实现做多的目的呢?

我们再看这组数据,如果2018年1月2日,我们选择做空YANG,那么YANG下跌的49.56%是不是就成为了盈利49.56%了呢![]() ?

?

下面是段绕口令“做空3倍做空ETF,长期一

定能获得不错的正收益”,我称之为“反间计”策略的初级版本![]() ,请收好

,请收好

但是,我们看一下YANG的水中“倒影”的这个走势图,就是我们做空YANG的持仓收益走势,也同样是上窜下跳动,心里恐怕有时没那么坚定能拿到最后。因此,最后推出升级版的“反间计”策略。

升级版的“反间计”策略

策略的核心还是做空YANG,但是做空的方式不是卖空YANG这个ETF,而是卖出YANG的看涨期权。

卖出看涨期权不是完全意义上的做空,而是看不涨

~绕口令又要来了~

策略实质是看不涨这个三倍做空港股ETF的YANG,每月开仓一次,到期移仓下月

具体合约的选择,本文选择时间价值最大的卖出平值认购期权,如果到期时该期权为实值,则同档位移仓下月;否则,继续开下月的平值卖出认购。

放个收益的对比图,收益相当可观

“反间计”策略升级版 年化收益率 :24.74% ![]()

较单纯持有FXI,超额年化收益近30%

较单纯持有YINN做多,超额年化收益超过55%

三倍做多YINN~年化收益率 :-30.78%

三倍做空YANG~年化收益率: -23.31%

一倍做多FXI~年化收益率 :-4.53%

温馨提示:本文仅供学习交流使用,文中所提及策略和方法,不构成投资建议,投资有风险,风险自行把握!