煤炭四轮超额收益行情,供需是核心矛盾

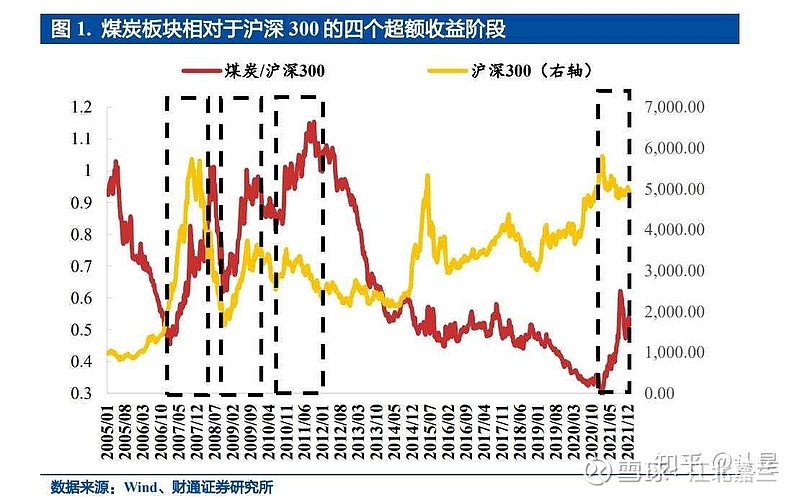

回顾 2005 年以来,煤炭板块相对于沪深 300 的表现,我们选取了四个持续时间 半年以上,回撤相对较小的阶段供投资者关注与参考。

阶段 1:2007 年 1 月-2008 年 5 月,相对沪深 300 指数的超额收益为 151.7%。全 球化红利下,我国宏观经济高速增长,2007 年 GDP 达到 14.20%,处于历史高位。国务院于 2005 年出台政策,提出“用三年时间解决小煤矿问题”的目标,全国 安监总局出台配套文件,全年关停 3 万吨以下矿井,并且明确煤炭资源整合后的 矿井规模。政策出台后煤炭产能大幅减少,煤价突破 1000 元/吨的历史新高,行 业于 07 年迎来黄金时代。

阶段 2:2008 年 11 月-2009 年 12 月,相对沪深 300 指数的超额收益为 99.1%。“四 万亿”为代表的一系列财政和货币政策创造新一轮用煤需求。我国于 2008 年底 出台经济刺激政策稳增长,配合降准和降息,M2 同比增速达到 20%以上。2008 年三季度开始,山西、河南、贵州等省份出台资源整合政策,煤炭产能在 2009 年出现大规模减少,同时受益于财政刺激经济快速反弹,煤炭价格快速反弹到 07 年的价格水平,煤炭演绎超额收益行情。

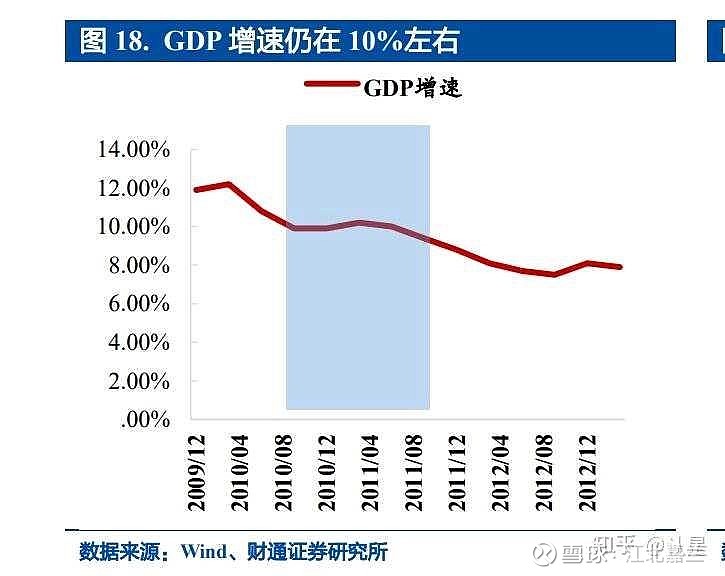

阶段 3:2010 年 9 月-2011 年 9 月,相对沪深 300 指数的超额收益为 29.9%。本 轮行情实际上是 08-09 年行情的继续,在 09 年财政刺激下,GDP 增速仍维持在 10%附近。由于政策和经济的错位性,煤炭需求受到经济向上发展的利好,仍有 小幅提升。此阶段是去产能政策的执行期,煤炭产能持续压缩,供给增速首次下 降至个位数水平,煤价站上 800 元/吨,突破前期高点。供需错配的情况下煤炭 走出独立行情,取得超额收益。阶段 4:2021 年 2 月-2021 年 12 月,相对沪深 300 指数的超额收益为 70.0%。2020 年 9 月,国家提出“碳达峰”和“碳中和”的“双碳”政策目标,推进产业结构,调整能源结构。为了提升煤炭质量,煤炭行业限产能现象明显,供给端偏紧。与 此同时,此阶段正处用煤旺季,煤炭需求旺盛,出现供不应求的情况,煤价抬升,重回 10 年前的高峰,超额收益独立行情启动。

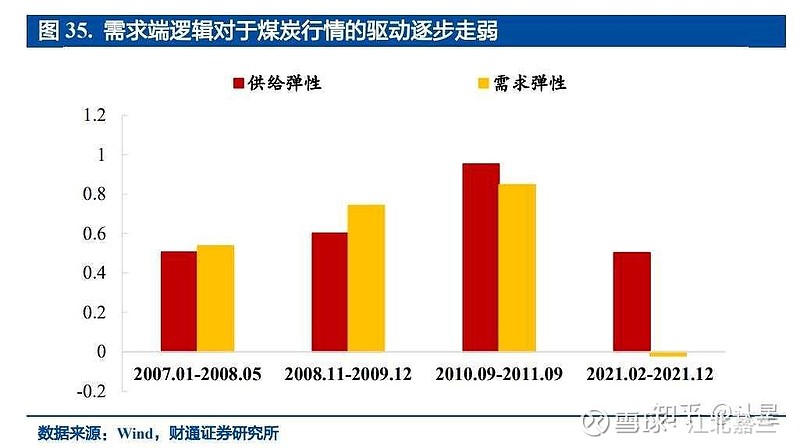

煤炭行业能否获得超额收益的驱动力主要来源于供需,煤价是重要指标。从供给端来说,煤炭的供给主要受政策的影响。去产能政策带来的供给端压缩是影响煤炭供给的核心要素。从需求端来说,发电(54%)、钢铁(16%)和水泥(12%)为代表的三大产业直接影响煤炭的景气程度。

2.2007.1-2008.5,内外需共振,煤价突破1000元/吨的历史高点

阶段 1:2007 年 1 月-2008 年 5 月,持续时间约 13 个月,煤炭板块涨幅 225.9%,同期沪深 300 指数涨幅为 74.2%, 相对沪深 300 指数的超额收益为 151.7%。

2.1.市场:经济高增速促需求,去产能政策压供给

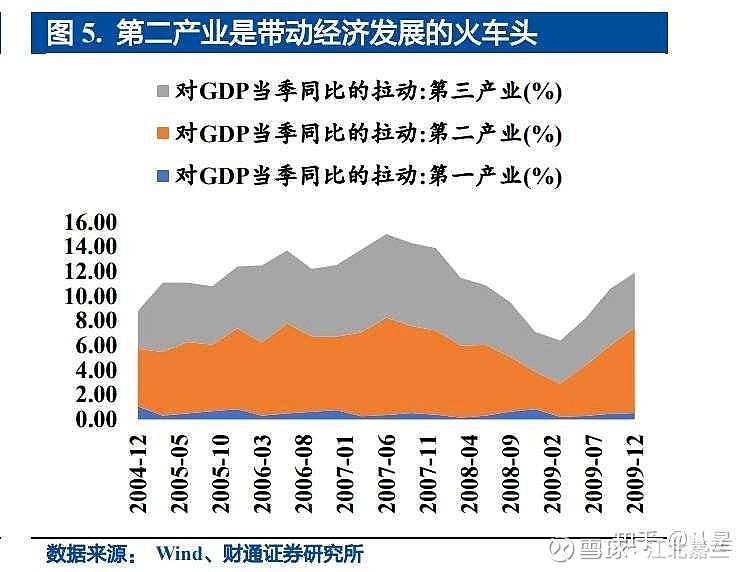

全球化红利下,我国宏观经济高速增长。2001 年加入 WTO 后,我国贸易顺差连 年大增,在 2006、2007 年以 50%的增速快速扩大。贸易红利的加持下,实体经 济高景气,2007 年 GDP 达到 14.20%,处于历史高位;工业增加值和工业企业利 润双双向好,就业形势乐观。出口的快速上升也带来了企业盈利的历史高点,从 2005 年间的负增长到 2007 年第一季度的 118%。海外热钱加速流入国内,房价地 价屡创新高,2007 年地王频现,70 个大中城市房价上涨 7.6%,同比增长 2.1 个 百分点。

政策促进去产能,煤价在供需错配的背景下出现翻番。2001 年后小煤矿违法违 规生产现象严重,生产安全事故频发的同时产能过剩。国务院于 2005 年出台政 策,提出“用三年时间解决小煤矿问题”的目标,全年关停 3 万吨以下矿井,有 安全隐患的矿井必须在 2006 年前关闭,其余矿井 2007 年前全部关闭,并且明确 煤炭资源整合后的矿井规模。该政策出台后煤炭产能大幅减少,三年时间共计淘 汰落后产能 3 亿吨。煤价从 2007 年年初的 460 元/吨飙升至 1000 元/吨,涨幅超 过一倍。具体对应到下游需求来说,在 2007.1--2008.5 这一阶段,受益于经济高速发展,发电需求增加 15.6%,同时叠加地产和固定资产投资的增加,水泥需求增加 13.4%,钢铁需求增加 16.2%。

行业:超额收益151.7%,持续时间约16个月

煤炭作为“6124”牛市下的“五朵金花”之一,走出了一轮持续 16 个月的行情,超 额收益达 151.7%。A 股在 2005 年~2007 年走出了一轮超级“繁荣牛”,背后除了实体经济繁荣以外,贸易顺差的持续扩大、汇改带来的人民币升值均提供了超额的流动性,2007 年全 年 M2同比增速一直在 20%上下高位运行,各类资产价格开始出现快速上涨势头。与投资直接相关的地产、基建链条受到市场广泛关注,煤炭、钢铁、有色、银行 与地产作为当时“五朵金花”均受益于行业高景气跑出了超额收益行情。

2.3.板块:+225.9%,其中,PE:+169.8%,EPS:+33.8%

在这个阶段,煤炭板块上涨 225.9%,其中 PE 上涨 169.8%,盈利上涨 33.8%,本阶段涨幅中估值贡献大于盈利。本轮煤炭行业涨幅中,个股贡献度前三位分别是兖矿能源、山西焦煤和潞安环能: 兖矿能源贡献 20.85%,山西焦煤贡献 13.16%,冀中能源贡献 8.95%。个股盈利 贡献前三位的分别是兖矿能源、潞安环能和开滦股份,其中兖矿能源贡献30.99%,潞安环能贡献 9.52%,开滦股份贡献 8.96%。

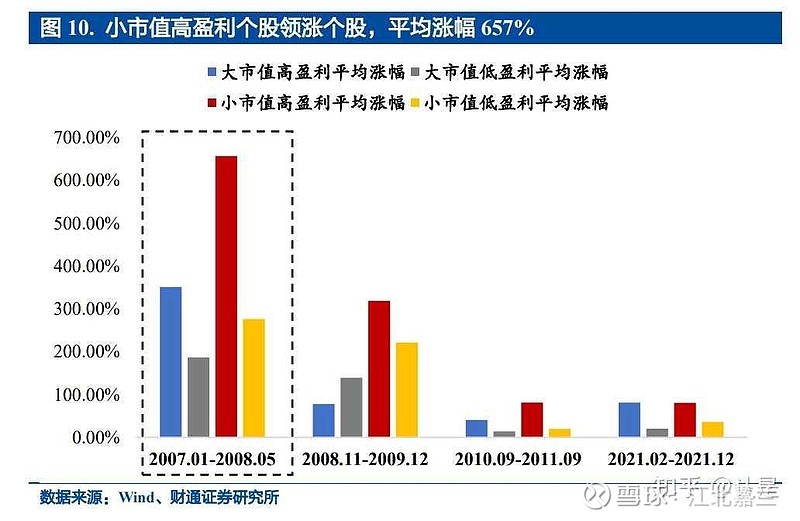

2.4.个股:小市值高盈利个股盈利受益,助推个股上涨

这一阶段小市值高盈利个股表现突出,个股涨跌幅排名前三的个股期初平均市值 约 25 亿元,平均涨幅近 700%。从具体个股的涨幅来看,位列涨幅榜前三位的 是:云维股份 913.57%、冀中能源 736.61%、蓝焰控股 630.88%。本阶段位于盈利改善前三位的个股分别是国际实业、美锦能源和安泰集团,盈利 改善分别为 1366.41%、614.37%、606.82%。本轮行情中,受煤价上涨影响,上 市煤企仅 5 家亏损。兖州煤矿、山西焦煤等大型煤企在本轮行情中也获得了较大的成长性。

2008.11--2009.12,“四万亿”发力,煤价反弹至700元/吨

阶段2:2008年11月至2009年12月,持续时间约13个月,煤炭板块涨幅为212.2%,同期沪深300指数涨幅为113.1%,相对沪深 300 指数的超额收益为 99.1%。

3.1.市场:“四万亿”带来新一轮需求刺激

积极的财政政策和宽松的货币政策创造新一轮用煤需求。2008 年全球爆发金融 危机,我国经济发展面临巨大压力,GDP 增速在当年 Q4 大幅跌至 7.1%。为了 应对经济增长回落的压力,我国出台“四万亿”,旨在加大民生工程、基础设施 等的投入,促进经济平稳增长。央行配合进行了降准和降息,M2 同比增速达到 20%以上。政策出台之后落地迅速,对投资的提振见效较快。2009 年初的基建投 资增速就开始迅速提升,全年最高增速超过 50%。2009 年的财政支出增速也保 持在较高水平,直到 2009 年下半年政策开始调整之后增速才逐渐回落。

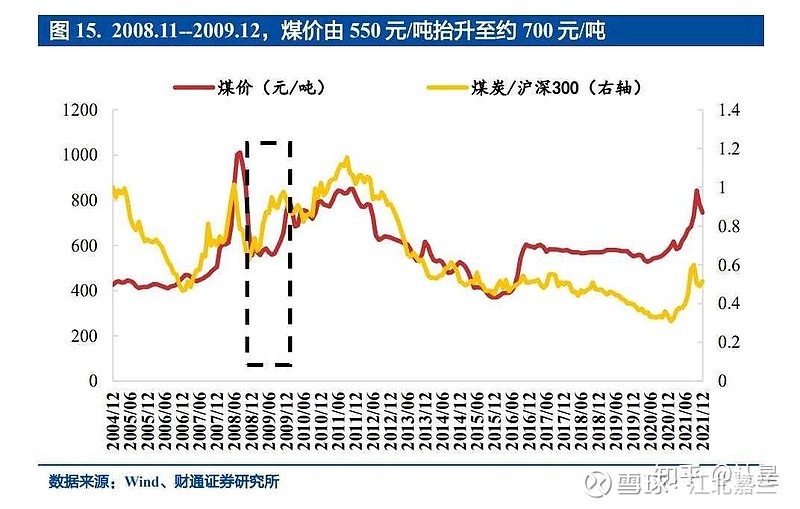

“四万亿”带来的投资需求使煤价重回 2007 年较高水平。煤价在金融危机爆发 后的 3 季度呈断崖式下跌,而强刺激的作用使得煤价从 550 元/吨快速回弹至约 700 元/吨,逐渐接近 2007 年较高水平。煤价的反弹来自于固定资产投资驱动,发电量增加 0.29%,水泥产量增加 13.34%,钢铁产量增加 4.35%,推动煤炭需求 增长。

3.2.行业:超额收益为99%,持续时间约13个月

经济危机后,受“四万亿”财政刺激政策影响,沪深 300 在 2009 年整体处于反 弹过程,由 1600 点左右反弹至约 3600 点。本轮超额行情先于煤价有所反应,10 月底房地产政策开始放松,11 月初 4 万亿出台,基准利率和存款准备金率连续大 幅下调,12 月进一步出台了房地产放松政策,并开始出台消费端政策。政策拐点也是本轮超额收益的起点。一系列政策带动市场预期开始改善,煤炭板 块在 11 月完成了筑底回升,并开启了本轮超额收益的行情。

板块:+212.2%,其中,PE:+171.6%,EPS:-8.6%

板块本阶段上涨 212.2%,由估值贡献,盈利负贡献。PE 涨幅为 171.6%,EPS 变动为-8.6%。本轮煤炭板块上涨中,个股贡献度前三位分别是中国神华、中煤能源和山西焦煤,分别贡献为 36.22%、10.11%和 8.24%。本阶段盈利为负,盈利变动前三的分别是 中国神华、华阳股份和潞安环能,盈利分别增长 25.87 亿元、9.74 亿元和 7.89 亿 元。值得注意的是,中国神华的个股贡献度和盈利增长都居首位。

3.4.个股:小市值高盈利个股估值受益排名前列,恒源煤电涨幅约700%

本轮小市值高盈利个股领涨。从具体个股的涨幅来看,位列涨幅榜前三位的分别 是恒源煤电、盘江股份和开滦股份,其中、恒源煤电涨幅为 691.49%、盘江股份 涨幅为 536.53%、开滦股份涨幅为 438.47%。本阶段位于盈利改善前三位的个股分别是:华阳股份盈利改善 99.98%、恒源煤 电盈利改善 86.30%、大有能源盈利改善 50.49%。本轮大市值企业整体盈利涨幅 不大,甚至有的盈利减小,而部分小市值企业股价上涨主要来源于去产能政策利 好带来的估值上升,估值涨幅位于前三的个股涨幅均大于 150%。

4.2010.9--2011.9,“四万亿”余威,煤价突破800元/吨

阶段 3:2010 年 9 月-2011 年 9 月,持续时间 12 个月,煤炭板块涨幅为 17.9%,同期沪深 300 指数下跌 12.0% , 板块相对沪深 300 指数的超额收益为 30%。

4.1.市场:财政刺激和去产能政策持续发力

本轮行情实际上是 2008-2009 年行情的继续,在 09 年强财政政策的刺激下,此 阶段经济仍处于回落前阶段,GDP 增速仍维持在 10%附近,PMI 在 51%左右波 动。由于政策和经济的错位性,用煤需求依然受到经济向上发展的利好,仍有小幅提升。

然而在 2011 年,宽松政策开始转头,货币政策越收越紧。存款准备金利率提升 至 21.5%,达历史最高水平,宏观基本面回落格局已定。此外,由于前期房地产 发展过热,10 年开始房地产受到严格调控,10 年和 11 年,限购和限价政策贯穿 地产行业。经济回落格局和地产调控政策使得煤炭从 10 年起景气受挫,估值一 蹶不振,此后再难回到 07 年至 09 年高至 50 倍的估值巅峰时期。同时,此阶段是去产能政策的执行期,煤炭产能持续压缩,供给增速首次下降至 个位数水平。

具体对应到下游需求来说,在 2010.9--2011.9 这一阶段,用煤需求仍然受到上一 阶段宽松财政政策利好的延续,有小幅提升,但此阶段煤炭下游需求较前两个超 额收益阶段开始出现回落,其中用电量增加 13.1%,水泥产量增加 16.2%,钢铁 产量增加 10.6%。

4.2.行业:超额收益为30%,持续时间约12个月

在紧缩货币政策下,市场对流动性收缩的担忧逐渐发酵,大盘自此步入熊市,A 股从 3300 点震荡下行至 2500 点。在 2009 年财政刺激下,煤炭需求快速启动,延续至此阶段,与此同时行业产能 受到政策的限制,供给端受限,在这个阶段,煤价攀升至 845 元/吨,相应的煤 炭超额收益也在 2011 年下半年达到历史峰值。煤炭需求滞后于经济发展仍有小幅提升,加之去产能政策持续发力,煤炭行业集 中度提高,供需错配的情况下煤炭走出独立行情,取得超额收益。截至 2011 年,煤炭行业产煤量前 8 的公司产煤量达 12.27%,同比增长 17%,规模以上企业盈 利持续改善,同比增长 32.3%。

4.3.板块:+17.9%,其中,PE:-7.4%,EPS:+23.5%

板块上涨 17.9%,主要由盈利贡献,盈利上涨 23.5%,由于市场低迷,估值对板 块涨幅负贡献,PE 下跌 7.4%。个股涨幅贡献度前三的分别是:兖矿能源贡献 27.08%、中国神华贡献 16.75%、潞安环能贡献 13.21%。盈利贡献前三的企业分别是:中国神华盈利贡献 38.49%、兖矿能源盈利贡献 34.94%、潞安环能盈利贡献 7.66%。个股涨幅贡献前三和盈利 贡献前三个股一致,且均为行业内的龙头企业。

个股:小市值高盈利个股领涨,青海春天个股涨幅约124%

2010 年 9 月至 2011 年 9 月阶段,小市值高盈利个股领涨。从具体个股的涨幅来 看,位列涨幅榜前三位的分别是青海春天、安通控股和山西焦化,分别为124.40%、98.27%和 91.65%。盈利涨幅前三位分别是青海春天、国际实业和盛和资源,盈 利涨幅分别是 3095.41%、367.79%和 287.39%。青海春天作为期初市值不到 20 亿元的小市值企业,个股涨幅和盈利涨幅都高居首位。

5.2021.2--2021.12,“双碳”限产能,煤价重回2011年高点

阶段 4:2021 年 2 月-2021 年 12 月,持续时间 10 个月,煤炭板块涨幅 60.1%,同 期沪深 300 指数下跌 9.9%, 板块相对沪深 300 指数的超额收益为 70.0%。

5.1.市场:“双碳”限产成超额收益的核心驱动力

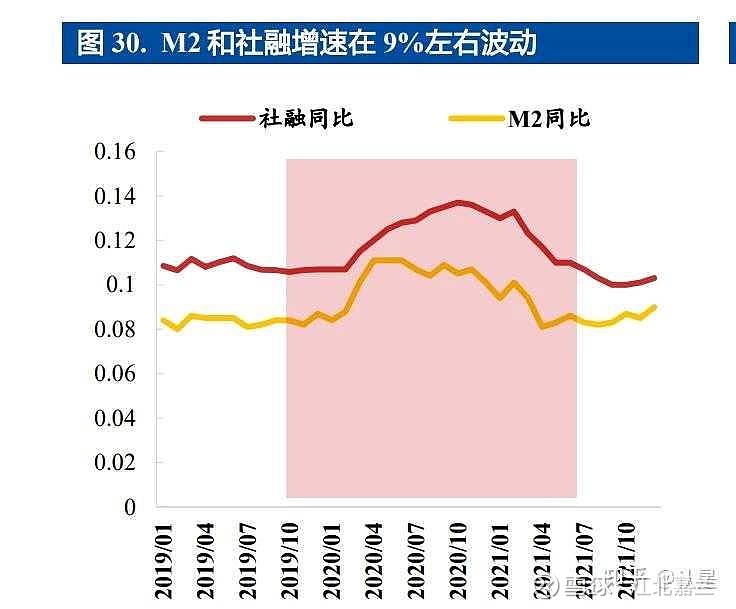

2021 年全球经济在疫后复苏趋势下,大宗商品均出现不同程度涨价。剔除基期 效应后,GDP 增速从 17 年 7%缓慢下滑至 21 年 5%左右,受大宗涨价影响,同 期 PPI 由负转正,逐渐走高至 13.5%。与前几轮超额行情不同,2021.2 至 2021.12 期间,货币和财政均未出现此前的大 规模刺激,M2 和社融增速在 9%左右波动,房地产开发完成额增速约 8%,固定 资产投资完成额增速 3%。而用电量由于经济发展的制约也未见明显成长,因此 在这一阶段,用煤需求没有明显涨势,需求并非本阶段煤炭牛市的核心驱动力。

供给侧改革和双碳政策使煤炭产能出清,为煤炭行业带来时隔已久的“春天”。2020 年 9 月,国家提出“碳达峰”和“碳中和”的“双碳政策”目标,推进产业 结构,调整能源结构,与双碳政策相关的行业成为这一时期的投资热点。为了提 升煤炭质量,煤炭行业限产能现象明显,供给端成为这一阶段行情的核心驱动力。

行业:超额收益70%,持续时间约10个月

国内疫情反复带来内需疲弱,经济复苏力度有限,市场震荡调整,沪深 300 从 6000 点走低至 5000 点。在调整能源结构的背景下,高质量煤炭的号召使得产能受限,产能清退效果明显,供给端大幅收缩。从需求来看,房地产开发完成额增速约 8%,固定资产投资完 成额增速 3%。而用电量由于经济发展的制约也未见明显成长。供需错配下,煤 价抬升至 830 元/吨,煤炭板块走出独立行情。

5.3.板块:+60.1%,其中,PE:-3.1%,EPS:+73.2%

板块本阶段上涨 60.1%,由盈利贡献,EPS 上升 73.2%。估值负贡献,本阶段 PE 下降 3.1%。本轮煤炭板块上涨中,个股贡献度前三位的依旧是龙头企业,分别是兖矿能源、美锦能源、中煤能源,其贡献度分别为 25.05%、12.84%和 10.17%。盈利增长贡 献前三分别是中煤能源、兖矿能源和永泰能源,贡献度分别为 19.71%、11.49% 和 9.86%。

5.4.个股:高盈利个股涨幅靠前,兖矿能源涨幅约170%

在这一阶段,大市值高盈利个股和小市值高盈利个股涨幅居前。从具体个股的涨 幅来看,位列涨幅榜前三位的分别是兖矿能源、华阳股份和云维股份,涨幅分别 为 169.70%、146.36%和 128.22%。本阶段位于盈利改善前三位的个股分别是陕 西黑猫、永泰能源和宝泰隆,盈利改善分别为 3596.62%、2310.76%%和 943.94%。本轮行情中大市值公司受益于盈利攀升,位列个股涨幅前列,初始市值超 400 亿 元的兖矿能源个股涨幅约 170%,排名居首。

6.2005年-2021年,煤炭只有阶段性超额收益行情

6.1.长期来看,煤炭板块累计超额收益为负,估值拖累是核心原因

长周期来看,2005-2021 年的 17 年间,煤炭板块整体超额收益为-225.40%,由估 值下降导致。煤炭板块上涨 176.69%,同期沪深 300 上涨 402.09%。在长周期中,盈利涨幅为 119.91%,估值下降 44.80%。因此,煤炭板块仅有阶段性超额收益 行情。

四段超额收益行情呈现四方面特点: 1)市场角度,煤炭板块的超额收益行情大多源于经济刺激和去产能政策,其中 煤价是反映超额收益的重要指标。由于煤炭是我国主要的能源之一,各地煤 矿很容易出现产能过剩和安全事故,影响行业长期发展,去产能政策是行业 供给层面的重要决定因素。此外,煤价与经济发展水平高度相关且往往滞后 于经济发展周期,高速的经济发展会为煤炭需求带来大幅增长。具体来说,前三轮超额收益受益于限产能带来的供给压缩叠加财政激励带来的需求上行,第四轮超额由“双碳政策”清退产能带来的供给端收缩主导。每一次煤炭超 额收益都伴随着煤价上涨,煤价提升与煤炭取得超额收益行情息息相关。

2)行业角度,过去四次超额收益行情期间,供需矛盾是行情驱动因素。前两次 超额收益行情,受益于当时的经济高速增长,行业需求大幅提升,叠加去产 能政策,煤炭在大盘上涨时跑出超额收益。后两次超额收益行情,行业产能 去化明显,叠加行业需求,煤炭在大盘下跌时走出独立行情。3)板块角度,长周期来看仅盈利上涨。但具体来说,第一次和第二次超额收益 阶段受益于估值提升,第三次和第四次超额收益受益于盈利上涨。4)个股角度,四轮超额收益行情,小市值高盈利个股均领涨。其中,第四轮超 额收益行情中,大市值高盈利个股和小市值高盈利个股涨幅接近。总体来看,盈 利在选股中占据重要地位。

6.2.煤炭行业估值均值17.44倍,基本行情在10-40倍之间演绎

从 2005-2022 年间,煤炭板块估值的变化情况来看,估值的平均值为 17.19,估 值标准差为 10.57。整体来看,07-08 年的牛市行情中煤炭并没有取得过高估值,煤炭的估值高峰出现在 2015 年牛市行情中,煤炭主要行情阶段的估值大致在 10-40 倍之间变化。具体来看: 第一阶段 2007.1—2008.5,板块估值从 14 倍提高到 40 倍左右。第二阶段 2008.11—2009.12,板块估值从 10 倍提高到 30 倍左右。第三阶段 2010.9—2011.9,板块估值维持在 20 倍左右。第四阶段 2021.2—2021.12,板块估值在 10 倍左右波动。#煤炭# #中国神华# #恒源煤电# $中煤能源(SH601898)$ $中国神华(SH601088)$ $恒源煤电(SH600971)$

支持小兰的友友们请务必养成看完文章点赞、评论、或者评论时勾上同时转发的习惯。因为你的每一次点赞或者评论转发,都将是我前进的动力。点赞和评论越多,我才能有动力每天坚持更新