在生成式AI和大模型风潮推动下,英伟达四大板块营收全线增长,其成长最大动能来自本土。美国企业正在全力扑入AI,2022财年,美国市场仅为英伟达贡献43亿美元营收,而2024财年则贡献了270亿美元。急剧扩大的需求,带动英伟达数据中心业务的营收超过上年全年总营收,最大单一客户为其贡献570亿元收入。

在英伟达带动的科技股普涨潮中,新财富发现,BIG7公司的“AI含量”、研发投入占营收的比重、市值涨幅,三类核心数据排序完美契合。“AI含量”最高的英伟达,近10年研发投入占比最高,近1年市值涨幅最高,成为科技创新、科技创富的最佳样本。

然而,迎来了戴维斯双击时刻的英伟达,同样面临着激烈的竞争。巨头交锋将会碰撞出怎样的火花,值得关注。

来源:新财富杂志(ID:xcfplus)

作者:姬婧瑛

2月22日,英伟达(NVDA.O)发布了史上最强增长的季度业绩:2024财年四季度,其营业收入221亿美元,同比增长265%;净利润122.85亿美元,同比增长768%。

当日盘间,这只分析师认为的当下“全球最重要股票”,股价暴涨16%,市值增长2770亿美元,达到1.96万亿美元,创美股历史上单日市值增长之最。

迎来业绩增长和估值提升的戴维斯双击时刻的英伟达,也由此成功跻身美股市值TOP3,仅次于微软的3.06万亿美元、苹果2.85万亿美元。

近5年来,持有英伟达股票的回报率高达15倍,远高于标普500和纳斯达克100指数(图1)。

图1:近5年,标普500指数、纳斯达克100指数与英伟达的回报率

来源:英伟达2024财年年报

那个脱下皮衣、穿上东北大花袄在中国分公司年会上扭秧歌的英伟达创始人兼CEO黄仁勋,身家一夜间暴增95亿美元,在《福布斯》全球富豪排行榜上,位列第21名。

季度业绩的持续增长,推动英伟达2024财年实现营收609.22亿美元,同比增长126%;毛利率达到72.7%,较2023财年的56.9%提升15.8个百分点,在美股市值TOP10公司中,仅次于脸书(META.O)的80.75%和礼来(LLY.N)的79.2%,排名第三。截至2024年1月28日,其每股净收入达到11.93美元,同比增长586%。

这样的毛利率水平,堪称印钞机。大象岂止是在跳舞,简直在蹦迪。

AI时代,算力为王。作为难以取代的全栈算力基础设施供应商,AI产业每一次技术拐点的出现,都利好英伟达。其已成为Chat-GPT4和Sora两大划时代应用点燃的AI风潮中最大的受益者之一,与微软不分伯仲。

英伟达超预期的业绩增长,加上Sora的神助攻,带动资本对AI产业的热情高涨,进而拉动美股热门科技股全线上涨,芯片、区块链、机器人板块涨幅居前,道指、标普500指数创历史新高,纳指逼近历史高位。

英伟达2024年年报中的亮点,及其释放的明确信号,燃动着AI产业投资信息的花火,我们一一来解读。

01

数据中心收入超上年公司总营收,其中40%营收来自AI推理

英伟达营收翻倍增长,背后是主业务板块全线增长。

英伟达主要有两大业务线。一是计算和网络业务,由数据中心加速计算平台和端到端网络平台组成,二是显卡业务(表1)。

两大业务线下,分为四大业务板块,分别为数据中心、游戏、专业可视化、自动驾驶。数据中心和游戏是其支柱业务,贡献了2024财年总营收的95%以上(图2)。

数据来源:英伟达历年年报,新财富整理

其中,数据中心更是营收增长的核心引擎。2024财年,英伟达数据中心业务的营收达到475.25亿美元,超过公司2023财年的总营收。该业务营收的占比也由2015财年的6.8%,上升至2024财年的78%。

数据的迅猛增长,是全球计算转型的时代注脚。通用计算转向加速计算,继而促成了AI向生成式AI转型,进而重塑千行万业。谷歌、微软、Anthropic、OpenAI、XAI等科技公司在生成式AI领域不断取得技术突破,其AI业务通过超大规模云运营,而英伟达的软件堆栈可跨云和本地环境无缝扩展,因此,大型云服务商与英伟达的合作愈加深入。2024年2月22日,英伟达与谷歌合作优化其最新的Gemma语言模型,以加速后者在云、数据中心和PC中GPU的推理性能。2024财年第四季度,大型云服务商为英伟达的数据中心业务贡献了超过一半的营收。

英伟达数据中心业务中,推理部分的营收增长了40%。这意味着,英伟达在大模型推理领域的优势正在扩大。

从大模型训练、推理两部分看,英伟达GPU在AI训练领域的市场份额达到95%,且暂时没有可替代产品或方案。

毋庸置疑,英伟达数据中心的增量空间仍然巨大。推荐系统转型以及主权AI发展两大趋势,都将为英伟达的算力基础设备带来需求的增长。

首先,来看推荐系统的AI转型。无论是文心一言,还是Chat-GPT4,我们与语言大模型的每一次交互,背后都伴随着天量的推理运算。以手机为例,互联网的数万亿个海量项目压缩到小屏幕上,主要通过手机的推荐系统实现,原先推荐系统通过CPU架构实现,现在,随着AI手机的转型,这些推荐系统必须通过GPU加速实现功能升级,这也将推动英伟达产品销量增长。

其次,主权人工智能正在蓬勃发展,越来越多的国家开始自建AI基础设施。这些主权AI将带动本地应用、计算和行业的转型,催生对英伟达算力基础设施的需求。

那么,浩荡的转型浪潮下,英伟达的数据中心产品是唯一选择吗?国产厂商如今可以分羹吗?

英伟达的基础壁垒是,其用30年时间构建的可提供算力全栈产品的生态系统,为全球TOP500名单中超过75%的超级计算机提供支持,其中包括Green500名单中排名前30的系统中的24个。其强悍不仅在于GPU芯片的各项领先参数,更在于系统的可编程性和广泛兼容性。

其基于CUDA形成的广泛兼容、链接全球最多开发人员、安装基础和终端市场的生态系统,形成了短期难以逾越的竞争壁垒。

相对于比较容易国产替代的A100、H100等高算力硬件产品(例如华为昇腾910B具备A100同等性能,目前出货量或已超过10万片),其软件堆栈和应用系统更难复制。

芯片行业普遍的情况是,一款新芯片上市之后,即使在生态就绪的情况下,仍需要1万名工程师做线下推广,给所有软件公司做软硬件适配。从能用到好用,是不断适配和调整的漫长过程。硬件公司可以花10亿元做一款芯片,但需要花100亿元解决推广过程中的所有问题,后面的100亿元是绊倒大象的巨石,也是国产芯片大厂必须面对的挑战。

国内芯片大厂还在生态适配中互相磨合,而英伟达的软件系统已经转化成了收益。

在各行各业拥抱加速计算的当下,并非所有企业都有庞大的工程师团队来跨各种系统环境维护和优化其软件堆栈。而英伟达看到了这个需求,通过管理、优化、修补和调整其软件堆栈来解决这些公司的问题和差距,并将其嵌入到AI Enterprise解决方案中。这个解决方案类似于AI操作系统,英伟达的收费标准是每个GPU每年4500美元。截至2024年1月28日,英伟达已经实现了10亿美元的营收,而这仅是开始。

相对于数据中心的高增长,英伟达另一营收支柱是游戏。

游戏是最大的娱乐产业,是英伟达技术和产品积累与迭代的底座。英伟达的游戏产品迭代周期,已由原来的2年缩短至10个月。2024年1月9日凌晨,英伟达发布了面向游戏市场的RTX 40 SUPER系列显卡,分别为RTX 4080 SUPER、RTX 4070 Ti SUPER、RTX 4070 SUPER,售价分别为8099元、6499元和4899元,加量还降价。

由于产业增速放缓以及规则限制等因素影响,游戏业务给英伟达贡献的收入占比由巅峰时(2017财年)的58.8%下降至2024财年的17.1%。

占比虽下降,但2024财年,英伟达游戏业务仍实现营收104.47亿美元,接近历史最好成绩,随着全球游戏行业的复苏,2025年其游戏业务的营收贡献或将继续提升。

02

智驾业务成新增长极,营收首次超过10亿美元

在数据中心、游戏两大支柱业务之外,英伟达的专业可视化业务和代工业务等,营收变化不大。而受益于全球智能汽车和智能驾驶的蓬勃发展,2024财年,英伟达汽车收入为11亿美元,同比增长21%(图3),成为新的增长极。

数据来源:英伟达历年年报,新财富整理

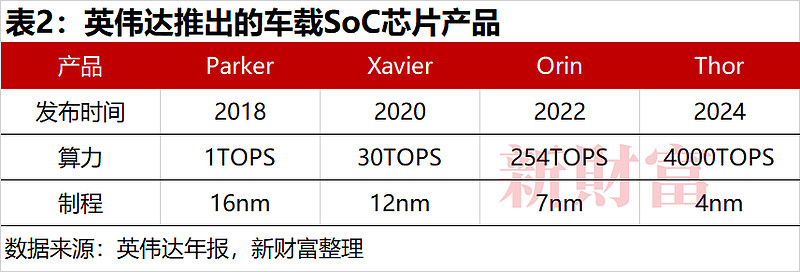

2015年,英伟达开始进入车载SoC芯片(System-on-a-Chip,主流汽车系统级芯片)和车载计算平台领域,为自动驾驶提供技术算力能力,此后,其每隔两年发布一款车规级SoC芯片(表2)。

英伟达2022年发布的Orin芯片,是迄今算力最强、商用最广泛的车规级芯片。造车新势力中的理想(L9、X01)、蔚来(ET5、ET7)、小鹏(P5、P9、G9、G6)、威马M7、上汽R和智己,传统车企奔驰、比亚迪、捷豹路虎、沃尔沃XC90,自动驾驶公司智加科技、Robotaxi、Cruise、Zoox、滴滴、小马智行、AutoX、Momonta等,都搭载并基于Orin平台进行智能驾驶系统的开发。

而英伟达新一代算力更高、系统成本更低的车载Thor芯片,计划于2024年量产、2025年上车,极氪将成为其首批客户。Thor芯片或将推动汽车智能驾驶能力的提升。

目前,英伟达DRIVE平台可以为智能驾驶提供完整的端到端解决方案,其与中国车企的合作正在深化。例如,2023年全球新能源汽车销冠比亚迪,2023年1月已引入英伟达GeForce NOW™云游戏服务,以提升乘客的驾乘体验。2023年3月,比亚迪再次宣布与英伟达深化合作,在其新一代王朝和海洋系列部分车型中搭载英伟达DRIVE Orin™中央计算平台。

智能驾驶和智能座舱成为新车标配的中国市场,是英伟达车规级芯片的最大消费市场。

黑芝麻智能(01914.HK)上市招股书中披露了一个细节,2022年,全球算力超50TOPS的高算力自动驾驶SoC芯片出货量约38万片。其中,中国市场贡献了35万片,占比达92.11%。同时,在这38万片SOC出货量中,英伟达贡献了31.35万片,市场占有率达82.5%。黑芝麻智能预计,2023年,中国及全球高算力SoC的出货量将大幅增加,分别达到105万片及120万片。英伟达汽车芯片业务的高增长,也完美验证了这一预判。

黄仁勋曾公开表示,当英伟达的潜在市场规模达到1万亿美元时,汽车行业收入将占比33%,市场规模达到3000亿美元,成为英伟达新的支柱业务。

为了达成这一目标,2021年,英伟达收购了高精地图供应商DeepMap,并整合其技术以提升其自动驾驶能力,并将主流车企逐步纳入“朋友圈”。

但是,英伟达汽车业务营收虽然实现了21%的增长,但其营收在总营收中的占比却由2017财年的7%下降至2024财年的1.8%,为历史最低。这一占比,与黄仁勋的预期相距甚远。

与数据中心、游戏产品一样,没有软件应用的支撑,芯片硬件的能力很难发挥。在迭代车规级芯片的指标外,为了加快其智驾软件产品的量产落地,英伟达将小鹏汽车原自动驾驶副总裁、操刀G6等小鹏智驾产品的灵魂人物吴新宙招致麾下。据悉,吴新宙已于2023年年末回到中国,组建了英伟达智驾产品量产团队,这是英伟达在智驾战略上转向的重要一步。

但是,英伟达在中国智能汽车市场并非如履平地,其也面临着华为、黑芝麻、地平线等诸多智驾产品供应商的竞争。特斯拉的FSD芯片和纯视觉方案、华为的“HarmonyOS + ADS2.0+MDC智能计算平台”、小鹏的XNGP,百度的Apollo,以及特斯拉的FSD,都是英伟达汽车业务的强劲对手。

英伟达能否在汽车业务线复制游戏和数据中心的增长,中国市场无疑是增量的关键。然而,受不可控因素影响,2024财年,英伟达在中国市场的营收占比已下滑不少。

03

美国本土市场占比44%,最大客户贡献570亿元营收

春节前,黄仁勋罕见脱掉皮衣,穿上东北大花袄,在英伟达中国公司年会上扭秧歌,图片刷屏,其微信指数创历史新高。老黄对中国市场的重视,表现得如此直接。

中国曾是英伟达最重要的市场,贡献了过半的营收。转折点发生在2023财年,因部分高算力产品无法销往中国,导致中国市场的营收占比快速下滑,中国内地和台湾地区的合计营收占比从2022财年的58.17%下降至2024财年的38.92%。其中,除台湾地区外的中国市场数据中心的销售额,占其数据中心总收入的比重,由2023财年的19%下降到2024财年的14%(图4)。

数据来源:英伟达年报,新财富整理

目前,英伟达尚未获得将受限产品销往中国市场的许可证。但英伟达已开始提供新的产品组合和解决方案,小批量替代产品已供中国客户测试。

而美国本土市场的强需求,弥补了中国市场下滑的影响。

具体来看,2022-2024财年,英伟达来自美国之外的销售收入占比由84%下降至56%,而美国本土的营收占比则由16.16%上升至44.26%(表3)。两年时间,英伟达340亿美元营收增量中,有高达226亿美元增量是来自美国本土。美国企业,正在全员扑入AI这一个大时代。

2024财年,英伟达来自美国市场收入的增长,主要得益于美国计算与网络市场需求的增长。

英伟达2024财年年报披露,其最大客户的销售额占其总收入的13%(约79.2亿美元,折合约570亿元人民币),此前的2022财年和2023财年,没有任何一家客户贡献的营收占英伟达总收入的10%或以上,即没有超过27亿美元(折合约194亿元人民币)。

这意味着,最大客户2024财年购买英伟达芯片和服务的支出高达570亿元,较2023财年的194亿元,增长1.94倍。

哪一家科技公司一年的芯片支出,可以达到这个规模?

04

市值1年飙涨232%,“AI含量”成影响科技公司市值关键指标

头部科技公司的大手笔支出,带动AI浪潮的代际推进。眼下,市场总结出了一个代表AI时代发展潜力的新指标——“AI含量”,含量高低直接影响科技公司的股价和市值。

近一年以来,英伟达、谷歌、微软、Meta等“AI含量”高的科技公司,市值昂扬向上,涨幅均超50%。其中,英伟达市值上涨231.6%,而快速杀入AI和大模型赛道的Meta市值也飙涨177.9%(表4)。

英伟达与Meta在股价上涨的路上携手前行,彼此互为助攻。

2024年1月18日,Meta首席执行官马克·扎克伯格在旗下社交平台上宣布,Meta正在计划构建自己的AGI,即能够在绝大多数领域中都达到或超越人类智能水平的AI。

为了搭建能够支持AGI愿景的基础设施,扎克伯格称,Meta计划在2024年底前购买约35万块英伟达的H100 GPU。加上其他GPU,Meta拥有的算力总和将接近于60万块H100所能提供的算力。

消息发布后,Meta市值从2024年1月18日的9632.7亿美元,上涨至2024年2月22日的12393.42亿美元,上涨28.7%,气势如虹。

技术浪潮的风起云涌,映照在美股BIG7的变化上。2014年1月1日至2024年1月1日的10年间,苹果、谷歌、微软稳定在BIG7阵营中,三巨头市值稳定向上,由1.19万亿美元增至7.51万亿美元,增长5.3倍。而埃克森美孚、通用电气、强生公司、沃尔玛等传统巨头已被英伟达、亚马逊、Meta、特斯拉替换。AI含量高的科技公司已成为美股市值的中坚力量。

“AI含量”较低的苹果,因在AI浪潮中没有明确行动、首款Vision Pro遭遇退货潮而被机构抛售,巴菲特都在2023年末减持了苹果部分股权,其股价一年内仅上涨20.4%,市值也被微软超越。

最新消息是,苹果已准备在其iOS平台编程软件Xcode的下一次大版本更新中加入AI功能,苹果将其称为“iPhone的16年历史上最重大的更新之一”,iPad和Mac的新系统也将嵌入一系列AI功能。

苹果能否在AI手机风潮中站到潮头?在争夺全球市值最高公司宝座的路上,苹果能否与微软同行?

05

研发累计投入453亿美元,研发投入力度与市值涨幅排序契合

正如微软CEO纳德拉所说,科技行业吃不了老本,新技术颠覆掉一切。而科技公司在潮起潮落中屹立不倒的秘诀,则是乘风而上、专注研发。

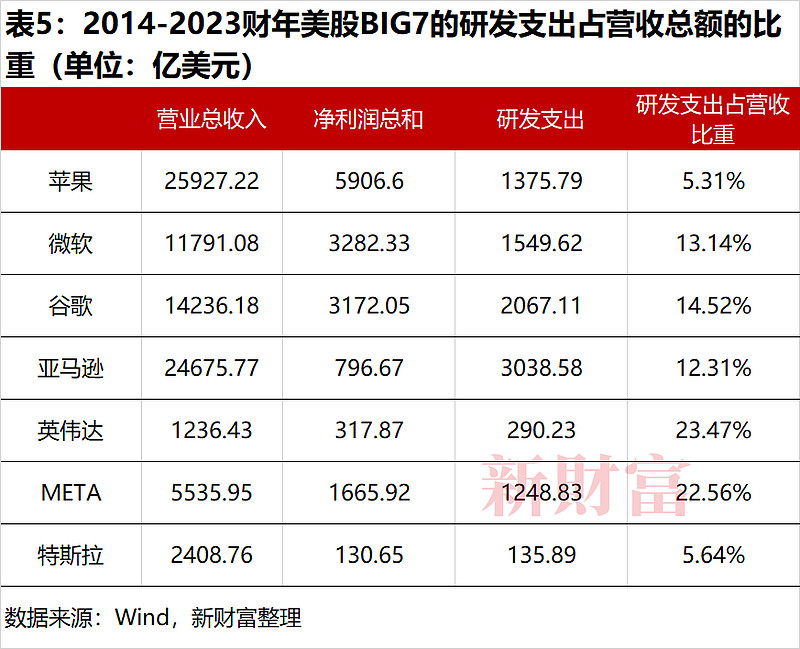

2014-2023财年,美股BIG7中,5家公司的研发投入在千亿美元规模以上,投入最高的亚马逊达到3038.58亿美元。英伟达研发投入的绝对值虽然仅数百亿美元规模,但其占营收的比重最高(表5)。

值得注意的是,研发支出占营收比重的排序,与市值上涨的排序相契合。研发投入占比最高的英伟达和META,也是市值涨幅最大的公司。

“创新是我们的核心”,这是英伟达每一年的年报中均会出现的固定表达。自成立以来,英伟达在研发方面投入了超过453亿美元,2024财年研发投入86.75亿美元。

蓬勃生长的市场正在吸引越来越多的参与者,而在不同业务板块,英伟达均面临着强势竞争者(表6)。例如,加速计算解决方案服务,英伟达面临着AMD、华为、英特尔的追赶。

2023年12月,英特尔发布为AI加速而生第五代至强可扩展处理器,AI推理性能较上一代产品提升42%,训练性能提升29%,实现CPU上跑AI。虽然较英伟达的GPU芯片性能略弱,但赢在亲民易用,京东云、阿里云已成为其客户。而英伟达H200也将在2025财年二季度出货。

巨头之间的贴身肉搏将更为激烈。高手过招会碰撞出什么样的火花,科技世界将会有什么新的变革,这些变化无疑最令人神迷。