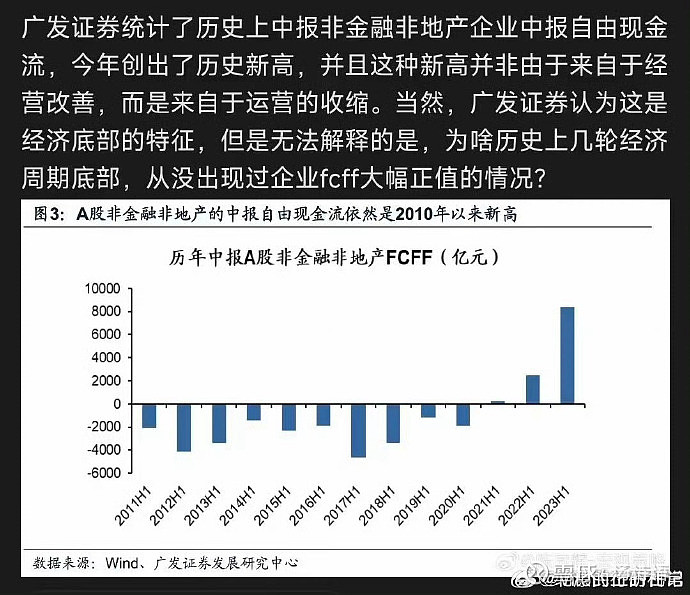

这张图,今天在微博流传广泛,这很好理解,企业不扩张了,自由现金流当然就来了啊,国内上市公司绝大部分还是有净利润和经营现金流入的,停止扩张后没有投资现金流出,那自由现金流当然很好啦。这跟银行放贷难本质上是一回事,一体两面。自由现金流好也有好处,企业持续还贷款,负债率会持续下降,融资现金流出(即利息部分)也越来越少,经营风险也就越来越低,如果分红+回购注销股票也跟利润同步提升的话,股票的估值就可以越来越高。典型例子就是$联邦制药(03933)$ $科伦药业(SZ002422)$ ,当然现在也不推荐这两个股票了,但它们历年来的资产负债表、现金流量表非常值得复盘。