编者按:我国长期以来形成了以NAFMII为主协议的银行间场外衍生品市场、以SAC为主协议的证券期货场外衍生品市场以及以ISDA为主协议的外资机构柜台市场三大市场体系。其中,ISDA协议(ISDA Master Agreement)是由国际掉期和衍生工具协会(International Swaps and Derivatives Association ,简称“ISDA”)发布的一份国际性协议文件,为参与场外衍生品交易的当事方提供一定的法律和信用保护机制。为帮助大家了解ISDA协议的功能和特点,中证报价投教基地推出“走近ISDA协议”专栏,与各位读者共同全方位了解ISDA协议。

合作机构:国泰君安风险管理有限公司

ISDA协议(ISDA Master Agreement)是由国际掉期和衍生工具协会(International Swaps and Derivatives Association ,简称“ISDA”)发布的一份国际性协议文件,为参与场外衍生品交易的当事方提供一定的法律和信用保护机制。现存1992年版本和2002年版本。

ISDA协议概述

场外衍生品交易中,目前国际市场主要采用ISDA协议,银行间市场主要签署NAFMII协议,证券期货场外衍生品市场主要签署SAC协议,形成三大协议体系。对于境内机构来说,ISDA协议主要用于跨境业务所有品类衍生品业务,NAFMII协议适用范围包括银行间市场有关利率、汇率、债券、信用、黄金等衍生产品,SAC协议适用范围包括证券业市场开展权益类、商品类、利率类等场外衍生品业务。

▍ ISDA协议三大基石

单一协议(Single Agreement)、瑕疵资产原则(Flawed Assets)以及终止净额机制(Close-Out Netting)是ISDA协议的三大基石。

1. 单一协议

衍生品交易采用主协议方式的,主协议、补充协议、交易确认书共同构成交易双方之间单一和完整的协议,交易双方之间的所有交易均受本协议约束。主协议为一个伞状结构,交易双方只存在一个合同法律关系。如果发生违约事件,所有交易都将无一例外地全部终止。单一协议为提前终止净额机制提供了基础和保障。

2. 瑕疵资产

根据瑕疵资产基础制度安排,交易一方如发生违约事件或潜在违约事件,则交易另一方有权暂时中止付款或交付,并可决定是否指定提前终止日,在未发出通知指定提前终止日前,则没有义务作出任何交易项下到期的任何付款或者交付。但这是一个“选择临时状态”条款,因为要么问题会得到解决,双方都会恢复正常的业务条款,否则双方可能会进入提前终止条款。

3. 终止净额结算

如发生违约事件或终止事件,另一方可以对主协议下所有未到期交易或者受影响交易予以提前终止,或发生自动提前终止事件(需选择适用),计算机构按照合同约定对交易终止时双方在主协议下全部被终止交易的盈利和亏损进行轧差计算净额,从而得出一个所有被终止交易的一笔单向的应支付金额(净额),以该净额的价值作为交易双方权利义务的最终确定金额,以替代或更新之前存在于双方之间的权利义务。终止净额结算的对象是交易双方待履行义务,涉及一笔或多笔交易,有赖于当地法律对终止净额结算机制的认可。如该国法律不认可终止净额结算机制,则有可能存在法律风险,故针对相关变动,交易商应随时检视终止净额结算的有效性。值得注意的是,我国2022年发布的《期货和衍生品法》第三十二条规定,“衍生品交易采用主协议方式的,主协议、主协议项下的全部补充协议以及交易双方就各项具体交易作出的约定等,共同构成交易双方之间一个完整的单一协议,具有法律约束力”;第三十五条规定,“依法采用主协议方式从事衍生品交易的,发生约定的情形时,可以依照协议约定终止交易,并按净额对协议项下的全部交易盈亏进行结算。依照前款规定进行的净额结算,不因交易任何一方依法进入破产程序而中止、无效或者撤销”,据此,境内首次在法律层面认可了“单一协议”和“终止净额结算”的法律效力,不因交易任何一方依法进入破产程序而中止、无效或者撤销。终止净额结算制度下,交易对手的风险敞口将大大降低,有助于控制交易对手的信用风险;另一方面,巴塞尔新资本协议有条件地认可终止净额结算条款,即如果终止净额结算是有效的,则可在计算资本充足率时予以考虑。由此,相同资本金可以支持更大规模的金融衍生产品交易,有利于金融机构提高资本金的利用效率。对金融市场而言,通过降低市场参与者彼此之间的信用风险,终止净额结算制度大大降低了金融衍生产品市场的整体性风险,从而有效降低了金融市场和金融机构的系统性风险[1]。

▍ ISDA协议文件架构

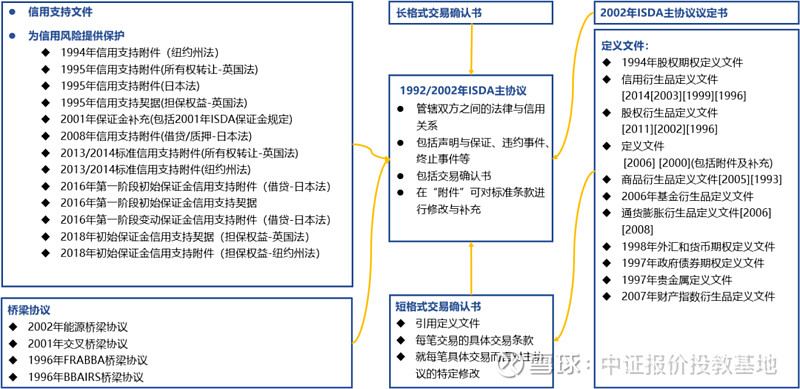

ISDA发布的主协议、交易确认书、定义文件以及信用支持文件共同构成ISDA协议文件群,其结构如下图:

注:上图中间为主协议及附件(共同构成主协议)、交易确认书;左边上面表格均为信用支持文件,左下角为桥梁协议;右边为各种产品类型的定义文件。

1. 2002年ISDA主协议的形成

2002年ISDA主协议于2003年1月8日由ISDA发布,创建该文件的审查和起草过程耗时12个月,约100家ISDA会员公司参与了这一过程。由于1997年亚洲金融危机、1998年俄罗斯债务危机、长期资本管理公司倒闭、1999年G12提出风险管理建议等原因,ISDA于1999年底开始对ISDA主协议进行战略文件审查,关注到1992年协议产生的终止、估值和终止净额结算问题,不可抗力、不可能性和主权风险,桥梁协议嫁接,信用支持文件等问题。因此,各审查小组最终决定编制一份新的ISDA主协议草案即2002年协议,2002年协议主要修改了1992年主协议第 5、6、9、10、12 节和附件内容。

2. ISDA协议体系简介

对于境内机构而言,ISDA主协议一般适用于境内机构和境外机构对手方进行的跨境场外衍生品交易。ISDA主协议已成为国际上共同认可的场外衍生品交易主协议,主要为了提高交易效率、降低交易风险和降低管理成本。ISDA主协议为已经准备好并交付打印的版本,具备标准的条件、标准的陈述、声明、承诺条款及提前终止条款等,能够确定双方基本的权利义务关系。主协议及其附件统称为“主协议”,市场惯例不是直接对预先印刷的协议文本进行修改,而是在附件中进行修改和选择。

(1)ISDA主协议

2002年版ISDA主协议共14节,分别为释义(Interpretation)、义务(Obligation)、陈述(Representations)、一致同意(Agreements)、违约事件和终止事件(Events of Default and Termination Events)、提前终止与终止净额计算(Early Termination; Close-out Netting)、转让(Transfer)、合同货币(Contractual Currency)、其他规定(Miscellaneous)、办事处与拥有多个办事处的交易方(Offices; Multibranch Parties)、开支(Expenses)、通知(Notices)、准据法和司法管辖(Governing law and Jurisdiction)和定义(Definition)。主协议重点条款包括违约事件、终止事件及提前终止净额结算条款。

1)违约事件

违约事件一般指影响一方继续履行合同或交易的能力。常见的违约事件包括:1)未能付款或交付;2)违反协议;否认协议;3)履约保障违约;4)不实陈述;5)交叉违约;6)破产;7)特定交易下违约;8)不承担债务的合并。

2)终止事件

常见的终止事件包括:1)非法事件;2)不可抗力事件;3)税务事件;4)因合并造成的税务事件;5)因合并造成的信用事件;6)其他终止事件(如控制权变更、评级下降、管理人变更等)。

3)提前终止净额结算

当发生违约或终止事件时,计算机构基于诚信及商业合理原则,计算每组或每笔被终止交易的终止净额,2002年版主协议均采用替代交易法计算,计算机构应及时计算并发送计算报告给交易对手方。

(2)ISDA主协议附件

交易双方在ISDA主协议附件中修改标准ISDA主协议,选择适用或不适用其中的部分条款,必要时也可以添加其他条款。附件主要包括以下六部分内容:终止条款补充约定(Termination Provisions)、税务承诺(Tax Representations)、同意提供的材料(Agreement to Deliver Documents)、杂项条款(Miscellaneous)、其他约定(Other Provisions)、外汇和货币期权交易(Foreign Exchange Transactions and Currency Options)。

(3)交易确认书

交易确认书主要为确认双方进行的交易,分为长交易确认书和短交易确认书。长交易确认书一般在未签署ISDA协议前执行的交易,将ISDA相关重要条款(比如交叉违约适用的约定)纳入交易确认书中。交易确认书内容一般包括具体的交易要素、以参考方式引入不同的定义文件及其他商业或法律条款。

(4)定义文件

ISDA定义文件为ISDA主协议下的交易提供标准条款,这样交易双方就不需要在交易确认书中就交易条款进行复杂的约定。近年来ISDA陆续发布各种品种定义文件,包括商品衍生品、股权衍生品、信用衍生品、利率、汇率、大宗商品等定义文件。

(5)信用支持文件

ISDA传统上包括两类信用支持附件:

1)转让式信用支持附件(如1995年ECSA《英国法下信用支持附件》):转让式信用支持附件是ISDA主协议的附件,通过转让履约保障品的所有权来实现履约保障安排,基于ISDA主协议净额结算的原理来运行。

2)质押式信用支持附件(如1994年NYCSA《纽约州法下信用支持附件》、1995年CSD《英国法下信用支持契据》):质押式信用支持附件不是ISDA主协议的附件,是独立的担保型协议,基于担保法(质押)的原理来实现履约保障安排(不涉及物权变动,仅涉及担保权益的设立)。

(6)桥梁协议

交易双方有时签署了两份主协议叙做不同类型的交易,为了实现单一协议效果,交易双方会签署桥梁协议嫁接不同主协议项下的交易,使得最终实现终止净额结算的效果,减少违约风险。如发生过桥事件,则如果X协议项下未完成的交易提前终止,X协议将被视为Y协议项下的一项被终止交易。

作者:本文作者刘艳,现任国泰君安风险管理有限公司场外衍生品部产品设计执行总监,实习生王立淑为本文参考资料收集及翻译提供协助。

注:

[1]值得注意的是,金融危机后,为了强调大型金融机构“有序处置”,FSB于2014年发布了《关于金融机构有效处置机制的关键要素》,提议对非违约方的提前终止权进行限制,即“临时暂缓”,时限一般不超过2个营业日。在此国际倡议下,香港《金融機構(處置機制)條例》也赋予处置机制当局权力以暂时性地终止权,即“暂停终止权”。因此,在与境外金融机构签署相关合格金融合约时,通常都要注意守约方的终止净额权利可能将受到当地监管处置当局的限制。我国也在《商业银行法(修改建议稿)》、《金融稳定法(二读草案)》提议加入类似条款。故当中资机构与境外金融机构签订ISDA等协议时,也需注意我国上述法律的生效、暂缓条款的适用、实现方式等。(具体内容请参见文后列示FSB、香港发布的相关法规及牟牧律师培训资料)

【免责声明】本文信息仅用于投资者教育之目的,不构成对投资者的任何投资建议,投资者不应当以该等信息取代其独立判断或仅根据该等信息做出决策。本文信息力求准确可靠,但对这些信息的准确性或完整性不作保证,亦不对因使用该等信息而引发或可能引发的损失承担任何责任。