点评:以前是代工,现在海外收入也是自有品牌为主,国内也是自有品牌。公司与美的集团、格力电器这种主要依靠线下经销商渠道不太一样,它主要是依靠销售推动,打造爆款产品,整体毛利很高,但是有很大一部分的利润给到了渠道方,整体的净利水平虽然略高于美的等,但是最后还是没有吃到大头。

但是比较难把握,高毛利的产品生命周期较短,如果公司未来开发不出来其他爆款,以前老产品的红利期过了(韭菜割完了),那最后整体的毛利水平会掉好多。

所以整体看下来比较难把握,尤其2016 。2019年的抄底净利率水平是什么原因,我还没去考证,有熟悉的朋友可以说一下。

综上,此股pb仍有5,接近6,如果说抄底的话,还是向下的空间有点难说的,具体还是要跟踪高毛利产品的销售情况,这个也更难把握,如果业绩好了,爆了,那股价肯定会早于报表2~3个月反应,比较难搞。

券商的业绩预估有点扯犊子,这东西我认为变数还是极大的

——————————————————————————————————

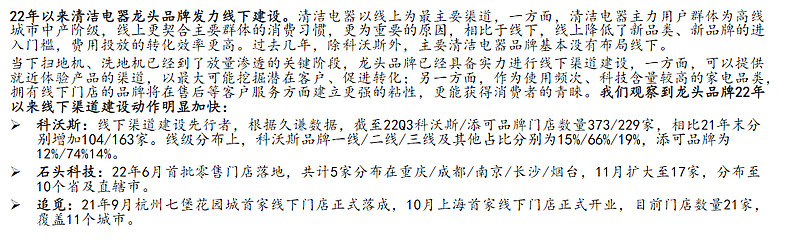

发展历程

代工起家,转型自主品牌,当前清洁电器行业绝对龙头,扫地机/洗地机双品类份额第一。公司成立于1998年,以吸尘器OEM/ODM业务起步,早期主要客户包括创科实业、优罗普洛(2015年更名为SharkNinja)等国际知名小家电品牌商。2018年5月主板上市,19年进行重大战略调整,退出服务机器人ODM业务,并推出智能生活电器品牌“添可”。19年转型阵痛期,当年服务机器人ODM业务收入0.4亿元,同比下滑89%,公司收入/归母净利润分别同比下滑6.7%/75%。此后公司聚焦自主品牌业务,22H1公司自主品牌业务(科沃斯品牌服务机器人、添可品牌)收入占比达到95%,成功转型品牌公司。

受益于前瞻的战略眼光,国内中高端扫地机的放量,添可品牌洗地机的成功,公司业绩实现高质量增长。根据奥维数据,22年截至11月公司旗下科沃斯品牌在扫地机线上销额占比达到40%,添可品牌在洗地机线上销额占比达到56%,均为第一。21年公司实现收入130.9亿元,同比+81%,归母净利润20.1亿元,同比+214%。2018-2021年公司收入/归母净利润复合增速分别达到32%/61%。22年前三季度公司实现收入/归母净利润分别为101.3亿元/11.2亿元,同比分别+23%/-16%,收入增速下滑主因疫情影响改善型家电消费承压,而公司仍保持较高销售费用投放导致盈利承压。

渗透率

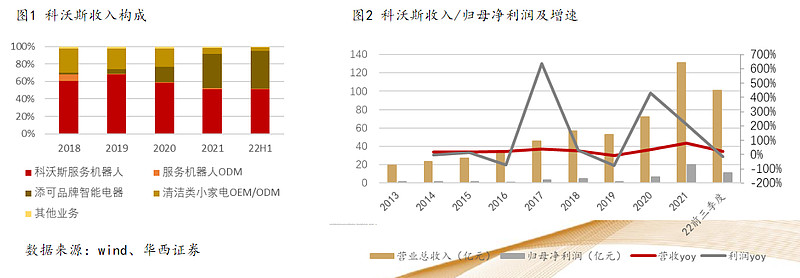

扫地机在全球范围内仍处在低渗透阶段,根据我们的测算当前美国/欧洲扫地机渗透率分别为15%/6%,中国城镇家庭扫地机渗透率同样不足10%,在8%左右。根据产品生命周期,当前处于导入期,参考大家电渗透率提升,在到达10%后有望加速渗透。扫地机主要市场美国/欧洲/中国22-25年销量复合增速预期在16%/11%/11%。

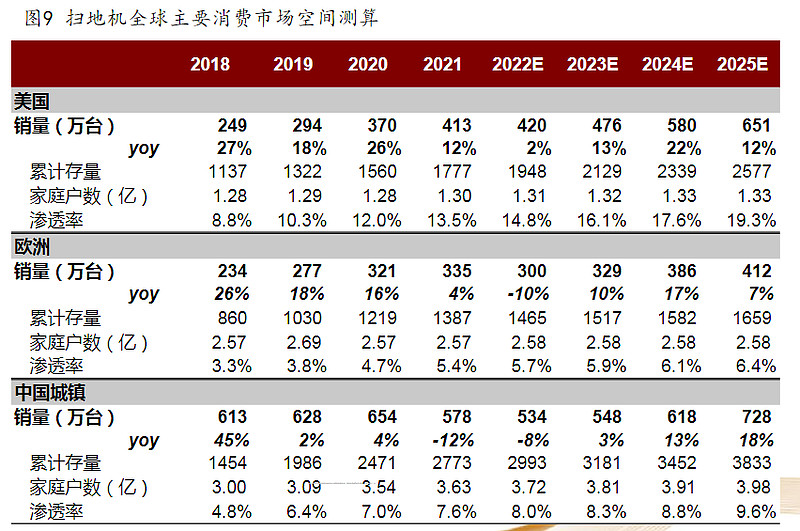

市场占有率

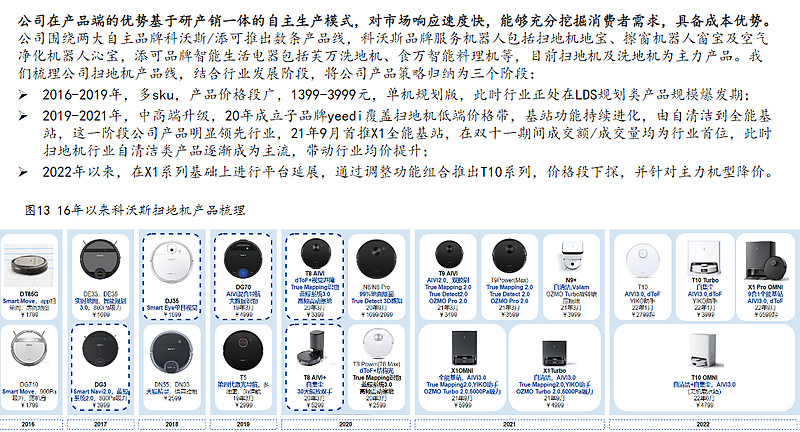

扫地机器人产品迭代

新产品的发展

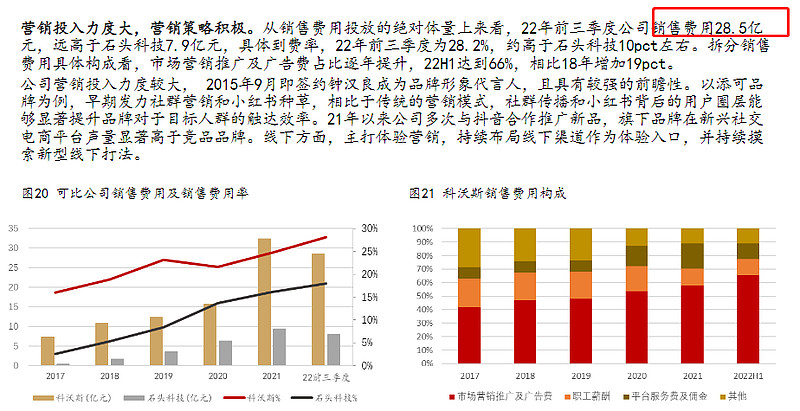

销售费用

线下门店建设