投资要点

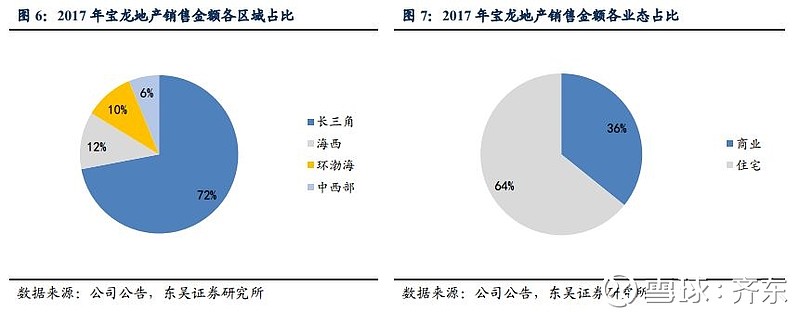

加速推盘节奏,销售迎来高增长:2018年公司提出打造369体系,即3个月完成方案,6个月开始预售,9个月实现资金回笼,通过高周转方式不断提升公司销售规模,2017年公司实现销售金额208.8亿元,同比增加18.4%,区域布局看,长三角、环渤海、海西、中西部分别占比72%、10%、12%、6%。公司充分认识到规模的重要性,加速推盘节奏,2018年公司预计全年可售货值680亿,销售规模目标达350亿元,同比增长67.6%。

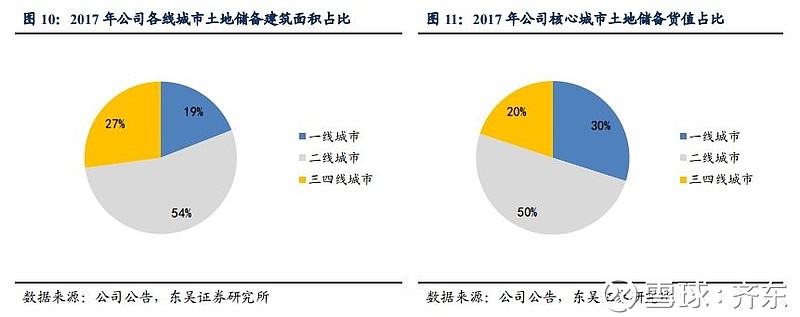

土地储备充足,拿地积极,重点布局环杭州湾大湾区:2017年公司土地储备建筑面积达1409.1万平方米,同比增长31.7%。公司土地储备十分优质,七成以上土地储备布局在一、二线核心城市。公司成本端优势明显,2017年总土地平均成本2131元/平方米,仅占同期销售均价的15.9%,优质土储匹配低廉成本,保障了公司盈利能力持续高位。公司拿地积极,坚持“1+6+N”多元化战略布局,2017年公司新增拿地总建筑面积达386万平方米,拿地面积/销售面积达247%。

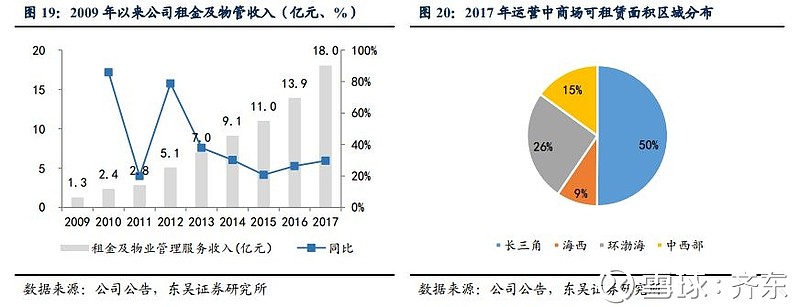

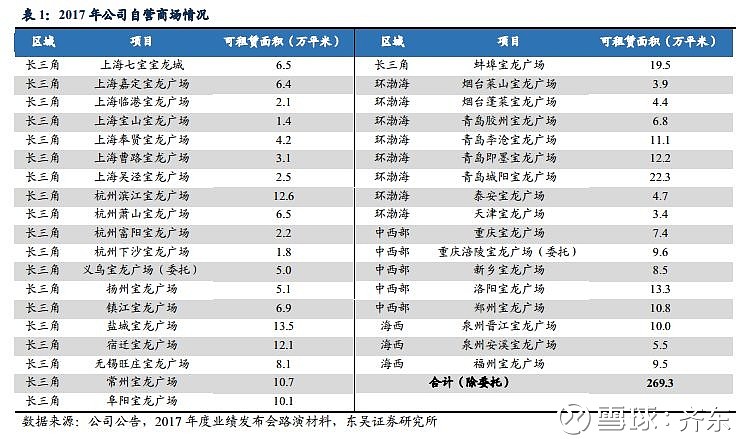

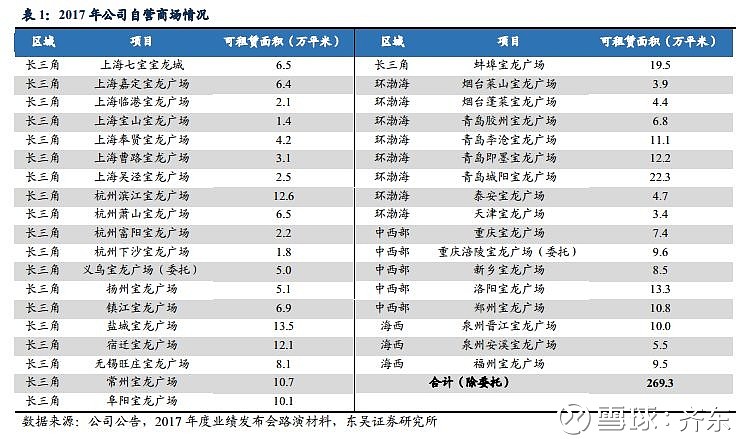

未来3年商场开业迎来高峰期,叠加经营效率提升带动租费预期持续向好。2017年末公司自有运营商场34家、委托运营商场2家,可租赁面积269.3万平方米,同比增长6.3%。公司具备覆盖高中端、大众市场的三大产品线,2017年实现租金及物业管理服务收入18亿元,同比增长29.7%。公司拟在2018-2020年分别开业3家、9家、4家商场,累计新开业面积达119.2万平方米,预计2016-2020年租金复合增速超25%。

酒店载体、文艺前行,在酒店遇

见艺

术。

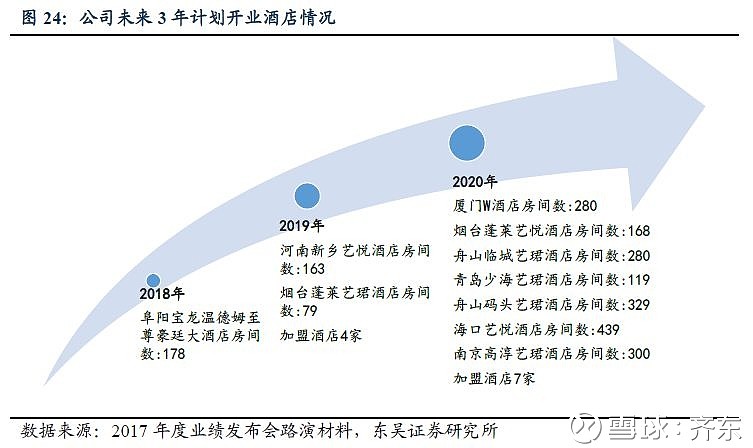

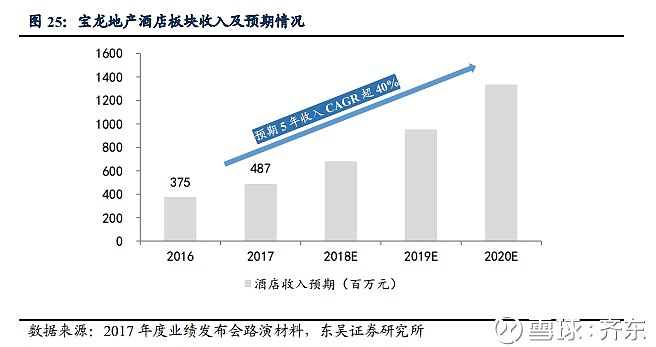

公司酒店板块以国际品牌酒店及自创品牌连锁酒店为核心,截至2017年末公司旗下拥有9家国际品牌酒店、8家自创品牌连锁酒店,合计房间数量为3739间,主要布局在长三角和环渤海区域。2017年公司实现酒店收入约4.87亿元,同比增长29.9%。未来3年公司会继续积极拓展酒店规模,2016-2020年公司酒店业务收入的复合增速有望超40%。

投资建议:宝龙地产周转正在提速,推动销售规模快速增长。公司土地储备成本优势显著,近年来拿地愈发积极。公司目前已经运营36个购物广场、17家酒店,同时公司计划未来3年新开16家购物广场,物业出租将给公司带来稳定的租金收益及现金流支持。我们预计宝龙地产2018-2020年EPS分别为1.05、1.34、1.60元人民币,对应PE分别为3.6、2.8、2.3倍,首次覆盖给予“增持”评级。

风险提示:按揭贷款利率大幅上行,货币政策大幅收紧,行业销售规模整体下滑,销售回款将产生困难,港股波动性较大。

1. 宝龙地产:专注商业地产开发,致力于打造“商业+住宅+酒店”的综合生态

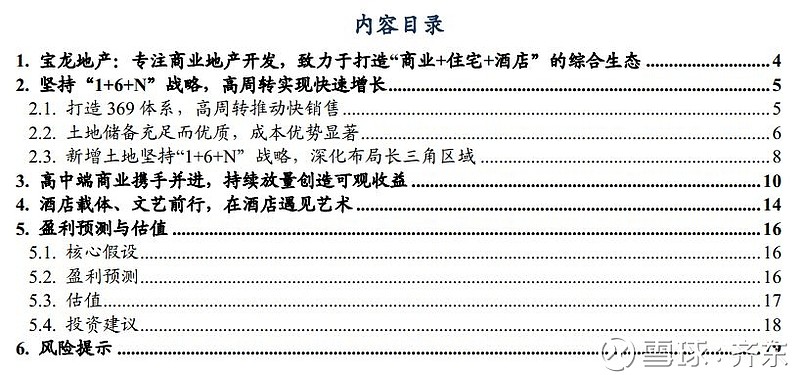

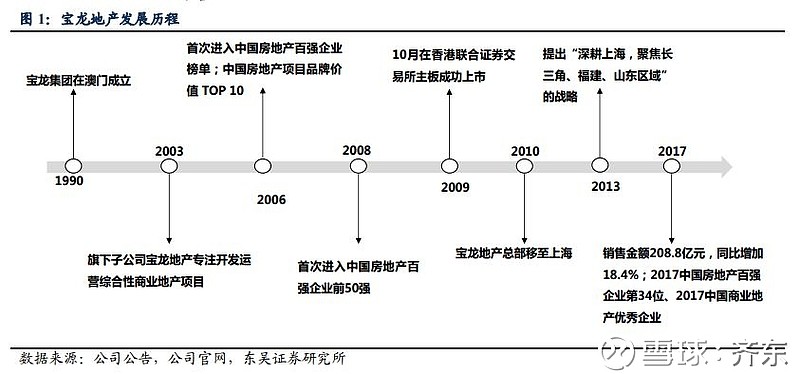

宝龙集团于1990年在澳门成立。宝龙地产是宝龙集团旗下子公司,2003年开始专注开发运营综合性商业地产项目。2009年10月宝龙地产在香港主板上市,2010年2月总部移至上海,目前公司主要业务涵盖物业开发、物业投资及管理、酒店及其他三大类。截至2017年末,公司拥有及经营84个处于不同发展阶段的物业开发项目,2017年公司实现营业收入155.93亿元,同比增长9.07%。公司曾获得“中国房地产百强企业”第34位、“2017中国商业地产优秀企业”、“2017中国房地产上市公司商业运营优秀企业”等荣誉。

2. 坚持“1+6+N”战略,高周转实现快速增长

2.1 打造369体系,高周转推动快销售

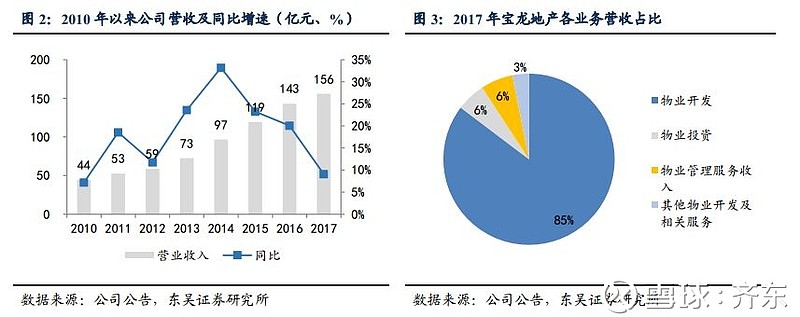

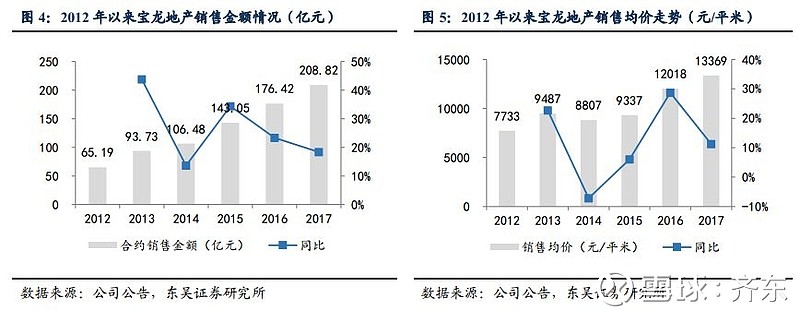

公司坚持打造369体系,3个月完成方案,6个月开始预售,9个月实现资金回笼,通过高周转方式不断提升公司销售规模提升,2017年公司实现销售金额208.8亿元,同比增加18.4%,目标完成率为104.4%;按区域划分,公司长三角、环渤海、海西、中西部分别占比72%、10%、12%、6%;按产品结构划分,公司商业、住宅分别占比36%、64%。公司产品具备较强的品牌溢价效应,2017年销售货值结构有所调整,长三角区域销售占比提升16个百分点,推动公司销售均价不断提升。2017年公司销售均价13369元/平米,同比增长11%。

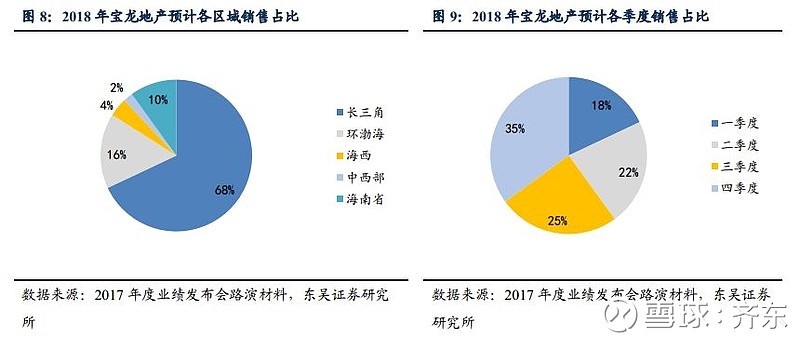

公司充分认识到规模的重要性,加速推盘节奏。我们预计公司2018年全年可售货值680亿左右,公司设定的销售规模目标达350亿元,同比增长67.6%。截至2018年4月,公司已经实现合约销售金额86.1亿元,同比增长55.6%;合约销售面积66.0万平方米,同比增长78.6%,我们判断公司大概率将超额完成销售任务。

按区域划分,公司预计在长三角区域、环渤海区域、海西区域、中西部区域、海南省合约销售金额占比分别为68%、16%、4%、2%、10%;受推盘节奏影响,公司1-4季度销售金额占比约18%、22%、25%、35%。

2.2 土地储备充足而优质,成本优势显著

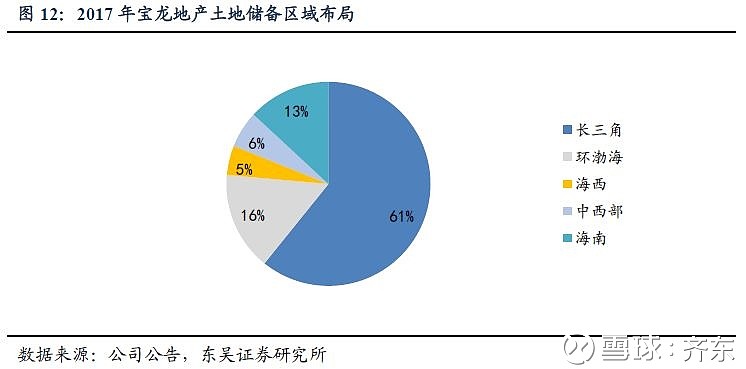

土地储备充足,重点布局环杭州湾大湾区。2017年公司土地储备(不包含已运营投资性物业)建筑面积达1409.1万平方米,同比增长31.7%。公司土地储备十分优质,七成以上土地储备布局在一、二线核心城市。以总建筑面积划分,公司在一线、二线、三四线城市分别占比19%、54%、27%;以货值口径划分,一线、二线、三四线城市分别占比30%、50%、20%。从区域布局来看,公司在长三角、环渤海、海南区域的土地储备建面占比分别为61%、16%、13%。

公司在拿地成本端优势明显,2017年底全部土地储备平均成本2131元/平方米,仅占同期销售均价的15.9%,优质的土储结构匹配较低的成本价格,保障了公司较好的毛利水平。

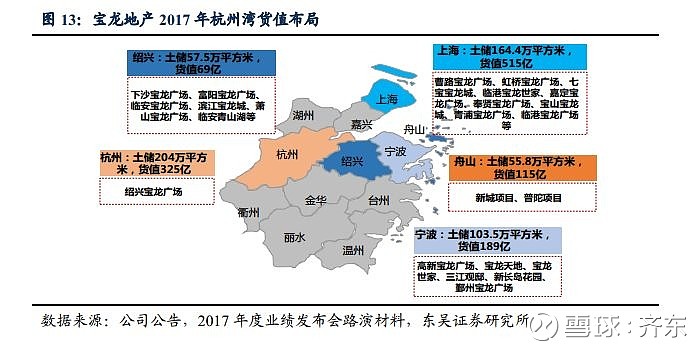

公司重点布局环杭州湾区域,享受湾区发展红利。环杭州湾区域以上海为战略中心,杭州、宁波为核心,目前已经形成多产业协同发展的健康态势。2017年公司在湾区内的土地储备总货值达到1214亿元,建筑面积585万平方米,占总土储比例的42%;其中上海、杭州、绍兴、宁波、舟山货值分别为515亿元、325亿元、69亿元、189亿元、115亿元。

2.3 新增土地坚持“1+6+N”战略,深化布局长三角区域

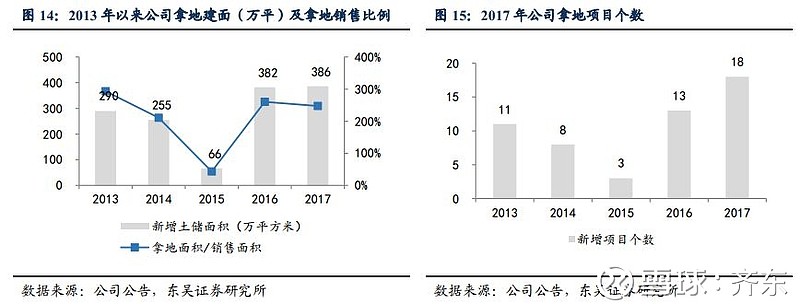

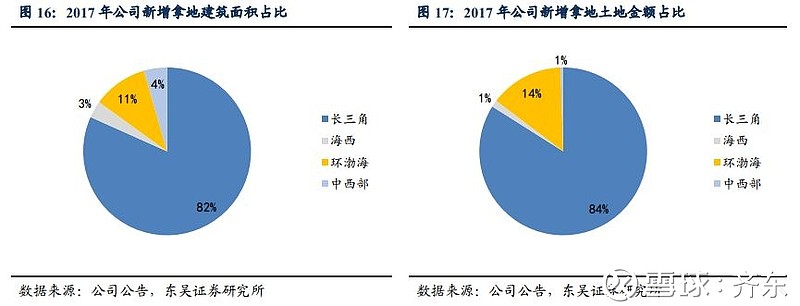

拿地积极,坚持“1+6+N”多元化战略布局。宝龙地产近年来拿地更为主动,2017年合计获取土地18幅地,总建筑面积达386万平方米,拿地面积与销售面积之比达247%,总新增货值约700亿元。除去2015年以外,公司拿地面积均是当期销售面积的2倍以上。区域划分看,公司坚持多城市战略布局,继续加强在长三角经济圈布局,2017年公司在长三角新增拿地建面占比达82%,投资占比达84%,并且在长三角的城市布局更趋多元化,除了覆盖上海、杭州、宁波、无锡等城市外,还进入到舟山、绍兴、南京等城市;此外公司继续拓展在天津的拿地投入,获取的两个项目建筑面积达40.8万平方米。

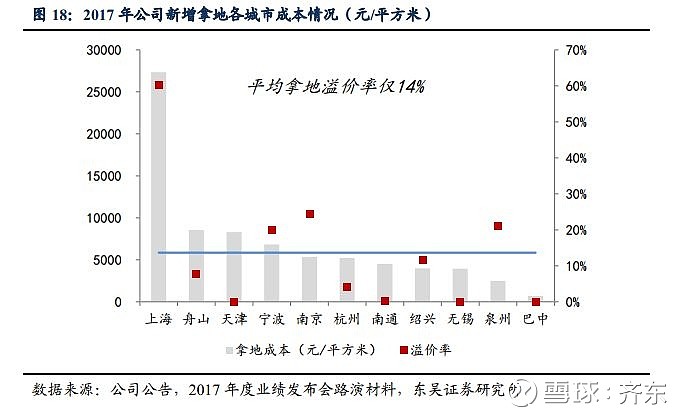

合作拿地推动公司新增项目低溢价率,楼面均价低位企稳。2017年公司新增项目平均楼面均价6162元/平方米,其中在长三角、环渤海、海西拿地成本分别为6332元/平方米、8288元/平方米、2492元/平方米。2017年公司楼面均价有所提升主要系公司在上海杨浦外滩项目成本达27339元/平方米,但较销售价格仍然处于较低位置。2017年新获取的18个项目均是通过合作拿地方式展开,因此能够有效地控制项目的溢价率,公司有9个项目溢价率低于1%,有效控制了拿地成本。

3. 高中端商业携手并进,持续放量创造可观收益

除了住宅外,宝龙地产同时还重点布局综合性商业地产,截至2017年公司自持商场运营达34家,并且委托运营义乌宝龙广场、重庆涪陵宝龙广场2家轻资产商场,可租赁面积(不包含委托面积)269.3万平方米,同比增长6.3%。2017年公司实现租金及物业管理服务收入18亿元,同比增长29.7%,2013年至2017年复合增速达26.7%。从区域来看,公司在长三角、环渤海运营的自营商场面积占比为50.1%、25.5%。

未来3年商场开业迎来高峰期,叠加经营效率提升带动租费预期持续向好。公司拟在2018年、2019年、2020年分别开业3家、9家、4家商场,累计新开业面积达119.2万平方米,整体来看,公司租费收入将保持稳定提升。据公司公告,预计2016-2020年租金复合增速可以超25%。

三大产品线覆盖高中端、大众市场产品,品质与口碑实现双赢。宝龙广场具备三大产品系列:宝龙一城、宝龙城、宝龙广场,分别对应为超高端产品系列、中高端产品系列、中端产品系列,全方位满足不同消费层级客户的需求。

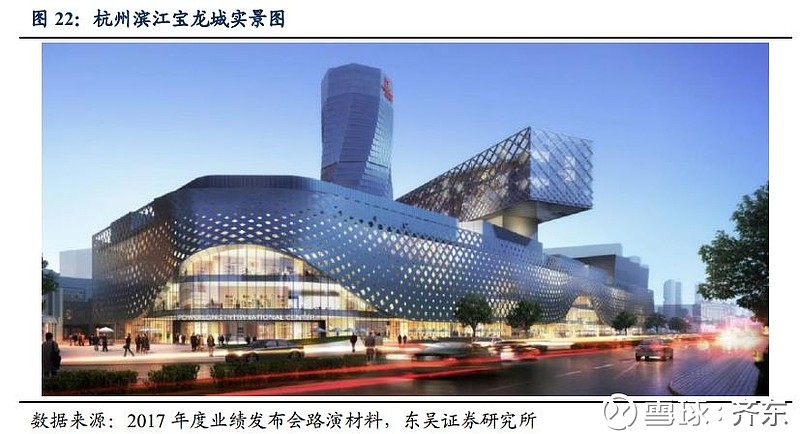

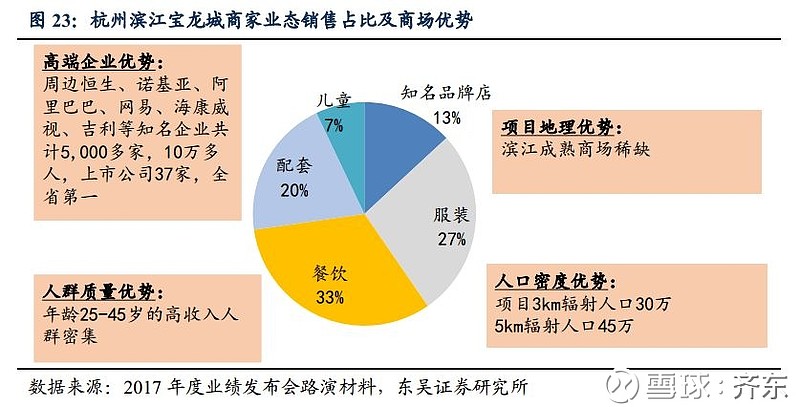

以杭州滨江宝龙城为例,2017年杭州滨江宝龙城实现租费收入达1.51亿元,总销售额11.4亿元,全年客流量2000万,开业率95%,预计2018年租费收入提升26%,开业率提升至97%。商场业态呈现多样化,MUJI中国、UR、NITORI家居、Z-PARIS童装等知名品牌入驻,商场具备着地理位置、人群质量、人口密度、高端企业等核心优势,通过打造独特、优质的商业品牌,从而不断提升公司影响力和知名度。

4. 酒店载体、文艺前行,在酒店遇见艺术

公司酒店板块以国际品牌酒店及自创品牌连锁酒店为核心,坚持以“在酒店遇见艺术、让艺术融入生活”为使命,开展文化艺术活动,形成以酒店为中心的“青年文化艺术消费圈”。2017年公司新开5家酒店,截至2017年年末公司旗下拥有9家国际品牌酒店、8家自创品牌连锁酒店,目前公司17家酒店合计房间数量为3739间,主要布局在长三角和环渤海区域。2017年公司实现酒店收入约4.87亿元,同比增长29.9%。未来3年公司会继续积极拓展酒店规模,2016-2020年公司酒店业务预期收入的复合增速有望超40%。

5. 盈利预测与估值

5.1核心假设

我们对宝龙地产未来的盈利预测基于以下假设:

2018-2020年房地产市场销售整体稳定,销售规模不会大幅下降。2017年12月25日全国住房城乡建设工作会议召开,会上提出“针对各类需求实行差别化调控政策,满足首套刚需、支持改善需求、遏制投机炒房”。我们预计2018-2020年房地产市场销售规模将呈现整体稳定、小幅波动的走势,销售规模不会大幅下降。

我们预计公司2018年能够达到人民币350亿元销售规模。公司土地储备充足,项目集中于一、二线城市,深耕长三角及环渤海区域。

公司在售及在建项目能够顺利竣工交付。一般房地产行业从预售到竣工入伙,周期在1.5-2.5年左右,宝龙地产2015-2017年总预售额分别为143、176、209亿元,这些销售的产品将陆续在2017-2020年陆续结算。

5.2盈利预测

我们预计2018-2020年EPS分别为1.05、1.34、1.60元,对应PE分别为3.6、2.8、2.3倍。

5.3估值

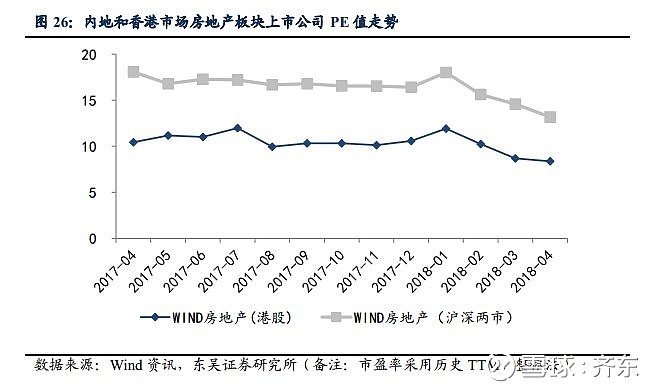

我们预计2018-2020年EPS分别为1.05、1.34、1.60元,对应PE分别为3.6、2.8、2.3倍。2018年4月,Wind房地产板块(沪深)PE为13.2倍,Wind房地产板块(港股)PE为8.4倍,即使与港股的主流地产公司相比,公司PE估值仍然处于较低水平。

需要注意的是,公司持有较多用于出租的投资性房地产,使用公允价值入账,每年会因为物业重估带来一些公允价值变动损益,这就使得公司的归母净利润高于公司剔除公允价值变动损益后的核心利润。若以归属于母公司股东的核心利润为口径,公司2017年PE值为6.6倍,对应2018-2020年PE估值为5.0倍、3.9倍、3.3倍。

5.4投资建议

宝龙地产周转正在提速,推动销售规模快速增长。公司土地储备成本优势显著,近年来拿地愈发积极。公司目前已经运营36个购物广场、17家酒店,同时公司计划未来3年新开16家购物广场,物业出租将给公司带来稳定的租金收益及现金流支持。我们预计宝龙地产2018-2020年EPS分别为1.05、1.34、1.60元人民币,对应PE分别为3.6、2.8、2.3倍,首次覆盖给予“增持”评级。

6.风险提示

1)行业销售规模大幅下滑:行业销售规模整体下滑,房企销售回款将产生困难。

2)按揭贷款利率大幅上行:按揭贷款利率大幅上行则购房者购房按揭还款金额将明显上升,对购买力有损伤。

3)房地产政策大幅收紧:政策大幅收紧,则房地产销售将承压,带来销售规模下滑。

4)房企资金成本大幅上行:房地产企业资产负债率较高,资金成本上行将导致财务费用大幅增加,侵蚀利润。

5)港股波动性较大。

免责声明

本公众订阅号(微信号:xqldc2017)由东吴证券研究所地产齐东团队设立,系本研究团队研究成果发布的唯一订阅号。

本公众号所载的信息仅面向专业投资机构,仅供在新媒体背景下研究观点的及时交流。本订阅号不是东吴证券研究所地产齐东团队研究报告的发布平台,所载内容均来自于东吴证券研究所已正式发布的研究报告或对已发布报告进行的跟踪与解读,如需了解详细的报告内容或研究信息,请具体参见东吴证券研究所已发布的完整报告。

本订阅号所载内容不构成对具体证券在具体价位、具体时点、具体市场表现的判断或投资建议,不能够等同于指导具体投资的操作性意见。本订阅号所载内容仅供参考之用,接收人不应单纯依靠本资料的信息而取代自身的独立判断,应自主做出投资决策并自行承担风险。东吴证券研究所及本研究团队不对任何因使用本订阅号所载任何内容所引致或可能引致的损失承担任何责任。

本订阅号对所载内容保留一切法律权利。凡对本订阅号所载所有内容(包括文字、音频、视频等)进行复制、转载的,需注明出处,且不得对本订阅号所载内容进行任何有悖原意的引用、删节和修改。

东吴地产,奔跑在路上

欢迎大家关注东吴证券房地产小组微信公众号平台,我们会定期发布行业周报、公司报告、行业报告等

东吴地产分析师:齐东(微信号qidong0223)

期待与您相遇!