$康龙化成(SZ300759)$ $药明康德(SH603259)$ $恒瑞医药(SH600276)$

确实是低谷。

2020年底,恒瑞医药历史最高市值6100多亿,现在不到3000亿,次年中旬,药明康德历史最高4900亿,现在不到1200亿。

当前医药前十大龙头,抛开2024年刚上市的百利天恒不说,迈瑞医疗、联影医疗、爱尔眼科、万泰生物甚至片仔癀、云南白药皆是如此。

医药到底怎么了?

我们怀着这个问题看向业绩、估值、ROE,它们分别告诉了我们不同的答案:

迈瑞医疗、爱尔眼科、云南白药的业绩增长基本没什么问题,但是估值低了;

恒瑞医药、片仔癀、联影医疗、百利天恒的业绩虽在向好,但是估值依然不算低;

药明康德、万泰生物、上海医药的业绩增长则出现了问题,估值也因此下降或失灵。

整体来说似乎很简单,医药行业整体遭遇挑战的同时,市场情绪也趋于悲观。

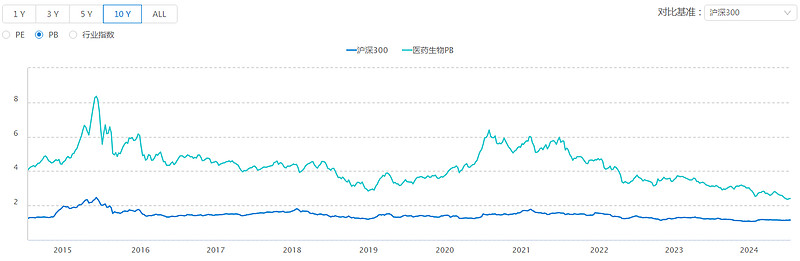

其中PE和业绩增长、市场情绪等都有关系,它总是围绕着“合理估值”上下波动,但现在医药行业的PE已经处于近10年低位了。

另外,和预期关系不大而和净资产密切相关的PB也创下了历史新低,只是仍有2.37倍。

直到近日,有关医药研发的CXO龙头之一,康龙化成发布了2024年半年报预告,业绩增长超出市场预期。

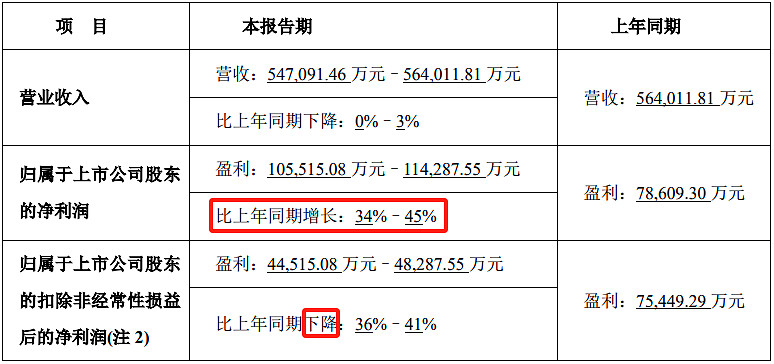

2024年一季度,公司营收、净利润分别同比下滑1.95%、33.8%,而半年报数据预计营收同比下滑0%-3%,净利润却将同比增长35%-45%,实现盈利约10.99亿元,再恢复大两位数增长。

(康龙2024年半年报业绩预告)

但这时候有人就会疑问,康龙化成的扣非净利润仍是下滑的,公司的基本面真的变好了吗?

从扣非净利率看显然没有,2023年同期还是13.37%,今年上半年就降到了8.35%。

此外,公司净利润较高主要是出售一家参股公司的股权而获取了“非经常性损益”,其中比较有意思的是原以为康龙是为了增厚利润变卖资产,或者是这家参股公司作为生物科技公司经营困难而不得已出售。

但仔细一看,收购方是强生,而且是溢价10几倍收购,所以理论上来讲这也算是康龙的“横来之财”了。

这就牵扯出来两个问题,一是从行业角度看,类似强生的这种收并购行为是否透露着行业投融资环境在好转呢?

二是从公司角度看,康龙化成还缺钱吗?

首先,我们就来看看医药行业普遍存在的问题。

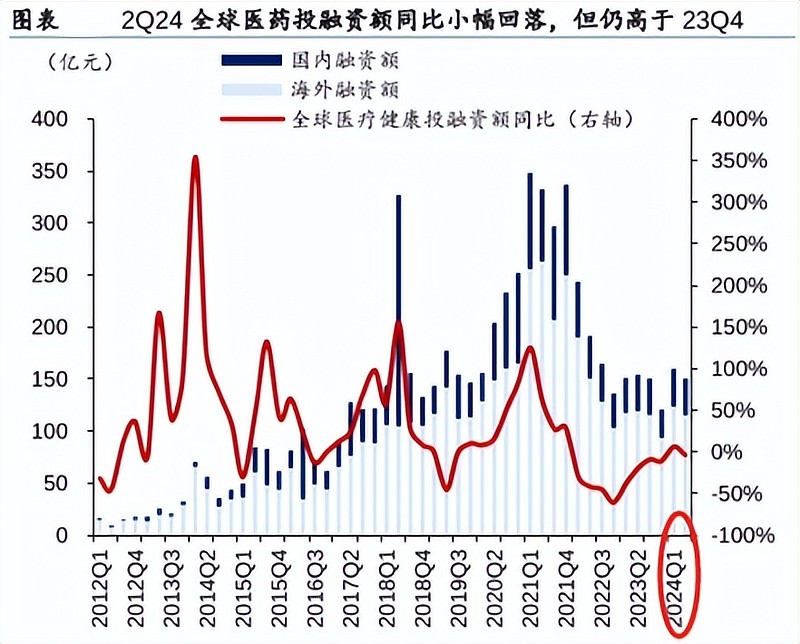

1、医药投融资环境持续降温后趋于稳定

历史上,2012年至今医药投融资额基本处于一个持续提升的趋势,但遇到个别月份或年份因为环境的影响依然会出现异常。

2018年二季度国内医药市场融资大幅增长就曾有过提示,此外2021年前后则是因为全市场的货币资金环境驱动,一直到2022年下半年以来,医药融资额便有所停滞,而逐渐趋于稳定。

医药投融资额规模既在一定程度上反映出医药行业的景气度,也对承担着医药研发重要角色的CXO企业产生重要的影响,从而使得康龙化成等CXO龙头甚至整个行业企业业绩承压。

反过来说,要想投融资出现增量,行业环境还需要更好的条件。

2、DRG和DIP付费2.0文件发布

就在2024年7月23日,医保支付端,按病组(DRG)和病种分值(DIP)付费2.0版分组方案发布,作为优化后更贴近临床的方案,有望于年底前全面落地。

对此,参考米国,1983年其引入DRG付费方式后,人均医疗保险支出增速从15.5%降低至6.6%,这使市场对当下医疗环境产生了一定担忧。

但归根结底,DRG/DIP促进临床向“价值医疗”转变,质优价廉的产品并不会因此减少,以及此次依然对新药耗新技术等支付留有特例申报空间。

另外,医疗机构向精细化运营管理转型,也有动力对DRG/DIP支付体系进行数字化升级,因此激发出医疗信息化需求,万达信息、塞力医疗、久远银海、卫宁健康、佳缘科技等因此受到市场关注。

(医保J公告通知)

其次,我们回到康龙化成,看看它存在的现金流问题。

因为2024年半年报还未发布,我们就拿之前的数据进行分析。

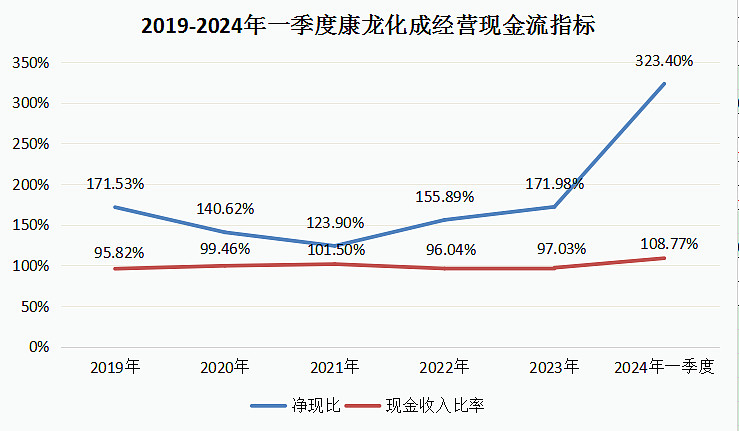

1、经营现金流状况

比较让人意外的是,在公司业绩表现不好的情况下,康龙的经营现金流状况却并没有明显恶化,2023年和2024年一季度净现比都是大于1的,甚至在今年一季度出现了大幅提升,以及现金收入比率也在增长。

这说明,公司的经营质量还不算差,且公司对于上下游的地位也没有发生明显恶化,数据显示,在应收账款周转率略有下滑的同时,公司的合同负债也在增长。

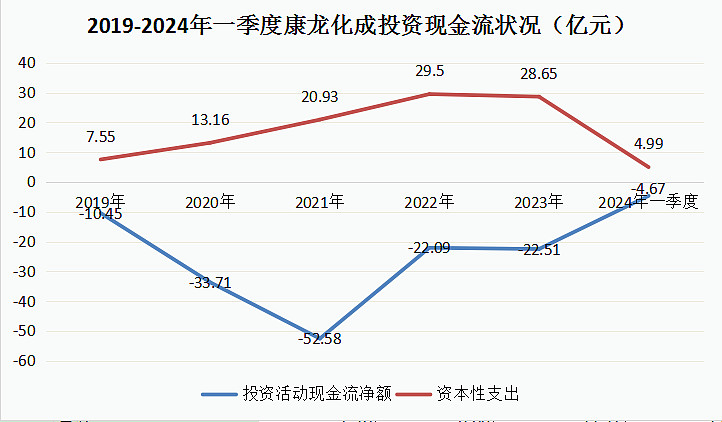

2、投资现金流状况

毫无悬念,康龙的投资活动现金流依然为负,并且最近几年大部分的投资都是资本性支出,且到了今年一季度虽然有所减少,但规模仍有近5亿元。

不过公司的规模扩张在最近两年并没有体现在业绩上,反而在增加折旧摊销费用,与此同时公司的员工数量也没有显著增长,同时硕士人数增长最快。

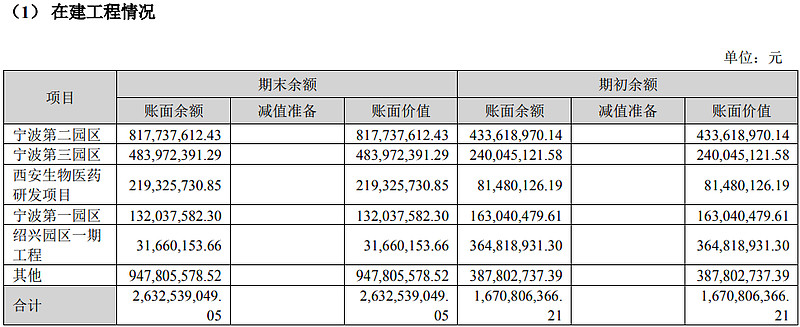

我们不得不看看康龙在做什么,在建工程中的每个项目对应不同的业务布局,可以从2023年年报看到,公司正在向大分子药物开发及生产、安评业务、实验室服务以及国外多个地区的布局。

康龙本来的业务主要集中于实验室服务、小分子和临床研究服务上,而当前公司正在对新业务及新地区进行扩张。

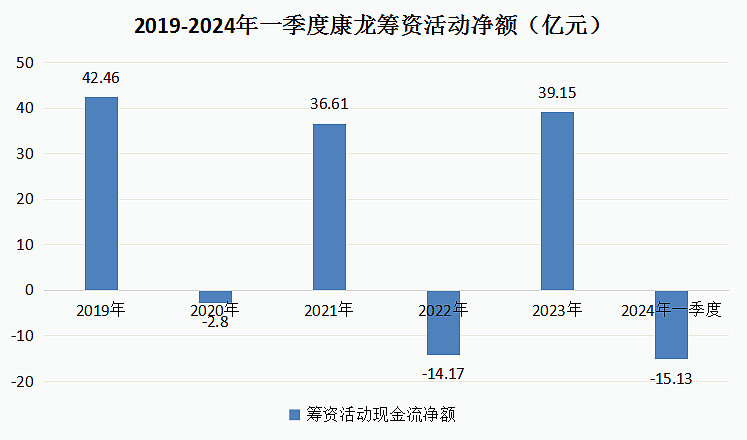

3、筹资现金流状况

不可否认,康龙化成的扩张、经营还挺费钱的,2019年以来,公司每隔两年必进行不小规模的筹资,且最近两次都是借款类融资。

虽然这和公司的扩张发展阶段密切相关,但至少也反映出来一个问题,康龙的发展并不成熟,无法像茅台、片仔癀一样形成稳定的商业模式。

其定位仍然是一家成长公司。

但即使再好的公司也离不开行业的发展,更何况是身为医药行业“卖水人”的CXO企业。

康龙的核心竞争力也有些难以把握,是那寥寥的专利权,还是为公司提供订单的客户关系?

截至2023年,康龙化成无形资产中的专利权、客户关系分别为0.07亿、2.3亿,同时药明康德的两大无形资产分别为4.32、4.17亿元,还有其他医药龙头,恒瑞医药没有客户关系,专利权为4.24亿元。

如果仅看客户关系,康龙现在的规模似乎不成问题,但如果看专利,确实有些缺乏自主核心竞争力。

总之,通过梳理医药行业、康龙的现状,我们可以认为尽管康龙业绩暂时恢复了两位数增长,然而发展却还未见拐点。

关注飞鲸投研(id:Feijingtouyan),立即领取最有价值的《成长20:2024年最具有成长潜力的20家公司》投资报告!

来源:飞鲸投研