AI的背后是算力,而算力的尽头是电力。

OpenAI的CEO也曾表示:“未来的两种货币将是算力和能源,而AI技术取决于能源的突破。”这意味着,我们不仅要关注算力的能耗,还需关注算力的碳排放。

因此,要想提升算力的碳效,绿色能源供给是必经之路。

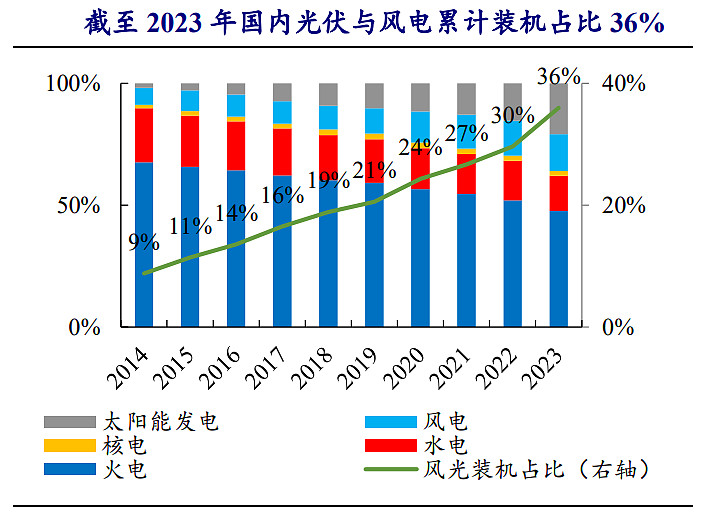

就我国的绿色能源供给来看,现在以风电、光伏为代表的清洁电源装机占比持续提升。

截至2023年我国风电与光伏分别实现累计装机441GW与609GW,合计占国内电源装机总量的36%。

不过,随着光伏及风能发电比例的提升,其波动性、间歇性和非灵活调节等先天缺陷越发明显,特别是西北地区,消纳问题严重。

目前,在新能源发电项目中,通过配置储能以改善用电质量,维持电网稳定,已经基本成为行业内的共识。

其中,构网型储能是促进新能源消纳的重要举措,也将成为行业发展的必然趋势。

以西藏为例,该区域电网长期孤网运行,当前大部分区域仍然属于弱电网,所以西藏提出建成140万千瓦光伏+112万千瓦时构网型储能项目、全容量投产70万千瓦时独立构网型储能项目等7个重点任务。

那,构网型储能和跟网型储能有什么区别?

现在比较成熟的是跟网型储能系统,它本质上是电流源,自身无法提供电压与频率的支撑,必须依赖电网的电压和频率来运行。

而构网型储能系统本质上是电压源,它能够内部设定电压参数,输出稳定的电压与频率。

所以构网型储能系统能够有效改善新型电力系统的短路容量和转动惯量缺失等问题,因此在新型电力系统中具有重要的应用前景。

从招标来看,2023年至2024年6月,国内构网型储能项目累计实现招标总量2.3GW/7.6GWh,国内新疆、西藏、宁夏等西南、西北地区均有相应大项目落地。

伴随国内西北、西南等区域新能源电力消纳压力加大,构网型储能项目量有望持续增加。

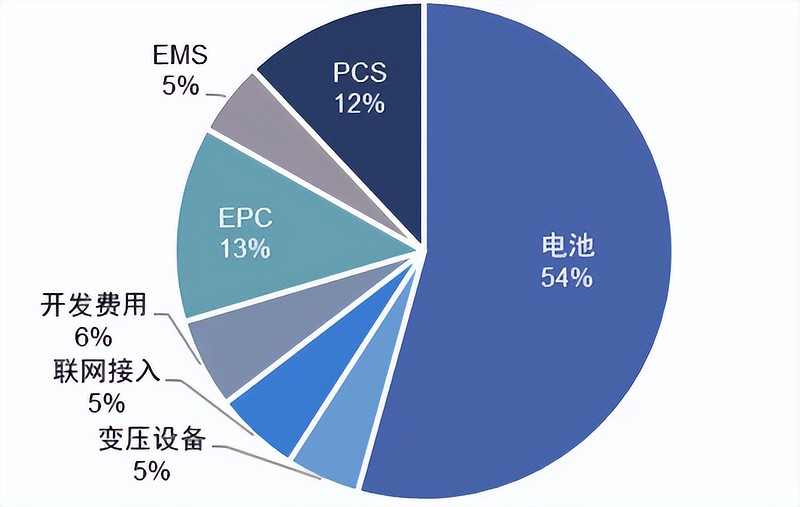

拆分来看,一个完整的电化学储能系统主要由电池组、电池管理系统(BMS)、能量管理系统(EMS)、储能变流器(PCS)以及其他电气设备构成。

其中,储能变流器(PCS)决定着输出电能的质量与特征,从而很大程度上影响电池的寿命,其成本占比约为10%,仅次于电池(54%)。

当然了,构网型储能也带动了储能PCS环节的量价齐升。

1、量方面

新的技术需求对于储能系统产品性能也提出了更高的要求,尤其体现在储能变流器PCS上,当下构网型储能在超额电流的短时过载能力需要超配2-2.5倍功率PCS的手段实现。

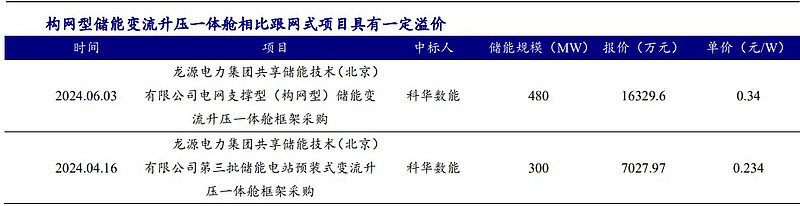

2、价方面

以科华数能中标龙源电力的储能变流升压一体舱项目为例,构网型储能产品项目单价为0.34元/W,普通跟网型储能项目单价为0.234元/W,就该项目中构网型储能PCS一体机相较于跟网型储能PCS产品溢价超45%。

假定2024-2025年国内构网型储能装机占比分别为10%与15%的情况下,国内构网型储能项目装机将分别达4.0GW、9.0GW。

考虑构网型储能PCS需要2-2.5倍超配,假设超配比例为2.2的情况下,2024-2025年国内构网型储能PCS出货将分别为8.8GW、19.9GW。

构网型储能加上跟网型储能项目,预计2024-2025年国内储能PCS一体机市场空间将分别达106.4、167.2亿元,2023-2025年年化复合增速将达82%,超过国内储能装机69.9%的复合装机增速。

如此好的发展前景,行业竞争格局如何?

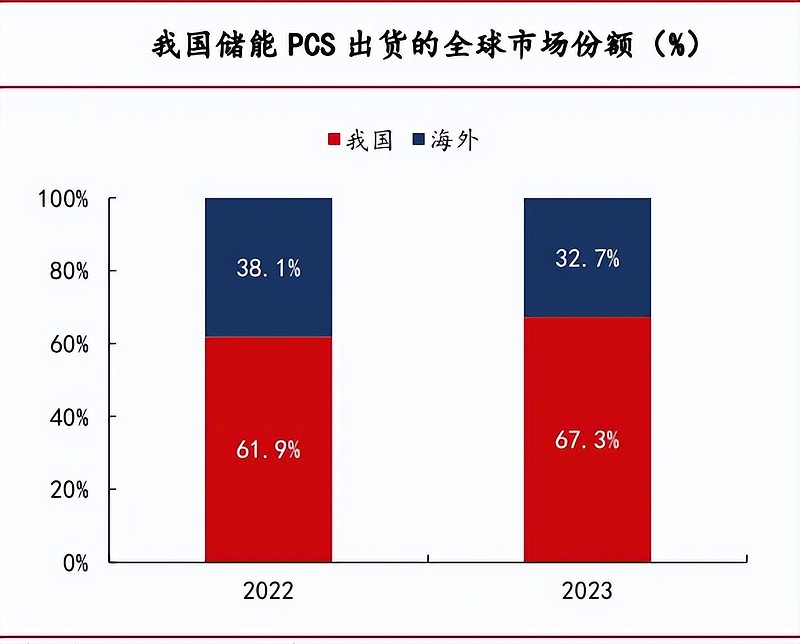

就全球来看,我国占据超60%的市场份额,2023全球储能 PCS出货约73.4GW,我国企业储能PCS全球出货量为49.38GW,占全球总出货量的67.3%。

就我国来看,储能PCS企业竞争格局较为稳定,且行业集中度偏低,阳光电源、科华数能、比亚迪、古瑞瓦特、上能电气、盛弘股份、南瑞继保、汇川技术、索英电气、科士达等都是该行业玩家。

按2023年我国企业国内储能PCS出货量排名来看,科华数能排第一,上能电气第二,第三索英电气。

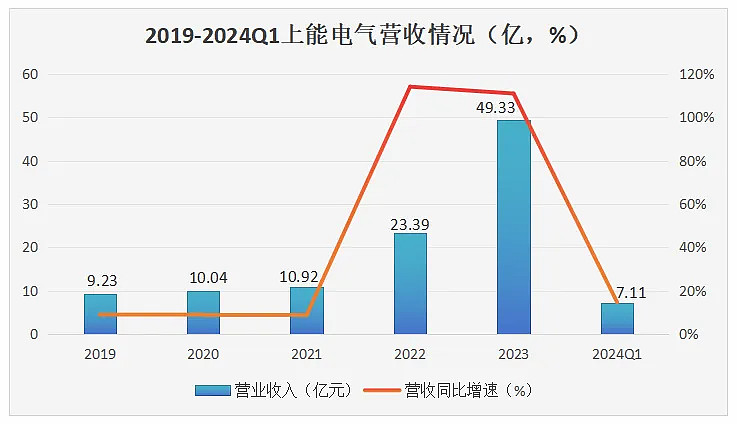

科华数据2019—2023年营业收入复合增长率是20.44%,而上能电气2019年—2023年营业收入复合增长率高达52.06%,成长性很强,甚至与其他行业的片仔癀、长江电力、中国移动、中国海油、格力等相比也不逊色。

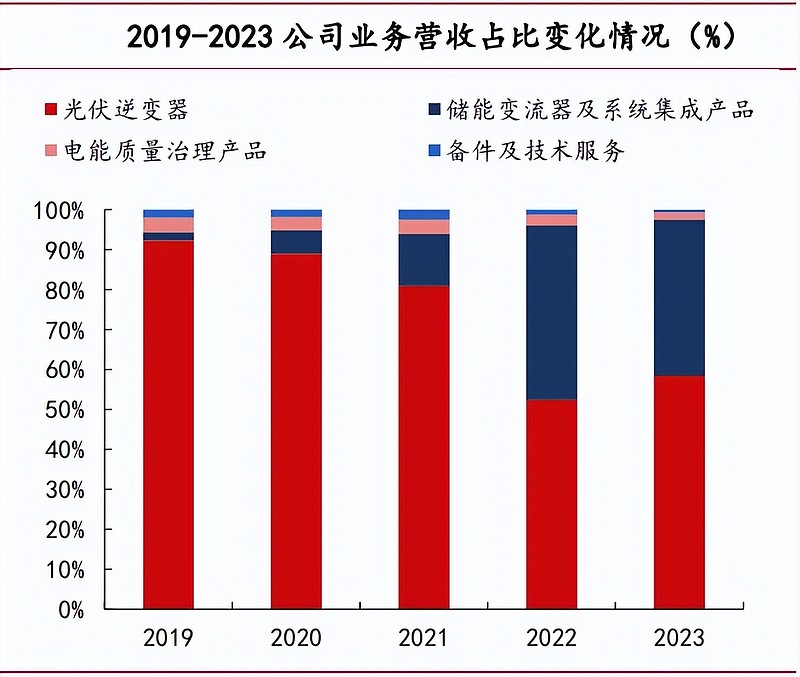

拆分营收来看,储能业务营收占比越来越多,成为支撑业绩增长的一大动力,2022年占比43.68%,2023年占比39%。

上能电气自2021年起在国内储能第三方大功率PCS215kW以上出货量排名均为第一,并且依托国内发展优势,积极开拓海外市场,目前大功率储能PCS在北美市场已获多个百兆瓦级项目订单。

值得一说的是,国内独立储能市场化收益来源逐渐丰富,储能项目开发成本在下降,像山东、宁夏、河南、蒙西、山西等已具备初步的经济性,未来该业务盈利能力也将不断提升。

那,光伏逆变器业务表现又如何?

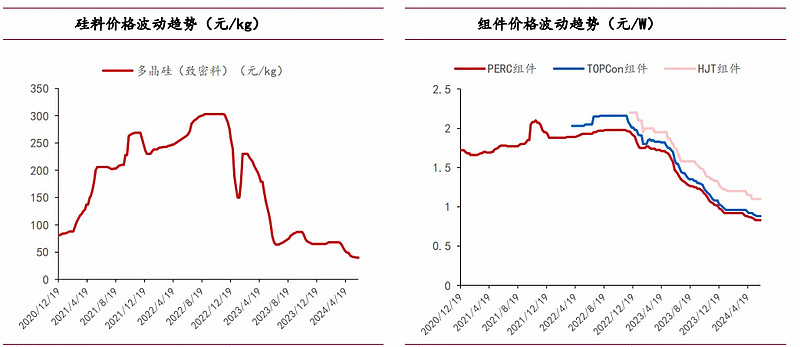

2024年初至今,晶硅、组件价格继续下探,光伏电站经济性进一步凸显,光伏装机需求持续加大。

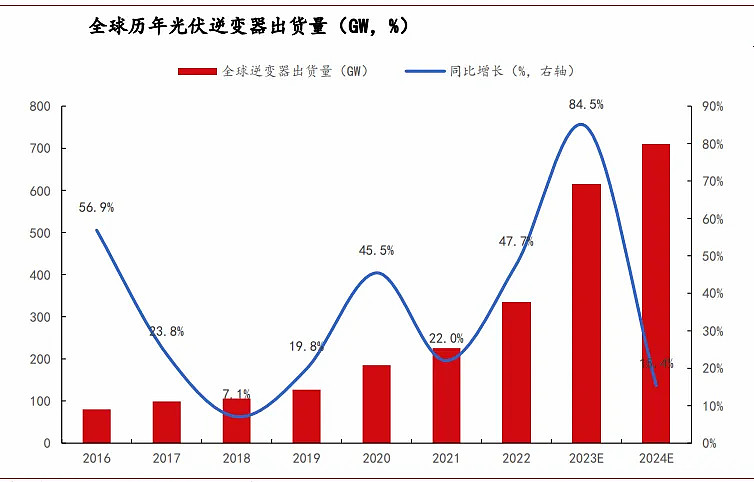

就逆变器来看,受益于光伏装机快速增长,光伏逆变器市场需求高涨。

上能电气在2022、2023年确定中标人及容量的国内逆变器招标项目中,中标份额分别位列第3、第5,逆变器出货量持续多年保持在全球前十。

海外方面,上能电气已完成了欧洲主要国家分布式产品认证,在中东、印度、欧洲等市场积极拓宽渠道,2024年有望形成规模出货,打开新增长极。

总结一下,国内光伏和储能装机快速增长,海外市场开拓逐步推进。

上能电气采取“光储协同”发展的策略,在国内光伏逆变器业务及大型储能PCS领域处于相对竞争优势地位,受益于光储高景气前景,整体业绩持续高速增长。

关注飞鲸投研(id:Feijingtouyan),立即领取最有价值的《成长20:2024年最具有成长潜力的20家公司》投资报告!

来源:飞鲸投研