▌一、一则公告引发的港股”中粮系“集体异动

8月23日盘后,中国食品(0506.HK)发布了一则消息公告:

用白话说就是:今年2月份可口可乐公司宣布调整装瓶业务特许权经营,拟重新授予给现有合作伙伴,这其中包括中国食品的附属公司。现在,中国食品拟出售10项可口可乐相关的股权。

8月24日,中国食品反应平平。然而从8月25日起,中国食品突然兴奋了,并且今天延续了兴奋:

两天大涨逾10%,要知道这两天恒生指数基本上是趴着的。

独乐乐,不如众乐乐,市场似乎觉得昨天中国食品大涨还不够,今天港股“中粮系”整体都出现异动:

有意思的是,A股的“中粮系”却不为所动,表现平平。这非常罕见,因为港股市场素来对故事不买账。

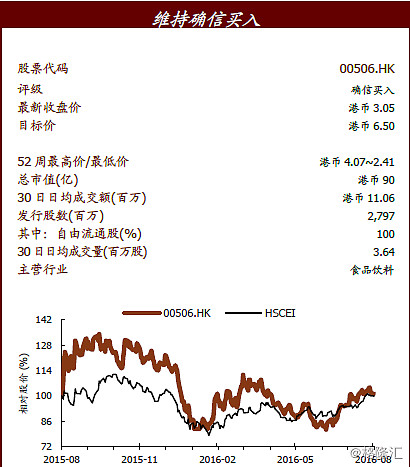

笔者翻遍了市场的信息与报告,终于找到了一个这两天与中国食品相关的信息:中金公司24日收盘后给出了中国食品6.5元的目标价,这相比于24日的收盘价3.05翻了一倍以上。

算上这个报告,在笔者看来,这场港股“中粮系”异动至少透露着三个诡异:

诡异一:罕见的同一概念下A股不买账,港股买账;

诡异二:市场反应相当滞后,23日中国食品发布出售公告,24日市场反应平平,25日起才开始反应;

诡异三:中金公司居然理直气壮地给出了涨逾一倍的目标价。

请相信我,所有诡异的背后都有故事,而这次故事的核心显然是由来已久的中粮集团重组。

▌二、中粮系重组到底是个什么鬼

中国南车与中国北车的重组给了市场央企重组的想象空间,对中粮集团的重组预期也从那时开始,2015年5月18日,彭博社传出中粮集团正考虑重组及整合旗下业务的消息。

与中国南车与中国北车从外部合并不同的是,中粮集团的重组更多的是内部业务的整合。由于中粮集团旗下的业务眼花缭乱,这使得它看起来比南车北车的重组更复杂。

2004年中粮集团迎来了新的董事长——宁高宁,此后开始了它快速的增长:2004年时,中粮集团的资产仅为600亿元,11年后,中粮资产达到了近720亿美元,翻了7倍多。自2004年起,中粮集团在宁高宁的主导下发起了50起以上的并购,先后涉足新疆屯河、中土蓄、中谷、华润酒粮、深宝恒、丰原生化、五谷首场、蒙牛等公司。2013年,中粮击败中储粮,收购粮食物流企业华粮。2014年,中粮集团收购了荷兰大型粮食贸易商尼德拉。2016年,中粮集团收购了来宝集团所持有的中粮来宝农业49%的股权。

经过宁高宁十年的“增肥”,以种植养殖业为产业链起点,中游拓展至加工、物流、包装类产业,进一步延展至下游的贸易、食品、地产和金融等行业,中粮集团已经形成了“全产业”链”模式。

但是在体量扩大的同时,中粮集团却也出现了虚肥的态势。旗下企业虽然大,盈利能力却让人跌眼镜。以中国粮油控股为例,2014年、2015年先后出现亏损。在港股这个看业绩的市场上,港股“中粮系”的股价表现一直都非常颓,这着实让意欲与国际四大粮商一较高低的中粮集团没面子。

显然,中粮集团通过大手笔的并购吃了不少,但是似乎没消化好。没消化好的一个明显特征是:在中粮集团旗下的企业中,相当部分业务出现重合之处。例如,粮油业务同时出现在中国粮油控股与中国食品的业绩结构中,而2014年并入的华孚与中粮屯河在食糖业务上又存在重合。另外,中国食品旗下的可口可乐瓶装业务与中粮包装的业务也有相似之处。

业务的重合一方面构成同业竞争,另一方面产能分散,无法形成规模效应。同时,同一业务分散在各子公司中也增加了中粮集团的管理成本。因此,腾挪旗下企业的业务,形成几家专业化公司是必然。

简单讲完中粮集团的重组后,现在来讲今天诡异的港股“中粮系”异动。

▌三、港股“中粮系”异动背后的迷思

对投资者来说,最关心的是在场资产大腾挪中,中粮旗下的八大上市公司谁最受益。

不过令人失望的是,过去一年来,除却一些大政策方向,中粮集团基本上无具体的动作。A股可以闻风而动,但对港股来说,如果看不到实质性的进展,即使故事讲上了天,也是“我自岿然不动”。

但这次冰火两重天换了战场:港股兴奋,而A股冷清。事出反常必有妖,这个罕见的现象透露了什么?

中国食品剥离一些业务并非首次,它之前就剥离了巧克力业务及休闲食品业务,不过没有一次市场这样兴奋过。如果说中国食品剥离可口可乐业务是配合中粮集团的“瘦身”战略目标,即是中粮集团重组的一环,那按理来说,A股应该更兴奋才对。但是,A股没有,理性的港股市场却兴奋了。很难相信当港股市场兴奋时,而A股竟既不是带头人,又没有跟风。

那么,更靠谱的解释或许是:港股“中粮系”的异动不是港股投资者的结果,而是大陆投资者所为,且极可能是接近“中粮系”的资本所为。那么,这份公告就不仅仅是中粮重组的一环了,而应该是中粮集团重组的正式开幕,有信息优势的资金提前布局了。

一个疑问是,如果真是有信息优势的资金提前布局,那为什么是港股,为什么不是A股?

逻辑上,在中粮集团的重组方案细节公布前,外部投资者是无法知道在这场资产大腾挪中,究竟谁是最大的受益者。此次中国食品剥离可口可乐瓶装业务,显然最可能受益的是中国食品与中国包装,回顾一下这两家今天的表现:

资金布局的偏好,某种程度上或许反映了中粮集团重组中可能的利益倾斜,而这种倾斜,接近“中粮系”的资金是一定程度上可以预知的。

至于中金公司的理直气壮,除了它毋庸置疑的专业能力,也想想它那有几把刷子的信息优势吧。

既然是有信息优势的少量资金所为,那么滞后一天反应也是可以解释得通的,中金公司24日理直气壮地给出翻一倍的目标价不失为一种很巧合的策略配合。

▌结语

涉及到国企(央企)的投资线索与逻辑的时候,你如果还是盯着财务报表,你就输了——这是老司机的经验,一般人我不告诉他。

一则23日公布的公告,却用来解释25日、26日港股市场“中粮系”的整体异动,一则24日中金公司理直气壮给出翻一倍目标价的报告所形成的巧合配合,一场罕见的同一概念下A股冷清港股火爆的现象。

如果这个时候,作为投资者的你还没有意识到中粮集团重组要有实质性动作的话,那是得反思一下,你这司机的驾照是正儿八经考的,还是花钱买的?