最近,一粉丝问我:说前几年在银行办理的房贷,当时是在基准利率的基础上,上浮了20%,也就是5.88的利率,贷款期限20年。今年小微企业房产抵押贷款年利率仅3.85%,两者相差2.03%。转还是不转?一直在犹豫之中,网上倒是说啥的都有,支持、反对的声音都有人。

针对这个问题,相信很多近两年买房的人都有同样的感受,今天针对这个话题我们来详细说一下。

首先低利率是真实的,但是您是否符合条件或是否值得转换,需要根据您的实际情况和需求来综合判断和决策的!

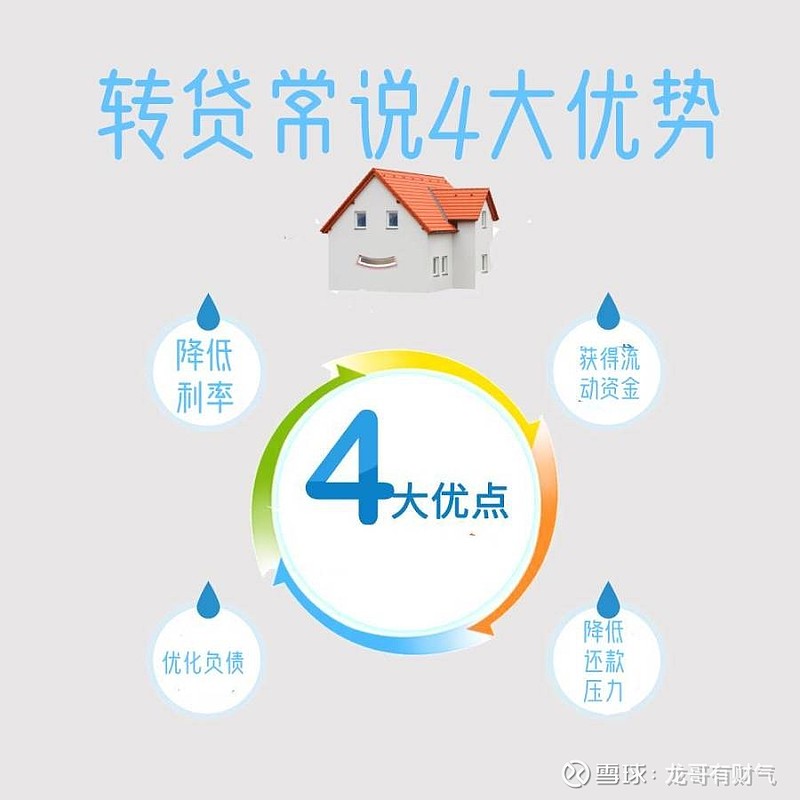

通过从贷款中介的朋友和一些银行宣传资料了解到,所说的将按揭贷转成经营贷主要有以下好处, 大伙自己要掂量下:

1)降低利率:每年可以降多少?是否能达到你的期望?3-5年降低的利率是否可以覆盖你转换的成本?转贷成本,也就是罚息+过桥资金+贷款中介费。这和你目前的按揭利率高低有关系,也和你可以申请的最低利率有关系。

2)获得流动资金:因为做经营贷可以贷到房产估值的7成,所以置换后,你可以拿到的资金=房产估值的7成—原欠款,所以是否需要置换,也要看你是否有获得流动资金的需求,拿出的额度是否能满足你的要求,当然也不一定能拿到流动资金,比如你付的是三成首付,刚买房子时间不长,或者房子近几年没涨,甚至下跌了的情况。

3)降低还款压力:原来的等额本息可以改为先息后本,原本每月要月供3.5万,转换后,可能就只需要还1.6万(利率降低了,又只要还息),有些人说等额本息好,有些人说先息后本好,主要是和你的资金是否充裕有关,今年因疫情影响各行各业生意不是很好做,收入有限,月供压力非常大,有的几乎无力还款,如果继续下去,很可能会有逾期发生违约风险。如果能将月供降低一半,或者三分之一,生活质量肯定能大为改善,但有些人资金很充裕,就不会有这样的需求。所以这要你衡量家里的总收入和总支出之后在定夺。

4)优化负债:把其他贷款(个人贷款/信用卡债务/车贷等)打包到房屋贷款中去,把利息高的整合成低的,额度小的整合成额度大的,还款周期短的变成周期长的,信用卡的用卡频率控制在30%-70%之间。既降低了资金成本又优化了自己的负债和征信。

如果目前资金压力较大可以把按揭贷转换成经营抵押贷,一来还款压力小二来可以多贷点资金出来周转,主要还是多贷点钱周转这才是大部分人想要的结果,如果你符合这种情况的话可以考虑转成经营性贷款。如果纯粹的想降低利率去转贷是完全没必要折腾。

1)、今年整体实体经济不好,国家为了支持复工复产,刺激实体经济,解决小微企业融资难,搞了很多利率特低、申请门槛也不高,非常有诱惑力的抵押贷产品;这么便宜的抵押贷,这种贷款的发放是有特定群体的,各家银行几乎都限定了只有经营类贷款才能享受如此低的利率,也就是说借款人要么是企业主,最起码也得是个体工商户。

2)、申请条件需要有房子、公司要实际经营,房产有净值空间,流水要漂亮,流水可以糊弄,但是企业纳税做不了假,多数人是达不到3.85%的产品条件的,即使客户经理手上有额度名额,贷款中介手续费起码3-5个点起步,平摊成本下来,利率一样是快接近5%了。

3)、贷款年限,房贷的贷款年限最长可达30年,房产抵押经营一般期限1年、3年、5年。或者是授信时间为10年,20年,合同一年一签的,第二年没啥可约束银行的。续不续贷、涨不涨息、抽不抽贷,都是银行说了算,可能有朋友会说有银行可以做20年、30年,不好意思,这是气球贷,合同上签的也就5年/10年的,只不过还款额按20年、30年分期还而已。如果贷款到期了,需重新过桥再贷款。

说道这里,给大家举个身边朋友小王的例子,我的一个同事在18年5月份买了套上海浦东周浦89平的房子,当时买来180多万。现在18号线地铁已开通运营,沿线区域的房子涨幅非常快。就在上个月他从贷款中介那了解到转贷事情,问我要不要转贷?

为此,我给他综合分析下:收入这块小王每月税后收入在15000左右,她媳妇每月税后收入在6000左右;支出这块小王每月还房贷7457.4元,车贷每月3333.3元,两项共计10790.7元;夫妻二人剩余的1万为生活开支。这么一分析,小王夫妻二人只要保证工作稳定,虽然还贷占到夫妻二人收入的一半,但至少来说收入是大于支出的,生活还算过得下去,也没有非常大的压力。

如果转贷:假设小王的房子银行现在的评估价是350万(能贷7成),利用垫资(千三的利息)还掉原来的房贷120万左右,办理了3.85%房抵经营贷20年(假设能办理成功),贷款中介费是放款金额的5%。那么,我们来算下小王所需承担的成本:

1、贷款中介费(350万*70%)*5%=12.25万;

2、垫资费(垫资还掉原房贷,然后解压,入压新银行到放款成功,假设15天时间顺利办完)120万*3‰*15天=54000元;

这么算下来,两项费用共计17.65万元。小王日后房抵月供是14653.59元,到手流动资金245万-120万-17.65万=107.35万,还掉剩余车贷7万多,最后到手可用资金整整是100万。小王一看,哇!到手可用资金有100万,好几天都睡不着觉。想过把现有的车卖了再买辆保时捷卡宴、奔驰GLE、也想过再买一套房等等。

如果不转:小王还是每月税后收入在15000左右,媳妇每月税后收入在6000左右;每月还房贷7457.4元,车贷每月3333.3元,两项共计10790.7元;夫妻二人剩余的收入1万足够家庭生活开销。

转还是不转?因为小王媳妇是比较保守的,在其劝导下,以及听了我的分析后,小王最终决定不转。因为即使拿到了100万的可用资金,但小王的月供提升到了1.46万,可夫妻二人收入还是2.1万左右。这100万难道真的拿来买房? 买豪车? 还是做生意?(买房的话明年房价还能否继续上涨先打个问号?但至少必将增加负债,增加还款压力;买车更不用说,说是消费贬值品;做生意的话,因为小王夫妻二人都是上班族,做生意一点经验都没有,谈何容易)

看完了文章的伙伴们,首先恭喜您,至少说明您有房了。讲到这里相信大伙思路都非常清晰了,不管怎样大家还是要根据自身情况去考虑,不要盲从,希望我的分析思路能帮到你!