你怎么做?

暴跌之下,基民们惊慌失措,要不要赎回成为普遍关注的焦点。对此,不少段子出来“买基金,要耐心持有,做时间的朋友”。但看着手上的基金市值不断缩水,买入的基金被套,真的只要简单持有,做时间的朋友就可以了吗?这也未必。

以华安沪港深外延增长混合(001694)为例,假如在2008年1月高点附近买入,13年过去了,但至今仍未回本。即使去年净值上涨了2.5倍,但截至今年3月11日,高点附近买入的基金份额亏损仍超29%。

排除系统性风险导致的股灾,日常的回撤通常数个月就能被修复;即便非常不巧地在股灾前最顶点买入,一般耐心等待两年时间也能回本。

例如,若在15年股灾发生前买入崔莹的华安沪港深外延,虽然在短短几个月内亏损超过了30%,但是之后等待约13个月就能修复之前的亏损(从最低开始计算),如果坚定持有至今,更是能额外获得220%的绝对收益。

我们把时间拉长,基金净值能不断走高的一类,称作为“时间的朋友”。那他们的管理人具有什么特点呢?

简单来说,就是需要重点考量基金经理的个人能力和投资理念,大家可以从三个维度来考量:长期业绩、选股逻辑、投资风格。

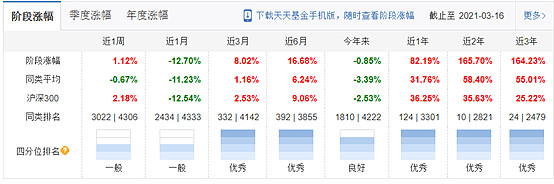

先来说业绩,这是投资者最为关心的指标。很多人误以为,看基金经理的业绩就是找基金收益高的。事实上,基金经理是否有优秀的长期盈利能力,以及其抗风险能力才应该是我们关注的硬性业绩指标。

再来看选股逻辑。一般来说,长期优秀的基金经理对公司的商业模式会有更深刻的理解,并且重仓股的持有周期通常都会较长,不会出现为了短期业绩排名而频繁追逐市场热点的现象。这里最简单的验证方法是,打开一个基金经理的持仓,观察他每个季度的前十大重仓股是否随着市场热点在“切换”。

最后,还要特别关注基金经理的投资风格。这里面最关键的是看基金经理有没有产生较大的“风格偏移”。比如号称价值风格的基金经理,在过去两年,阶段性业绩表现不佳时,能否坚定保持投资风格。“知行合一”是这里的评判标准。

总之,在买基金的时候,不能仅仅因为这只基金短期业绩表现较好就盲目买入,而应该对基金经理投资理念、选股逻辑、投资风格有深入了解之后,寻找合适的机会买入与自己风险偏好相匹配的基金。这样才能在市场波动下坚定信心,不至于因短期市场的非理性行为而患得患失。