今年以来中证红利指数涨超13%,成为市场中为数不多的一条主线。有没有基金经理踩对节奏?答案是肯定的。

比如,宝盈基金杨思亮。

2022年后,杨思亮及时从以“茅50”为代表的核心资产切换到公用事业等高股息防御类资产,收效显著。今年以来,杨思亮代表作宝盈新价值回报超9%,净值一度逼近历史新高。

收益率和规模总是相伴相生。截至2024年一季度末,杨思亮在管基金产品有6只,其总管理规模达78.03亿元,较年初大涨27.84亿元。在日益动荡的权益市场中,居然还有主动权益产品的基金经理的管理规模不降反增,2024年可以说是杨思亮声名鹊起的一年。

01在管6只产品2023年收益均收正

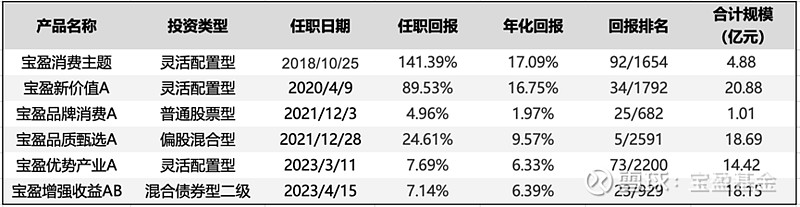

杨思亮目前在管6只基金产品分别为宝盈消费主题、宝盈新价值、宝盈品牌消费、宝盈品质甄选、宝盈优势产业和宝盈增强收益,2023年内6只产品的收益率分别为1.51%、5.73%、3.30%、12.45%、2.49%、6.08%(宝盈增强收益为债基,本文仅分析讨论杨思亮的主动权益产品)。

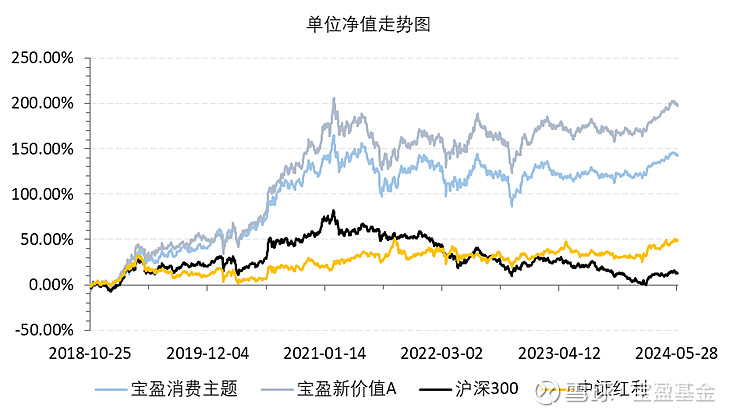

没有对比就没有伤害。别看其收益率普遍不足10%,就认为这个基金经理平平无奇,实际上大部分基金经理最好的成绩一般发生在2019-2020年,此后历史回报虽非常好看,但在2022-2023年的最近两年中,沪深300指数跌30.55%,大部分明星基金经理的收益率不光无法录得正数,有些更是遭遇20%、30%的回撤。

在2023年内收益为正的主动权益公募基金产品寥寥无几,杨思亮管理时间最长的是宝盈消费主题,截至2024年5月任职回报率达141.39%,年化收益17.09%。而宝盈优势产业在2023年3月才接手,任职回报率也有7.69%。

进入2024年,宝盈消费主题回报超8%,宝盈新价值回报超9%,在弱市中成绩亮眼。

02切换:核心资产的拥护者到红利策略的先行者

杨思亮的职业生涯始于在大成基金担任研究员,主要覆盖电力、煤炭、公用事业,后续担任专户投资部投资经理助理;2015年4月加入宝盈基金,也同样从研究员起步,并在同年10月开始管理宝盈消费主题混合基金。

如果不是因为个别基金产品有行业风格上的限制,如宝盈消费主题、宝盈品牌消费,杨思亮更倾向于沿用同一种策略管理所有产品。

往前回溯,杨思亮最开始管理基金时,其重仓持股主要是“茅50”,即业绩优良、增长稳定、具有较高市场认可度的一类股票。

以宝盈消费主题为例,该基金产品在2022年末的前十大重仓个股分别为:宁波银行、五粮液、贵州茅台、伟星股份、拱东医疗、牧原股份、百隆东方、伊利股份、富安娜、顾家家居。

随着市场形势的变化和杨思亮的投资框架进一步完善,他的投资思路也随之发生变化。

在2022年四季度报告中,杨思亮就分享了自己风格的转换:基于对时代及环境的理解,减持白酒、医疗器械及农林牧渔行业,增持医药、集运、纺织服装等行业。

此后的杨思亮无论是大方面的投资框架还是具体的个股操作,都发生了较大的变化。

2022年三季度,重点增持有色、纺织服装、化工、农林牧渔等行业。2022年四季度,减持白酒、医疗器械及农林牧渔行业,增持医药、集运、纺织服装等行业。

2023年中期报告,继续减持白酒、免税等长久期资产,增持家电、纺织服装、交运等具备持续现金流创造能力的资产。2023年三季度,减持以石化、有色为代表的资源品公司,增持竞争力快速提升的整车标的及由成长逐步走向价值的养殖行业龙头。

2023年四季度,减持以整车为代表的周期品,增持家电、铁路等低估值资产。2023年报,聚焦于能够持续贡献现金流的投资标的。

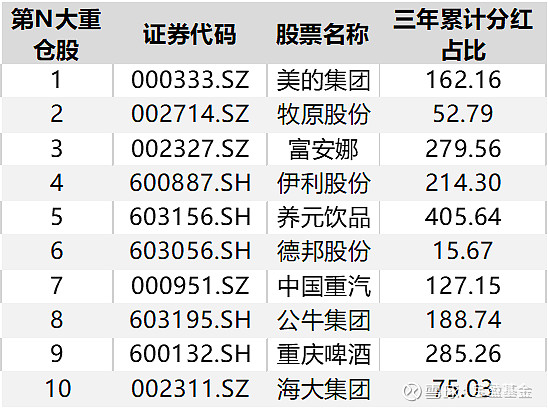

截至今年一季度,宝盈消费主题的重仓股包括美的集团、富安娜、伊利股份、杨元饮品、中国重汽、公牛集团和重庆啤酒等高分红标的。

在其他几只基金产品中,杨思亮也沿用了同样的策略,比如可以投资港股的宝盈品质甄选,该基金产品的2023年末的前十大重仓为:华润燃气、美的集团、中国财险、广深铁路、中国移动、中国电信、牧原股份、南钢股份、广深铁路(0525.HK)、紫金矿业。

此外,杨思亮还注重根据市场的变化调整了仓位和持仓集中度。

杨思亮有意识地把股票的仓位降低,对比2020-2021年杨思亮的股票仓位保持在90%-95%的高位,在近两年比较纠结的行情中,杨思亮所管理基金产品的仓位已逐步下调,截至2024年一季度末,其所管理的基金产品仓位均已控制在40%左右(宝盈品牌消费因其为普通股票型基金,按规定其持有股票的资金比例不能低于80%,因此该基金产品股票仓位控制在最低比例80%)。

在持仓集中度方面,以杨思亮管理年限最长的产品宝盈消费主题为例,其前十大重仓个股占基金净值比一路走低,自2021年三季度的84.86%的高位一路下降,至2024年一季度末,其前十大重仓个股占基金净值比仅剩39.28%。

基于以上思路,可以看出杨思亮的投资风格趋于防御,投资逻辑也可以总结为:减持核心资产,增持公用事业等防御类资产,而这些资产的良好表现和红利策略备受追捧,也让杨思亮的产品在近两年取得了亮眼成绩。

03从成长到价值的变迁

对于其投资风格的切换,杨思亮强调了“基于对投资所处时代背景的理解”。

2022年,市场曾经给他上了一课。2022年一季度,宝盈消费主题的前十大重仓分别是招商银行、贵州茅台、泸州老窖、五粮液、迈瑞医疗、宁波银行、中国中免、东方财富、太阳纸业、牧原股份,都是市面上认可的“核心资产”。该基金产品的回撤达到了-12.78%,杨思亮也在季度报告中反思:

一、事物总是在波动中前进,而我们经常不知身处何地,不能用动态的眼光去观察周期波动的世界,导致我们在错误的时间、错误的位置做出了错误的选择。

二、复杂的投资工作简单化理解,将欧美成熟的投资理念照本宣科式的生搬硬套到日常的工作中,而不能将经典活学活用,背离了“理论联系实际”的工作原则。

后来他判断,全球经济或将经历先入其谷、再登其峰的剧烈波动过程,低利率时代已经成为过去,高质量成长将成为时代的主题。

因此,他由三年前的成长风格转为价值红利风格。

杨思亮的股票池里都是那些能够转型为现金奶牛的公司,特别是一些传统产业龙头,尤其是那些曾经需要大量资本支出、现在转型为分红回购的公司。

另一边自下而上精选优质公司,发现在国企改革中涌现了一批更注重所谓的高质量增长,更注重资本配置,更注重分红和回购的国企,因此杨思亮大力配置央国企龙头公司,在衡量公司投资价值时更加看重企业的资本配置能力与国际化能力,发现了中特估投资机会,凭借央国企的属性也让组合能持续受益中特估的红利政策。

从减持以白酒为代表的核心资产,到“聚焦于能够持续贡献现金流的投资标的”, 杨思亮既不认为自己是红利策略的先行者,也不是红利策略的跟风者,他的转变是基于对时代背景的深刻理解,更加看重企业的资本配置能力与国际化能力、更加看重企业的现金流持续创造能力的结果。

在2023年报中,杨思亮引用了芒格的所言,“最值得拥有的企业是当它停止增长时,现金会大量涌现的企业。”

$宝盈品质甄选混合C(F013860)$

文章来源:研值有道。

*免责申明:

本文部分图片及观点来源于网络,如有侵权,请及时与我们联系,我们将在24小时内处理。本材料的信息均来源于已公开的资料,对信息的准确性、完整性或可靠性不作任何保证。材料中的内容和结论仅供参考,不构成任何投资建议,我公司及其雇员对使用本材料及其内容所引发的任何直接或间接损失概不负责。

*风险提示:市场有风险,投资需谨慎。

本文中的内容和意见仅供参考,不构成任何投资建议及法律文件。投资者不应将本文为作出投资决策的唯一参考因素,亦不应认为本文可以取代自己的判断。基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证基金一定盈利,也不保证最低收益。基金的过往业绩及其净值高低并不预示其未来业绩表现,基金管理人管理的其他基金的业绩不构成对本基金业绩表现的保证。我国基金运作时间较短,不能反映股市发展的所有阶段。