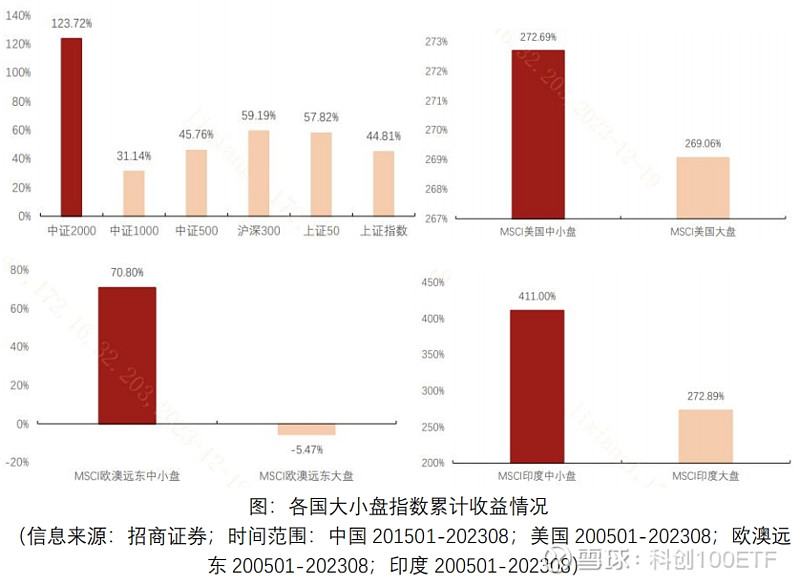

前言:从海外不同市场情况来看,小微盘风格长期累计超额收益显著,阶段性在危机后复苏时期、流动性宽松、新兴产业趋势兑现期表现尤为亮眼。指数增强产品近年来受市场认可度持续提升,小微盘指数增强产品策略容量大、收益中枢乐观、在市场主线快速轮动行情下策略更为灵活。2000增强ETF(159555)BETA维度或受益于经济弱复苏、新兴产业趋势强化、流动性宽松的市场环境,ALPHA维度或受益于高换手和较大的策略容量,当前阶段较有配置价值,值得重点关注。

一、他山之石:不同市场小微盘风格表现如何?

(1)美国

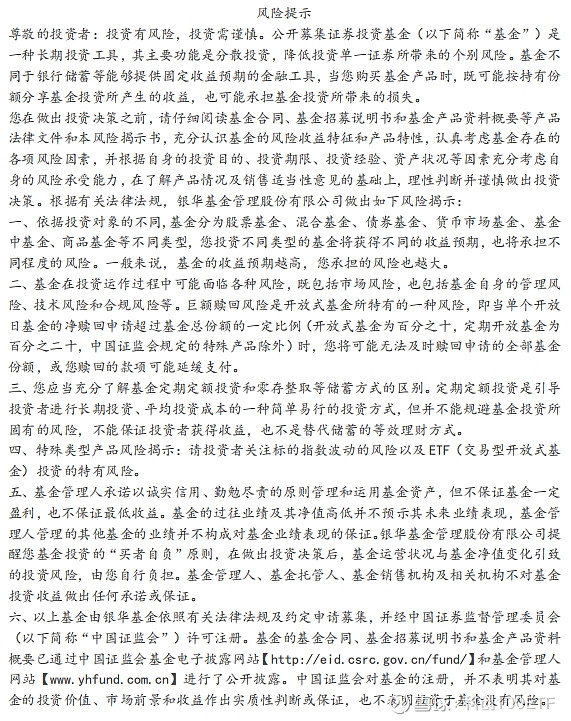

经典资产定价模型Fama-French三因子中,小市值因子(SMB)在美股市场上长期正向超额收益显著。简单理解,就是市值比较小的股票长期跑赢市值比较大的股票,也是老股民口中常提的“小而美”。在美股市场上,小微盘风格占优的时间基本在10年以上。

美国历史上典型的小微盘风格占优行情包括:1930-1945年的罗斯福新政和二战时期,1960年代的电子热行情和并购套利热潮,1970年代到80年代的信息技术产业大发展,20世纪末到21世纪初的后经济危机时期。美国小微盘风格占优行情基本可以用后危机理论和新兴产业趋势的逻辑进行解释:

1)后危机理论。因为战争、金融周期、疫情等危机事件后,小盘股由于风险防御能力较弱,在危机中往往会形成更低的业绩基数,在危机结束后业绩修复弹性可能更大。叠加危机后货币政策和财政政策往往会加强刺激,带来的流动性过剩效应对资金利用率更高的小盘股提振效果或许更佳。

2)新兴产业趋势。每个大动荡背后都由一系列不利因素共同促成,例如政策持续紧缩刺穿资产泡沫(美国70年代中后期)、地缘战争等极端宏观环境(90年代初的海湾战争、00年代初的阿富汗战争、伊拉克战争),而此时经济面已经开始下行甚至进入衰退阶段。这时,国家为了振兴经济,政策面通常会开始寻求经济结构与产业结构转型,符合时代背景的新兴产业往往会进入政策“蜜月期”,如70年代中后期的计算机与半导体、90年代初期的互联网科技、2023年来的AIGC技术突破等。

这时经典的市场表现是:一方面,与宏观经济相关度高的大盘蓝筹整体表现低迷;另一方面,代表增量经济方向的新兴产业业绩相对突出,这时候市场往往由小盘题材行情主导,这种市场环境大家看起来是不是有点眼熟?可以关注当前时点2000增强ETF(159555)配置机遇。

(2)日本

日本市场同样存在明显的小微盘股占优时期。90年代以来,2000-2005年日本经历“失去的十年”及受互联网泡沫崩溃及影响后、2009年金融危机之后,叠加2012-2018年日本实行的超低利率流动性宽松政策,带来了下图蓝色部分小微盘风格显著的占优,整体危机后复苏+流动性宽松对日本的小微盘股助力也较大。

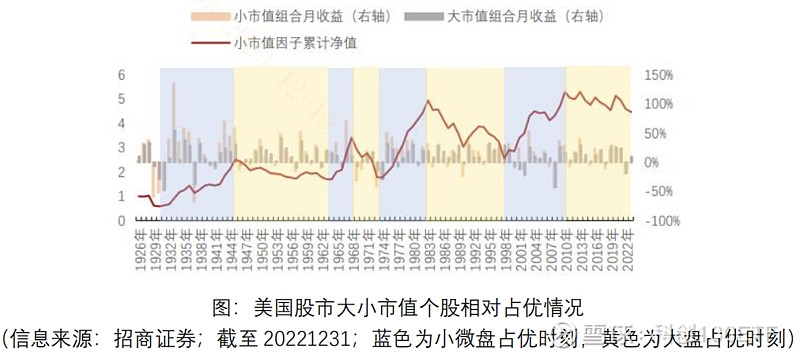

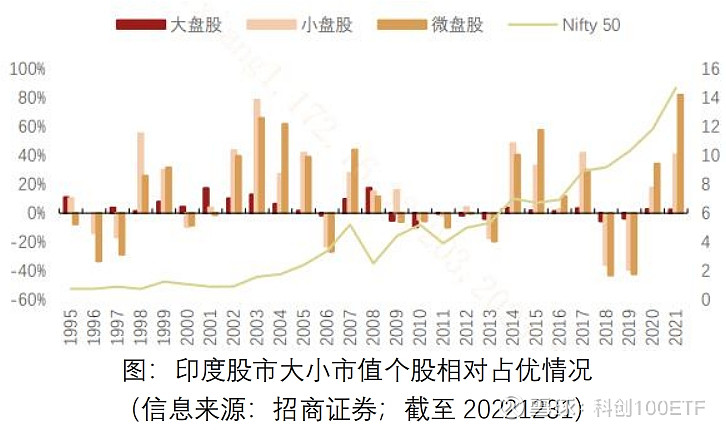

(3)印度

印度股市同样存在着十分明显的小微盘股占优区间。印度股市的小盘股和微盘股的平均溢价(相对于印度股市主流宽基Nifty50)分别为13.87%和12.62%,且小盘股和微盘股跑赢大盘股的平均胜率分别为60%和56%。从不同市值个股占优时期来看,印度股市小微盘股超额收益的背后,也是复苏期的高经济增速和宽松流动性环境的助推。

(4)中国

在A股市场上,小市值个股相较大市值个股的长期累计表现也是占优的。具体时间区间上,小微盘相较大盘股的占优时期主要包括:

1)2002年以前,彼时美国互联网泡沫带来的网络科技股爆发,叠加A股小微盘股资金利用率较高,呈现出长时间的小微盘相较大盘股占优行情;

2)2008-2010年:全球金融危机爆发后,我国推出4万亿计划,经济很快复苏,小微盘股占优;

3)2013-2016年:宽松货币环境+互联网传媒浪潮+增量资金入市,共同催化了当时的小微盘股行情;

(4)2021年至今:核心资产抱团瓦解,我国处于新一轮产业升级浪潮来临之前,小微盘股再度站上了历史舞台,2000增强ETF(159555)配置机遇凸显。

可以看到,推动我国小微盘风格占优的“要素”仍然包括:后危机时代复苏、新兴产业趋势和流动性宽松环境。

整体来看,在当前经济弱复苏、AI带来的新兴产业趋势蓬勃发展、海内外货币政策趋于同步宽松的市场背景下,小微盘风格有望持续走强。从各国市场经验来看,小市值个股长期累计溢价明显,中长期配置价值凸显。A股小微盘风格的宽基指数增强,如2000增强ETF(159555)值得重点关注。

二、市值下沉:小微盘宽基配置或许选择指数增强更好?

有投资者朋友们可能会问,小微盘风格占优,为什么要选择指数增强ETF?原因如下:

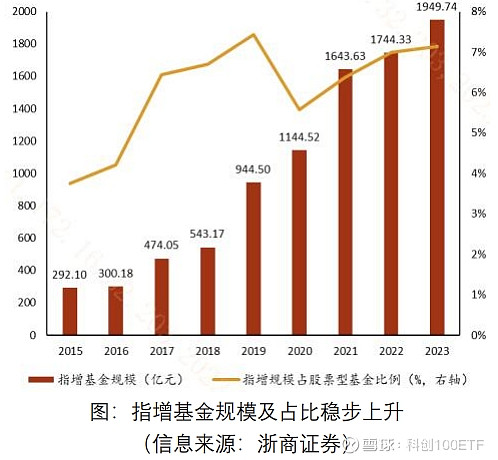

(1)公募指数增强基金热度持续提升。指数增强基金在被动指数跟踪的同时,加入了主动管理的策略。相对于被动的指数投资,指数增强型基金可能具有更高的灵活性,通常在指数成分股范围内采用择时择股等策略,争取获得超越指数的回报率。相对于主题赛道型基金,指数增强基金持仓或许更加均衡,使用量化方法的指数增强基金也有着更严格的投资纪律。

公募指数增强基金规模持续提升,代表受投资者认可度的提高。截至20230820,公募指增基金规模为1949.56亿元,占Wind股票型基金总规模比例高达7.14%。且其中跟踪偏小微盘风格指数的指增基金规模增长快于跟踪大盘风格指数的指增基金规模。

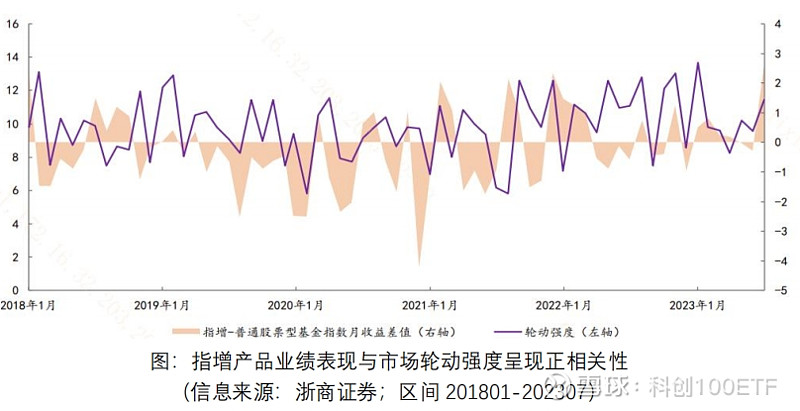

(2)“电风扇”轮动行情利好指增产品认可度。指增产品的“吸金”效应来源于其两大特点,一是相对明确和严格的Beta管理,是投资纪律的象征,防止产品收益相较指数有过大的偏离;二是较为灵活的Alpha策略,在市场投资主线不够明朗,轮动加快,投资者分歧较高时,指增产品的策略优势可能得到凸显,投资特点得到较为充分的发挥。

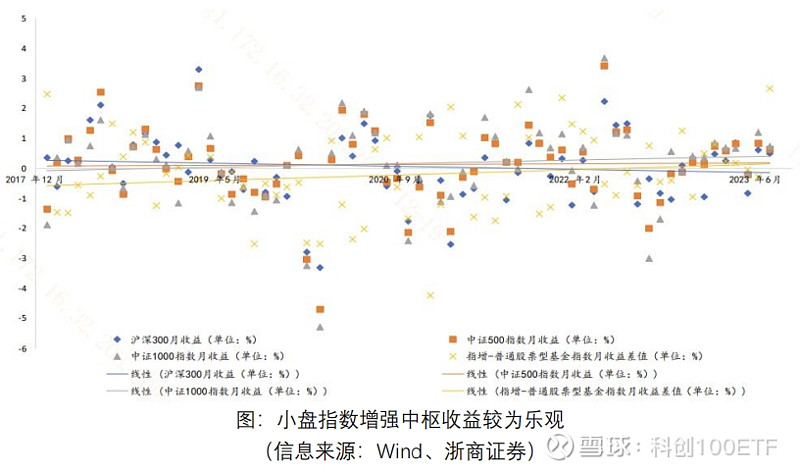

(3)小微盘指数增强产品策略容量大,收益中枢较为乐观。指增量化策略当前有两大演进趋势,一是多策略融合,以应对市场状态的周期性演变,让模型对不同市场环境的适应性更强。另一个是模型复杂度在不同跟踪指数的指数增强产品有分化,主要体现在中小盘指增的换手之上。中证2000指数小微盘风格显著,策略容量大,超额收益中枢偏乐观。

工具选择上,2000增强ETF(159555)BETA维度或受益于经济弱复苏、新兴产业趋势强化、流动性宽松的市场环境,ALPHA维度或受益于高换手和较大的策略容量,当前阶段较有配置价值,值得重点关注。