投顾支持|于晓明,编辑|顾谨丰

来源:巨丰投顾、好股票应用

4月底以来,北京、上海、天津、深圳、杭州、西安、成都、南京等地楼市优化正策密集“上新”。一系列政策支持下,多地房地产市场的活跃度、成交量等指标进一步转暖。一线城市限购边际放松,二线城市全面解除限购,下调房贷利率,购房成本不断降低。今天带来房地产央企龙头,让我们来看看该公司的投资逻辑。

中央宽松政策频出,非核心城市限购全面放开

中央层面,2024年以来五年期LPR大幅下调25BP,房地产融资协调机制不断推进,政治局会议提出要统筹研究消化存量房产和优化增量住房的政策措施,抓紧构建房地产发展新模式。地方层面,2023年下半年以来一线城市限购边际放松,二线城市全面解除限购,下调房贷利率,购房成本不断降低。企业层面,经营性物业贷可用于偿还贷款,项目融资白名单推进顺利。

杭州及西安相继发布新政,全面取消住房限购

5月9日,杭州市住房保障和房产管理局发布《关于优化调整房地产市场调控政策的通知》,西安市住房和城乡建设局等部门联合发布《关于进一步促进房地产市场平稳健康发展的通知》,两市通知中均提到全面取消住房限购政策。其中,杭州市通知重点包括:1)提出全面取消住房限购,不再审核购房资格;2)新建商品住房项目,购房意向登记家庭数量小于或等于准销售数量,不再进行摇号;3)加强住房信贷支持,购房人在所购住房城区范围内无住房的,或在所购住房城区范围内仅有一套住房且正在挂牌出售的,办理新购住房的按揭贷款时可按首套住房认定;4)在本市取得合法产权住房的非本市户籍人员,可申请落户。随着杭州“5.9”新政发布,带动二手房新增挂牌大幅增加。根据贝壳研究院数据显示,对比4月日均值,新政首日二手房咨询量增加54%;二手房新增买卖房源增长91%;新房咨询量新增96%。

多地接连全面取消限购,或带动余下地区住房政策进一步优化

根据中房网统计,截止5月9日杭州和西安全面放开限购后,目前已经有24个城市全面取消限购。目前仍然还未全面放开限购的地区仅余下7个,以一线城市为主,包括北京、上海、深圳、广州,还有天津、珠海横琴区、海南省。我们认为,随着各地接连全面取消限购,以及4月30日召开的政治局会议提到“统筹研究消化存量房产和优化增量住房的措施”,或带动仍采取限购措施的地区进一步优化地产政策。

销售拿地数据承压,一二线市场竞争加剧

销售端:2024Q1百强房企累计销售面积和金额分别同比下降50.7%和49.1%,降幅自2023年6月以来持续扩大,百强房企市占率由高位的82.0%下滑至一季度的39.6%。2023年头部房企销售金额下降数量过半,越秀地产、建发国际累计销售金额同比增速超10%;2024Q1头部房企销售降幅扩大,样本房企销售同比均下降,总体销售表现地方国企>央企>混合所有制企业>民企。

土地端:2023年统计局百城住宅土地成交累计建面和金额分别同比下降30%和25%。2023年下半年以来各城陆续放开土拍双限政策,采取价高者得竞拍方式,核心二线城市土拍地王频出,仅剩北京、上海和深圳三城保留土拍双限政策,杭州主城保留新房限价。2023年头部房企拿地权益比整体呈增长趋势,投资策略趋同,一二线城市投资占比基本超90%。5家房企拿地金额超千亿元,建发国际、中国海外发展兼具销售增速快和拿地力度强特质,看好未来市场份额持续提升。

房企业绩不及预期,地产估值处于历史较低区间

从房企财务表现来看,2023年业绩盈利的头部房企中仅4家营收和归母净利润保持双增长。多数房企在销售下行压力下,项目结转毛利率承压,存货计提减值压力增大,盈利能力同比承压。同时房企头部房企负债持续优化,有息负债总体压降,融资成本有所下降。根据2024Q1地产板块持仓情况,房地产配置比例0.86%(2023Q4为0.97%),PB估值处于历史较低区间。

今天带来房地产央企龙头,让我们来看看该公司的投资亮点:

1、公司是中国领先的城市和园区综合开发运营服务商。

2、公司围绕开发业务、资产运营和城市服务三大业务,在多个领域逐步积累了独特优势。

3、公司销售额逆势微增,区域聚焦,城市深耕成效显著,项目权益占比提升,全年业绩实现高增,融资成本显著降低,持有型物业回报率提升。

招商蛇口公司是中国领先的城市和园区综合开发运营服务商,作为招商局集团旗下城市综合开发运营板块的旗舰企业,坚持以“产融创新,低碳先锋,经营稳健”为特色,为城市发展与产业升级提供综合性的解决方案,致力于成为“美好生活承载者”。

招商蛇口简介及主营业务

招商蛇口招商蛇口围绕开发业务、资产运营和城市服务三大业务,在多个领域逐步积累了独特优势:开发业务方面,招商蛇口是综合开发专家,绿色人居的探路者、实践者和领跑者。资产运营方面,涵盖产业园区、集中商业、办公、酒店、公寓等业态的资产运营及管理。城市服务方面,涵盖物业管理、邮轮、会展、康养等业务。

招商蛇口股票所属概念

破净股、央企改革、广东板块、房地产开发、HS300_、深圳特区、机构重仓、深成500、融资融券、养老概念、粤港自贸、国企改革、一带一路、证金持股、深证100R、深股通、雄安新区、MSCI中国、租售同权、富时罗素、标准普尔、免税概念、REITs概念。

招商蛇口行业地位是怎样的?

从营业收入方面来看,招商蛇口高于行业平均,行业排名第4位。

招商蛇口股票发行基本情况是怎样的?

招商蛇口股票总股本90.61亿股,其中流通A股数量为83.23亿股。截止5月14日总市值为899.74亿,流通市值为826.43亿元,市盈率为14.1。股东人数8.06万户。第一大股东为招商局集团有限公司,前十大股东持股占比70.64%。

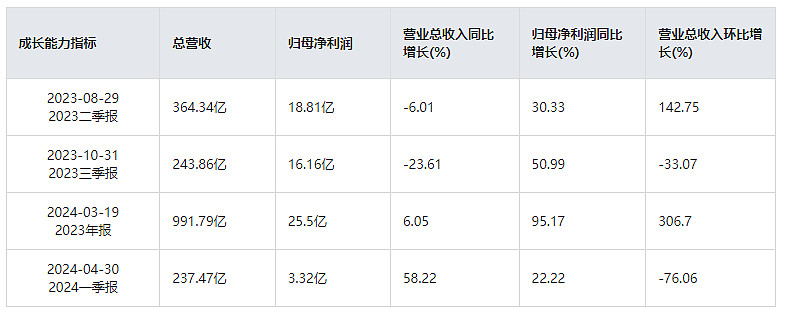

招商蛇口股票财务数据怎么样?

2024年一季报显示,招商蛇口总营收为237.47亿,归母净利润为3.32亿元,营收总收入同比增长58.22%,归属净利润同比增长22.22%。

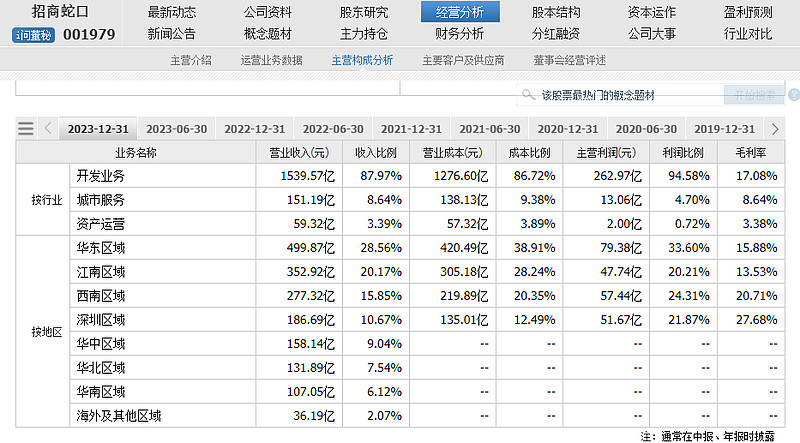

截至2023年12月31日,按行业来看,开发业务营业收入1539.57亿,营业收入为87.97%。

高管资料

蒋铁峰:男,高级工程师。毕业于华中理工大学土木工程系建筑工程专业,获学士学位,后就读于清华大学,获工学硕士学位。历任招商地产南京公司总经理助理、副总经理、总经理;本公司上海公司总经理、华东区域常务副总经理、华东区域总经理、江南区域总经理;本公司副总经理、总经理。

公司近期发布2023年年报,全年实现营业收入1750.1亿元,同比下降4.4%;实现归母净利润63.2亿元,同比增长48.2%。

减值下降、项目权益占比提升,全年业绩实现高增

23年公司营收同比下降4.4%,归母净利同比增长48.2%,业绩增速显著高于营收增速,主要由于:1)公司减值压力减小,23年计提资产减值和信用减值损失24.2亿元,同比减少62.6%,其中资产减值22.8亿元(-55%),信用减值1.4亿元(-90%);2)结转项目权益比例提升,在23年净利润同比微增基础上,少数股东损益占净利润比重减少22.5pct至30.6%。

关注巨丰投顾(jfinfo)/好股票应用,“机构研选”龙头标的分析研报等你get!

销售额逆势微增,区域聚焦、城市深耕成效显著

23年公司累计实现签约销售面积1,223万方(+2.49%),实现签约销售金额2,936亿元(+0.35%),销售规模跻身行业前五。高能级城市深耕卓有成效,公司在13个城市销售额位列前5,其中上海、苏州、合肥、长沙、南通排名TOP1。拿地方面,23年公司获取55宗地块,总计容建面约590万平方米,总地价约1134亿元,拿地权益比为76%,相较之前显著提升。公司在北上广深的投资占全部投资额的51%,为未来销售去化提供支撑。

融资成本显著降低,持有型物业回报率提升

公司23年剔除预收款的资产负债率为62.4%、净负债率54.6%、现金短债比为1.28。公司发挥信用优势进行高息债务置换,资金成本显著降低,票面利率均为同期内房企债券利率最低水平,全年综合资金成本3.47%,较年初降低42BP。公司资产运营业务稳健增长,23年全口径资产运营收入66.91亿元(+17.2%);实现EBITDA33亿元(+8.6%),其中成熟运营期项目(开业三年及以上)EBITDA回报率达6.24%(+0.5pct)。23年公司以招商局光明科技园加速器二期项目为底层资产,实施蛇口产园REIT扩募,发行规模为12.44亿元,已于23年6月上市。未来存量园区资产有望陆续装入,加速资金回笼。

投资机会

东方证券认为,调整目标价至12.88元。根据公司23年报,调整对销售增速、毛利率及费用率的预测,调整后24-25年EPS预测值为0.92、1.03元(原预测24-25年为1.11/1.45元)并引入26年EPS预测值1.13元。参考可比公司,给予公司24年14倍PE,对应目标价12.88元。

今日感悟

你要发现你生活与投资的优势所在。当机会来临时,如果对你的这种优势有充分的把握,你就可以全力以赴去抓住。——沃伦·巴菲特

风险提示

宏观经济下行风险,房地产行业修复不及预期;统计样本带来数据差异。

来源

上海证券-建筑材料行业周报:各地接连取消全面限购,带动地产链反弹-20240515

东方证券-招商蛇口-001979.SZ-业绩高增,项目权益比例提升-20240501

中国银河-招商蛇口-001979.SZ-2024年一季报点评:营收快速提升,投资聚焦核心-20240430

(投顾支持:于晓明,执业证书:A0680622030012)

免责声明:以上内容仅供参考,不构成具体操作建议,据此操作盈亏自负、风险自担