两家知名私募机构齐齐发声宣布自购,对市场的积极态度可见一斑。

来源:摄图网

两家知名私募齐发声,今年行业自购近4亿

日前,知名私募聚宽投资发布自购公告宣布,聚宽投资及员工筹集2000万元自有资金申购公司旗下产品,具体包括聚宽沪深300指数增强类产品1000万元和聚宽中证2000指数增强类产品1000万元。

本次申购完成后,聚宽投资申购的指数增强产品已覆盖中证500指数增强、中证全指指数增强、沪深300指数增强和中证2000指数增强。

聚宽投资表示,随着新“国九条”、《私募证券投资基金运作指引》和《证券市场程序化交易管理规定(试行)》的正式发布,聚宽投资看好中国经济长期发展前景、资本市场潜力及中国私募基金行业。

根据私募排排网数据,截至5月17日,聚宽投资最近一年收益率为-3.84%,今年以来收益率为-0.99%。

无独有偶,海南希瓦同日宣布,希瓦小牛系列基金经理梁宏5月17日以自有资金申购希瓦小牛精选私募基金产品份额,金额420万元。

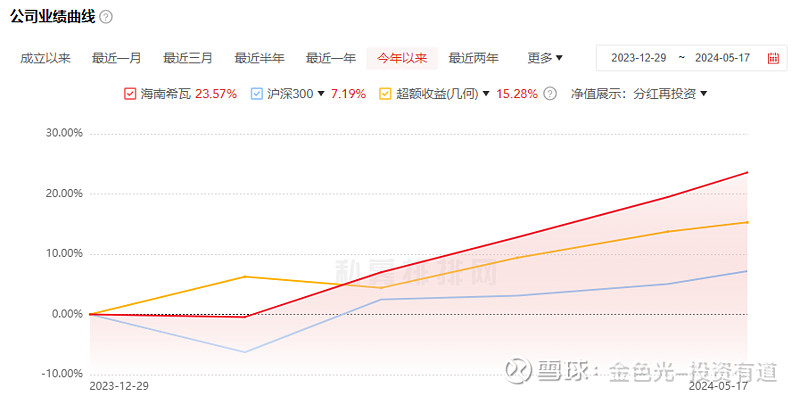

据私募排排网数据,截至5月17日,海南希瓦最近一年收益率为20.13%,今年以来收益率为23.57%。而梁宏管理基金54只,最近一年收益率23.23%,今年以来收益率26.50%。值得注意的是,2024年1-4月,有业绩展示的76家百亿私募的收益率均值为1.08%,海南希瓦以19.49%的成绩拔得头筹。

资料来源:私募排排网

此前在2024年1月,梁宏及其直系亲属曾认(申)购希瓦小牛精选私募基金产品318万元、希瓦小牛精选C私募证券投资基金产品500万元,其关联企业上海希瓦同月宣布使用自有资金申购海南希瓦旗下希瓦小牛精选B私募基金产品250万元、希瓦小牛精选C私募证券投资基金产品250万元。

除了海南希瓦以外,还有多家私募机构在2024年1月的自购潮中出手。例如,量化私募上海卓胜使用自有资金2500万元追加申购旗下指数增强策略、收益互换策略等基金产品,华南百亿私募进化论资产申购进化论一平精选系列产品1000万元、进化论复合策略系列产品1000万元、进化论中证500指数增强系列500万元。

3月1日,进化论资产的股东、员工及其直系亲属继续使用1500万元自有资金申购公司旗下量化基金产品,具体包括进化论中证1000指数增强类产品500万元、进化论量化多空类产品500万元、进化论量化对冲类产品500万元。

另外,百亿量化私募机构幻方量化也在今年2月宣布以自有资金2.5亿元申购公司旗下产品并投向A股市场。4月15日,陆宝投资以自有资金3000万元追加申购旗下私募基金产品。

而据私募排排网数据,截至5月17日,上海卓胜最近一年收益率为5.29%,今年以来收益率为-1.12%;进化论资产最近一年收益率为15.73%,今年以来收益率14.98%;幻方量化最近一年收益率-6.97%,今年以来收益率-4.67%;陆宝投资最近一年收益率-7.31%,今年以来收益率-0.47%。

A股首个量化交易法规落地,中小规模量化私募前4月表现超头部

据中国证券投资基金业协会公示的数据,截至2024年3月末,存续私募基金管理人21098家,管理基金数量115.27万只,管理基金规模220.29万亿元。其中,私募证券投资基金管理人8328家,私募股权、创业投资基金管理人12526家,私募资产配置类基金管理人9家,其他私募投资基金管理人235家。另据东证期货统计,2024年4月新发私募基金产品321只,数量上多于2月、3月。

4月30日,基金业协会发布《私募证券投资基金运作指引》正式稿,内容覆盖私募证券基金募集、投资、运作等各环节,科学设置差异化规范要求。

信达证券研报显示,相较于前期发布的征求意见稿,正式稿对于多数规则合理放宽,并给予较长过渡期,但对于公平交易、场外衍生品投资、信息披露和基金托管等方面的要求更为严格,在信息披露、组合投资集中度“双25%”限制、日内反向交易等方面,则与公募基金的相关要求逐步接近。

5月15日,证监会制定发布《证券市场程序化交易管理规定(试行)》(以下简称:《管理规定》),A股首个量化交易法规正式落地。《管理规定》对证券市场程序化交易(即量化交易)监管作出全方面、系统性规定,并对高频交易作出额外监管要求。

华福证券研报认为,本次规定以促进程序化交易规范发展、维护证券交易秩序和市场公平为主要目的,是证券市场加强程序化交易监管迈出的重要一步。《管理规定》的出台从维护市场公平和交易秩序出发,完善资本市场基础制度,对高频交易提出了更严格的差异化监管要求,能够减少市场操纵和不公平交易,促进市场的公平性和稳定性。

私募排排网数据显示,截至2024年4月末,有业绩披露的量化私募共641家,今年1-4月平均收益率为0.45%;取得正收益的量化私募共324家,占比约50.55%。大规模与中小规模量化私募业绩分化明显,资产管理规模在50亿元以上的头部量化私募今年以来业绩不及中小规模量化私募。

具体而言,管理规模在100亿元以上的量化私募有28家,50亿-100亿元的有27家,1-4月平均收益率分别为-3.40%和-0.33%。中小规模量化私募中,10亿-20亿元规模的量化私募今年以来业绩表现突出,1-4月平均收益率为1.18%;按正收益占比来看,0-5亿元小规模私募中取得正收益的公司占比最多,达64.5%。