2019年7月24日,证监会并购重组委发布了《2019年第32次会议审核结果公告》,宣布当天上会的河北建投能源投资股份有限公司(证券简称:建投能源,证券代码:000600.SZ)和内蒙古兰太实业股份有限公司(证券简称:兰太实业,证券代码:600328.SH)双双被否。一场会议上的并购案被“团灭”,这在今年还是头一回。

根据并购重组委的公告显示,建投能源和兰太实业被否都与其标的资产持续盈利能力存在重大不确定性有关。此外,建投能源的标的资产存在房屋建筑物产权瑕疵,与建投能源主营业务的协同效应也未被充分披露;而兰太实业则面临着并购可能影响上市公司独立性的问题。

经我们研究发现,截至7月25日,今年共有57家公司并购重组上会,其中10家被否,被否率达17.54%。其中,除中体产业(600158.SH)是因交易标的部分资产权属不清晰被否之外,其余被否的9家均遭到证监会对其交易标的盈利能力的质疑。

建投能源:并购标的利润连年下滑,存在产权瑕疵

公开资料显示,建投能源的主营产品为投资建设、经营管理以电力生产为主的能源项目,本次交易方案为建投能源向控股股东河北建设投资集团有限责任公司(以下简称“建投集团”)发行股份购买其持有的河北张河湾蓄能发电有限责任公司(以下简称“张河湾公司”)45%的股权和秦皇岛秦热发电有限责任公司(以下简称“秦热公司”)40%的股权。

根据建投能源发布的《发行股份购买资产暨关联交易报告书(草案)》(修订稿)显示,在2017、2018年,张河湾公司的营业收入分别为4.21亿元和4.24亿元,营业收入的变动不大,但净利润金额下滑高达5209.02万元,分别为7326.61万元和2117.59万元,下滑幅度达到71.10%。

而秦热公司也存在净利润下滑的现象。2015年~2018年,秦热公司的营业收入分别为10.30亿元、9.35亿元、10.55亿元、10.88亿元,除了在2016年营收出现一定程度的下降外,总体的营收波动并不大。但秦热公司的净利润却下滑明显,报告期内净利润分别为1.26亿元、7429.02万元、695.07万元、576.61万元,三年内净利润下滑高达1.21亿元,下滑幅度高达95.44%,由此可见,两家标的公司的盈利能力都在下降。

除了标的资产的持续盈利能力不佳以外,证监会还注意到标的资产部分房产建筑物存在产权瑕疵。张河湾公司有21处地上建筑物未办理相关权证,秦热公司及子公司则有6处房产未办理产权登记,均存在被相关主管部门处以罚款、限期改正、强制拆除等处罚,并对其正常经营造成不利影响的风险。

《上市公司重大资产重组管理办法》第11条规定,上市公司实施重大资产重组时,应当充分说明本次交易“涉及的资产权属清晰,资产过户或者转移不存在法律障碍”、“有利于上市公司增强持续经营能力”。建投能源的并购方案触及两条“红线”,也难怪会被并购重组委直接否决了。

兰太实业:并购标的盈利不稳定,上市公司独立性存疑

公开资料显示,兰太实业是一家主营盐、盐化工、医药健康产品等生产及销售业务的上市公司,而本次并购的交易标的为控股股东中盐吉兰泰盐化集团有限公司(以下简称“吉兰泰集团”)持有的中盐吉兰泰氯碱化工有限公司(以下简称“氯碱化工”)100%股权、中盐吉兰泰高分子材料有限公司(以下简称“高分子公司”)100%股权、纯碱业务的经营性资产及负债(以下简称“纯碱厂”)、中盐昆山有限公司(以下简称“中盐昆山”)100%股权。

标的资产的持续盈利能力是证监会并购重组会关注的焦点。据兰太实业发布的《发行股份及支付现金购买资产并募集配套资金暨关联交易报告书》(修订稿)显示,2018年,氯碱化工实现营业收入40.81亿元,同比增长9.66%,但净利润却出现下滑,当期的扣非净利润为4.94亿元,同比下跌12.81%;高分子公司营业收入达2.08亿元,扣非净利润为553.69万元,均实现增长,但高分子公司在2017年却有净利润亏损现象,当期净利润为-450.24万元;纯碱厂实现营业收入5.25亿元,同比减少4.30%,而扣非净利润为1644.26万元,同比暴跌73.05%;中盐昆山的营业收入为20.17亿元,同比增长13.91%;扣非净利润为8992.62万元,同比大涨1946.57%。

从报告期业绩来看,氯碱化工、高分子公司和纯碱厂均有不同程度的净利润下滑或亏损。即使是业绩表现差强人意的中盐昆山,其业绩预测也一路下滑,评估机构预测其2019年~2022年的净利润分别为5158.76万元、4955.92万元、4811.64万元和4703.61万元,这就难怪并购重组委会对标的资产的持续盈利能力提出质疑了。

同时,由于兰太实业本次并购的交易对手是其控股股东吉兰泰集团,在交易完成后,吉兰泰集团和实际控制人中国盐业集团有限公司(以下简称“中盐集团”)将进一步加强对兰太实业的控制。

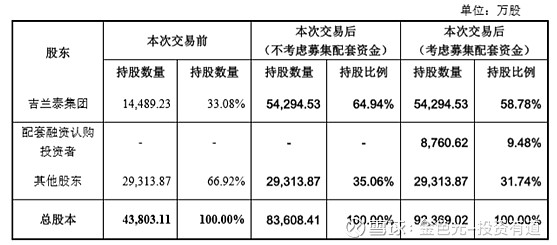

本次并购前后兰太实业股东结构变化

据报告书披露,此次并购的交易价格共计41.48亿元,将通过发行股份募集配套资金的方式支付现金8亿元,剩余33.48亿元则通过发行股份的方式进行支付。本次交易的发行价格定为8.59元/股,扣除2018年派发的每股现金红利0.18元(含税)后,发行价格调整为8.41元/股,兰太实业共计需对吉兰泰集团发行3.98亿股公司股票。

假设不考虑募集配套资金因素,由于本次交易的股份支付部分共计需对吉兰泰集团发行3.98亿股公司股票,交易完成后吉兰泰集团将持有兰太实业5.43亿股股份,持股比例为64.94%,增加31.86个百分点;若考虑募集配套资金因素,按8760.62万股的发行规模上限计算,交易完成后吉兰泰集团的持股比例将为58.78%,比当前的持股比例增加25.70个百分点。

公告指出,兰太实业未充分披露本次交易有利于保持和增强上市公司独立性的具体措施,标的资产持续盈利能力存在重大不确定性。

据《上市公司重大资产重组管理办法》第11条规定,上市公司实施重大资产重组时,应当充分说明本次交易“有利于上市公司在业务、资产、财务、人员、机构等方面与实际控制人及其相关人保持独立”。本次交易中,不仅交易标的全部来自实控人,实控人还将在股权层面进一步加强对兰太实业的控制,这对兰太实业与其实控人中盐集团间的独立性也是一大考验,但兰太实业并未在报告书中充分披露保持和增强公司独立性的具体措施。

否决率达17.54%,比去年全年高5.40个点

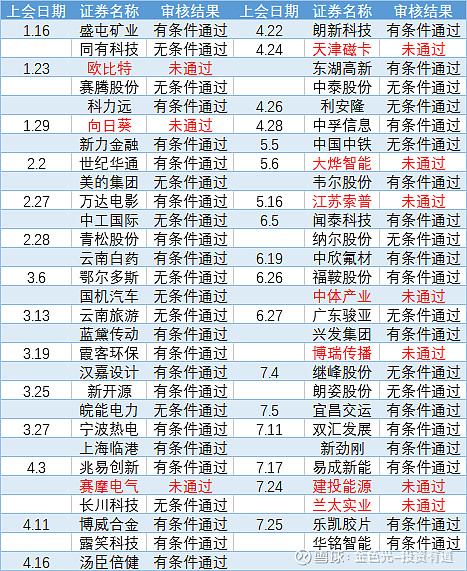

截至7月25日,并购重组委在今年共审核57家企业的并购提案,审核通过47家,包括无条件通过的16家和有条件通过的31家,共10家企业被否,否决率达17.54%。

在被否决的10家企业中,除中体产业被否是因标的资产权属不清晰以外,其余9家均因标的资产盈利能力遭到质疑,此外还存在募集配套资金不合规、标的资产会计处理合规性披露不充分等问题。

在获得有条件通过的企业中,世纪华通(002602.SZ)和兆易创新(603986.SH)关注标的资产涉诉,盛屯矿业(600711.SH)和中孚信息(300659.SZ)涉及标的资产估值和定价的合理性,而科力远(600478.SH)、云南白药(000538.SZ)和兴发集团(600141.SH)则直接被追问交易是否存在必要性。

6月20日,证监会曾就修改《上市公司重大资产重组管理办法》公开征求意见,其中包括认定指标收缩、认定期限收缩、创业板可被借壳、配套融资恢复等,这一度被看作是监管层鼓励重组、鼓励炒壳的信号。

但目前看来,监管层重组审核的力度并未减弱,截至7月25日,2019年的否决率比2018年全年的否决率高5.40个百分点。2018年,证监会并购重组委共审核140单并购重组议案(含二次上会),审核通过123单,包括无条件通过的69单和有条件通过的54单,否决17单,否决率为12.14%。

尤其是此次建投能源和兰太实业双双被否,更是为近期有意并购重组的上市公司敲响“警钟”,投资者们也需理性看待上市公司的并购提案。