一、业绩超预期个股汇总:本表格一共有55只个股,预告时间在4月27-4月29号之间,至此1季度财报全部发布完毕了,5-6月是业绩真空期。下一步是中报业绩预告。从下表可以看出,房地产跟证券业绩大增较多,其次是旅游复苏,主要就是困境反转逻辑。红色是逻辑哥觉得比较亮眼的且比较少人关注的,如贵州三力、泰嘉股份、京基智农、山外山、中科微至、中基健康、申昊科技、桂发祥。本文挑选了两只来写看法,京基智农、桂发祥。

二、业绩超预期个股简介

1、京基智农:主营业务:生猪养殖与销售;饲料生产与销售;种鸡、肉鸡养殖与销售;房地产开发。产品: 全价料、浓缩料、预混料、禽业产品、猪业产品、房屋及土地租赁。

业绩变动原因:

(1)主要系本报告期确认商品房销售收入较上年同期增加,对应结转成本、税费及企业管理服务费增加。

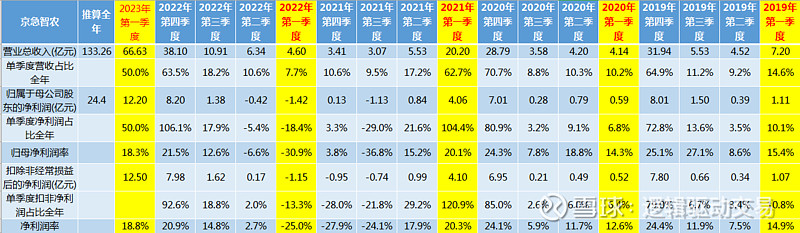

个人看法:1季度是房地产行业结算淡季,一般占比较少,不过今年1季度是房地产行业的困境反转的季度,普遍业绩大增。①创单季度新高:2023Q1净利润与营收都是大幅增长,比较有可比性的是2020Q1,当时净利润是4亿,营收是20亿,而2023Q1是当时的2倍规模,可谓是大大超出预期,且净利润环比最旺的第四季度还多出了50%。虽然京基智能季度性业绩不如其他房地产那么有规律,但即便保守预估,今年净利润也可看至24.4亿元,当前市值117.7亿元,对应PE 4.8倍。这个估值生猪养殖业务已经是白送,要么就是房地产业务白送。②生猪养殖:从能繁母猪存栏量的情况观测,23年生猪养殖景气度或将与22年相近。生猪养殖方面,2022年,公司累计销售生猪126.44万头(其中仔猪25.67万头),同比+856.43%,其中,徐闻、高州、文昌及贺州项目生猪销售数量分别为51.40/40.58/28.67/5.79万头,2023年出栏目标为超200万头。公司所处区域以粤港澳大湾区为核心,现有徐闻、高州、贺州、文昌四个项目投产,共计产能布局225万头,对应产能分别为90万头、45万头、60万头、30万头(目前贺州二期项目尚未完全建成),后续产能布局位于茂名、梅州、开平、新会、台山、肇庆等地,未来随各个项目逐渐建成投产,公司生猪养殖出栏数量有望迅速提升。成本方面,2021年公司育肥猪平均生产成本约为17.7元/kg,2022年12月份已下降至16.84元/kg。2022年公司已搭建自供种体系,可为公司各个养殖项目提供一定量的种猪,母猪成本降低带来育肥猪生产成本下降。

2、桂发祥:主营业务:从事传统特色及其他休闲食品的研发、生产和销售。主营产品:麻花产品、糕点及方便食品、OEM产品、外采食品。

业绩变动原因:

(1)报告期,公司紧跟消费复苏,营业收入大幅增长,营业成本、税金及附加也随之增加。

个人看法:市值不足20亿元,深指为数不多业绩不错,还这么低市值的公司,比较冷门,还未有分析师跟踪。①业绩可能创新高,市值不足顶峰时30%:公司业绩季度性规律比较明显,那么全年业绩相对就比较好推算,推算全年净利润至少0.84亿元,同比219%,接近疫情前2019年的0.846亿元。营收4.84亿元,同比105%,也是接近2019年的5.07亿元。当前市值20亿元,对应23.9倍,从下表9家同行对比来看,PE中值是30倍,而桂祥发不论是毛利率还是净利率都是行业佼佼者,23年净利润增速也是最高的,即便只给予30倍PE,空间也有25.5%,另外公司还有4亿元的闲置资金买了理财产品,每年利息率不足0.8%。今年是公司困境反转的一年,2023Q1是首次反转,接下来3个季度同比都不错,也都是反转,目前位置风险并不大。②消费复苏:公司产品包括麻花、传统特色糕点、天津风味方便食品等,极具地方特产礼品属性,受旅游消费、人口流动影响较大,消费复苏能拉动业绩回升。公司将以休闲化产品、糕点产品主打线上渠道,以抖音平台为重点做强线上营销,快速提升电商渠道 销量和销售占比:一是有针对性地进行休闲化产品开发,极大丰 富线上产品品类,提升上新规模和上新频率,新品定位区隔线下 产品,紧抓消费者需求、适应物流运输特点;二是瞄准中式糕点 线上渠道发展空间,充分发挥品牌优势,开辟线上渠道糕点业务, 开发大众休闲类的糕点,以自产、OEM、品牌合作等多种形式, 提高糕点产品上新速度、加大市场供应量;三是与专业团队合作 重点开发抖音平台业务,开展直播带货、口碑传播等多种形式的 线上营销活动,造势发声,提升品牌知名度,逐步强化桂发祥产 品市场形象,促进流量转化、电商渠道业务增长,同时反哺线下 共同增长,完成全年预算目标(预计2023年度营业收入不低于 4.6万元,实现净利润不低于6000万元)。公司也推出的嘎巴菜、茶汤为天津风味方便食品等预制菜。