此轮光伏扩产周期入局的硅片“新秀”双良节能(600481.SH)在业绩连续大幅增长后,开始迎来周期下行的考验。

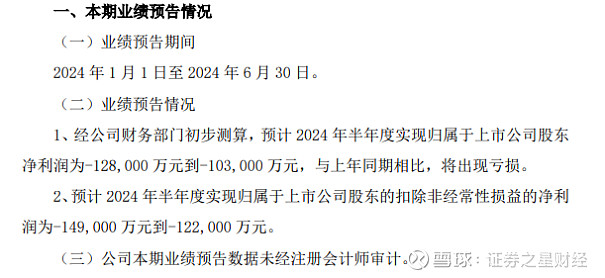

根据发布的2024年半年度业绩预告,双良节能预计上半年实现归母净利润-12.8亿元到-10.3亿元,实现扣非后净利润为-14.9亿元到-12.2亿元。

2023年上半年,双良节能实现归母净利润6.18亿元,扣非后净利润为5.48亿元。与上年同期相比,今年上半年利润由盈转亏,其中归母净利润预计同比下跌307%至267%。

对于业绩变化的主要原因,双良节能解释称,公司光伏单晶硅产品占主营业务收入比重较高。报告期内,公司虽充分发挥自身规模化优势,通过数智化精细管控持续降本增效,但光伏行业市场竞争加剧,光伏全产业链产品价格持续下行,使得单晶硅业务毛利大幅下降及存货跌价准备大幅上升,导致报告期内公司净利润转为负值。

公开资料显示,双良节能于2003年在上交所上市,2021年正式进入硅片行业。目前,公司主营业务包括节能节水、新能源装备以及光伏三大业务板块。其中节能节水系统包括溴化锂冷热机组、换热器、空冷系统等;新能源装备包括多晶硅还原炉及其模块和绿电智能制氢系统;光伏新能源包括大尺寸单晶硅棒、硅片和高效光伏组件等。2023年,光伏产品的收入占比约75%。

证券之星注意到,双良节能在第二季度延续了一季度的亏损态势。一季度实现营业收入42.48亿元,同比下降22.25%;对应归母净利润亏损2.95亿元,同比下滑158.74%。这也意味着,其第二季度的归母净利润亏损区间约在7.35亿元-9.85亿元,亏损额较一季度显著扩大。

而一季度亏损的原因与半年度业绩预告无异,系单晶硅业务收入及利润下降以及存货跌价损失增加所致。财务数据显示,双良节能一季度存货规模为28.5亿元,计提的存货跌价导致资产减值损失高达2.37亿元,同比大增1797.02%。

2023年四季度以来,光伏行业供需错配,直接导致产业链价格暴跌。今年上半年,产业链各环节的价格竞争依然激烈。从价格走势来看,上半年硅片价格普遍下跌超过40%,其中N型M10单晶硅片价格下跌47.14%,G12单晶硅片价格下跌45%。根据InfoLink数据,目前N型M10单晶硅片成交均价1.1元/片,N型G12R单晶硅片和N型G12单晶硅片的成交均价分别维持在1.35元/片和1.6元/片。

在业内人士看来,尽管近期光伏产业链价格下降幅度有所放缓,但由于供需错位,预计短期内价格仍旧低位承压。

从利润端来看,双良节能综合毛利率接连倒退。2021-2023年,其毛利率分别为27.84%、16.51%、14.74%。而今年一季度同比下降13.43个百分点至1.23%,其净利率更是由盈转亏至-6.93%。

证券之星注意到,随着光伏行业步入结构性调整期,市场竞争日益激烈,硅片厂商普遍预亏。硅片龙头TCL中环(002129.SZ)预计归母净利润亏损29亿元至32亿元;弘元绿能(603185.SH)、京运通(601908.SH)预计归母净利润分别亏损8亿元至11亿元、7.56亿元-11.3亿元。

二级市场上,近两年时间里,双良节能股价持续波动下滑。2022年7月12日至今,股价从16元/股一路跌至4.18元/股,累计跌幅达74.53%。值得一提的是,业绩预告发布次日(7月10日),双良节能股价盘中跌至3.83元/股(前复权),触及近两年阶段新低。(本文首发证券之星,作者|陆雯燕)