国金证券股份有限公司陈传红,陆强易近期对中国重汽进行研究并发布了研究报告《内需底部+海外增量,重卡龙头迎中期景气上行》,本报告对中国重汽给出买入评级,认为其目标价位为18.50元,当前股价为14.32元,预期上涨幅度为29.19%。

中国重汽(000951) 中国重汽A是国内重卡行业龙头企业,是中国重汽H的重要控股子公司,旗下经营豪沃、黄河等品牌。得益于重卡行业持续复苏及出口爆发,公司业绩将迎来新的增长点。 投资逻辑: 重卡龙头,H股股权激励强化业绩增长预期:1)2023年营业总收入和归母净利润分别为420.7和10.8亿元,同比+45.96%/+405%。2)2024年1月23日,集团层面推出《建议采纳限制性股票激励计划》,预期2024年-2026年利润总额为71亿元/87亿元/107亿元,YOY为3.30%/22.76%/22.22%;归母净利润为57/70/85亿元,为公司的长期发展注入动力。 内需复苏、出海增长、天然气重卡爆发驱动行业复苏,重卡行业市场格局稳固,AMT(自动换挡变速箱)重卡销售火爆:1)2023年中国重卡销量为91万量(批发口径),销量YOY+36%。2)2024年1-5月中国重卡累计海关出口总量为14.32万辆,同比+12.81%,出口占比33.08%。3)油气价差扩大,天然气重卡销量火爆。2023年,天然气重卡行业销量达15.19万辆(终端销量),同比+307%,实现近年来的最高值,渗透率为24.79%,同比+17pcts。天然气重卡相对柴油重卡单车价格提升推动公司盈利提升。4)中国重卡行业市场集中度较高,公司与潍柴动力同属山东重工旗下企业,两者强强联合将进一步提高公司及集团的市场份额。5)AMT重卡销售火爆,公司较早开始研发自动档变速器,具有先发优势,有望进一步增强公司重卡车型的竞争力,提高市场份额。 整车出口龙头,出海空间大:1)公司作为较早出海的重卡龙头企业,产品通过中国重汽(H股)控股子公司中国重汽集团国际有限公司出口,未来出海空间较大。中国重汽集团出口量在国内位居自主品牌前列,其中重卡出口量连续19年保持第一。2)公司深耕海外多年,海外布局成熟,2023年末中国重汽集团在全球范围内拥有广泛的服务网络,已覆盖超过110个国家和地区,拥有经销商网络200余家,建立了约26个境外合作KD生产工厂。3)出口产品高端化兼具性价比优势,有持续量价提升空间。 盈利预测、估值和评级 我们预测,2024/2025/2026年公司实现营业收入508.9/616.6/706.9亿元,归母净利润15.51/20.40/25.05亿元,对应EPS为1.32/1.74/2.13元。重卡行业内需仍处于复苏初期,叠加出海高潜力,考虑到公司作为重卡整车龙头企业,给予2024年14XPE,目标价18.5元,首次覆盖,给予“买入”评级。 风险提示 行业复苏不及预期;天然气价格波动;出口销量不及预期;重卡电动化进展超预期等。

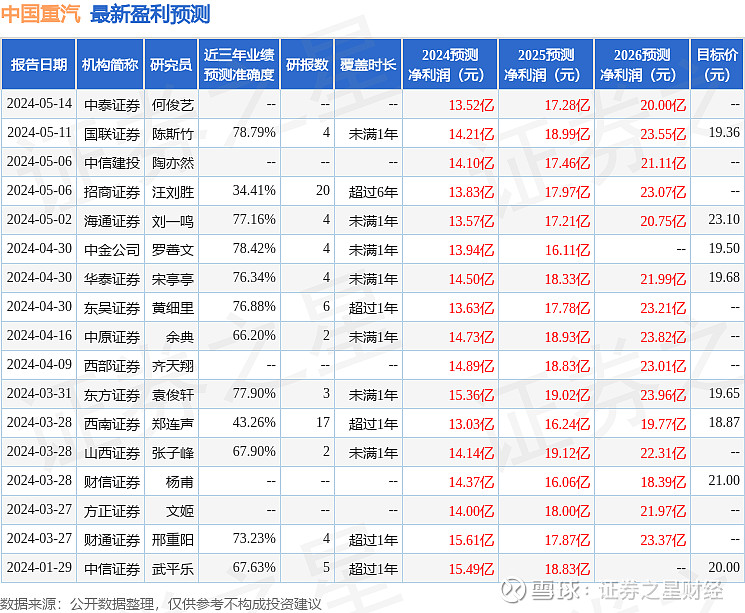

证券之星数据中心根据近三年发布的研报数据计算,国联证券陈斯竹研究员团队对该股研究较为深入,近三年预测准确度均值为78.79%,其预测2024年度归属净利润为盈利14.21亿,根据现价换算的预测PE为11.93。

最新盈利预测明细如下:

该股最近90天内共有15家机构给出评级,买入评级13家,增持评级2家;过去90天内机构目标均价为21.03。

以上内容由证券之星根据公开信息整理,由算法生成(网信算备310104345710301240019号),与本站立场无关,如数据存在问题请联系我们。本文为数据整理,不对您构成任何投资建议,投资有风险,请谨慎决策。