华鑫证券有限责任公司林子健,谢孟津近期对翔楼新材进行研究并发布了研究报告《公司动态研究报告:国产精冲材料龙头厂商,轴承、机器人材料打开成长空间》,本报告对翔楼新材给出买入评级,当前股价为40.4元。

翔楼新材(301160) 投资要点 精密冲压新材料和解决方案供应商,应用领域由汽车零部件不断向轴承、氢能源和机器人等扩张 翔楼新材成立于2005年,2022年6月6日在深交所上市,是一家生产定制化精冲材料的高新技术企业。公司主要以热轧宽幅特钢坯料为原材料,通过酸洗、纵剪、精密冷轧和热处理工艺实现特殊规格、特定厚度精度、表面质量以及特殊力学性能等要求,满足下游客户定制化需求。公司主要产品包括汽车零部件用的精冲材料,应用范围覆盖汽车安全系统、座椅系统、内饰系统及动力系统等结构件及功能件;公司也持续关注高端金属材料领域,重点布局轴承、氢能、机器人等高端、精细领域。截止2023年底,公司精冲材料产能/产量/销量分别为16/16.2/16.1万吨,产能利用率101.5%产销率98.9%,为国内龙头企业。 汽车零部件为收入主要来源,工业和其他用途精冲材料贡献稳步增长。2023年公司汽车零部件/工业/其他用途精冲材料收入分别为11.33/1.33/0.16亿元,YoY分别为10.46%/12.79%/14.24%,占比分别为83.75%/9.81%/1.17%,工业和其他用途精冲材料收入增速较快,占比亦稳步提升。受益于客户扩张和应用领域扩展,公司营业收入和盈利快速增长,2021-2023年收入分别为10.63/12.12/13.53亿元,YoY分别为49.3%/14.0%/11.7%;归母净利润分别为1.21/1.41/2.01亿元,YoY分别为76.8%/17.0%/42.0%。2024Q1收入和归母净利润分别为3.50/0.51亿元,YoY分别为35.4%/27.0%,仍维持较高增速。目前公司加速轴承和机器人等材料赛道布局,未来有望为公司带来新的业绩增长点。 精冲材料国产替代加速,稳步切入日系供应链 精冲材料市场空间广阔,技术突破加速国产化替代。根据公司公告,目前国外单车精冲材料用量25公斤左右,国内15-20公斤,国内仍有较大提升空间;考虑冲压过程中材料的损耗率,全球精冲材料需求约300万吨,国内需求70-100万吨。考虑到国内单车用量提升潜力、海外市场拓展空间,我们认为公司在汽车零部件领域的扩张值得期待。公司紧跟高端精密冲压材料国产化趋势,通过自主研发与技术创新,已成功实现关键零部件用材的国产替代(16mnCr5、42CrMo4、C45E等),进一步降低了生产成本,有效保障了供货及服务的及时性。随着行业对材料性能、精度和质量要求的不断提高,公司的定制化精密冲压产品将成为满足市场需求的关键竞争优势。 联动汽车零部件巨头深入合作,切入日系供应链打开成长空间。公司致力于与全球知名汽车零部件企业合作,与包括慕贝尔、麦格纳在内的多家国内外知名汽车零部件供应商建立了长期稳定的合作关系,形成了强大的客户矩阵。通过全球头部Tier1,公司产品广泛应用于知名汽车品牌,如宝马、奥迪、捷豹路虎、丰田等。根据全球销量数据,日系汽车销量占全球汽车销量近三成,是世界汽车行业的长期主导者,公司已逐步进入日系整车厂供应商体系。2025年公司安徽工厂预计释放产能为4万吨,为日系车材料的大规模放量提供支持。 进军轴承和人形机器人领域,助力拓展“高端制造”市场 轴承材料规模可观,国产替代空间较大。公司积极扩张高端轴承冲压材料领域,产品主要应用领域为轴承保持架与平面轴承。根据《Grand View Research》,2023年全球轴承市场规模达1210亿美元,预计2030年将达到2266亿美元,2024-2030年CAGR约为9%。按照轴承保持架规模约占轴承市场空间的5%测算,2023年全球轴承保持架的市场空间为60.5亿美元,预计2030年将达到113.3亿美元。公司已与国内外头部轴承生产商达成合作,进入轴承精冲材料领域,有望实现从1到10的跨越式发展。 进军人形机器人领域,研发谐波减速器柔轮材料。谐波减速器主要是由柔轮、刚轮、波发生器组成,其中柔轮和刚轮所使用的材料决定了它的性能和使用寿命。根据绿的谐波年报数据,谐波减速器的材料成本占比总成本比重为30%-40%。目前,国内外的谐波减速器柔轮材料基本为40Cr合金钢,包括40CrMoNiA、40CrA、30CrMoNiA、38Cr2Mo2VA等;由于国外提纯技术较高,材料杂质少,目前国内谐波减速器厂家柔轮材料基本依赖进口。公司结合自身优势切入人形机器人精冲材料新领域,谐波减速器柔轮材料及轴承材料等多个项目在研,有望推进谐波减速器关键材料的国产替代。 实控人全额参与定增彰显信心,产能稳健释放带来业绩弹性 向实控人非公开发行募资超过1亿元,彰显成长信心。2023年公司向和升控股(实际控制人钱和生先生100%持股)非公开发行募资,发行价格为29.47元/股,发行数量为363.7万股,合计募集资金10717.20万元,用于补充流动资金。发行完成后,钱和生先生直接和间接持有公司31.11%的股权。 安徽工厂预计2025年投产,奠定成长基础。随着公司新厂房的投入使用,以及募投项目的顺利实施,公司产能稳步扩张,截止2023年底产能已达16万吨(苏州工厂),位于国内同行业第一梯队,2024年将进一步优化苏州工厂产能。公司预计2024年年底完成安徽工厂建设,2025年投产,投产当年有望释放产能4万吨,未来产能爬坡后有望达到15万吨。在产能结构方面,产品以汽车、轴承、高端制造为主,预计一半为高价高毛利的轴承产品。 盈利预测 我们预计2024-2026年公司归母净利润为2.22/2.75/3.40亿元,未来3年CAGR为19.2%;当前股价对应PE分别为14.1/11.4/9.2倍。考虑到公司在精冲材料领域的龙头地位,在高端轴承、机器人材料领域的前瞻布局,首次覆盖给予“买入”评级。 风险提示 (1)原材料价格波动较大风险;(2)海外出口业务不及预期;(3)项目建设进度不及预期

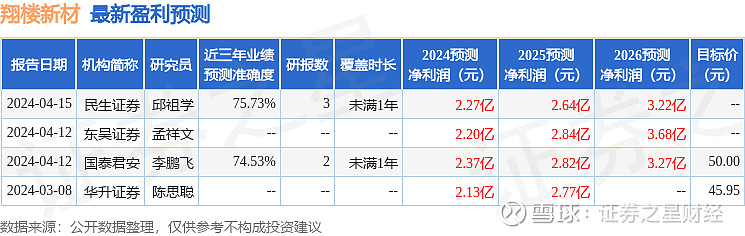

证券之星数据中心根据近三年发布的研报数据计算,民生证券邱祖学研究员团队对该股研究较为深入,近三年预测准确度均值为75.73%,其预测2024年度归属净利润为盈利2.27亿,根据现价换算的预测PE为13.81。

最新盈利预测明细如下:

该股最近90天内共有3家机构给出评级,买入评级2家,增持评级1家。

以上内容由证券之星根据公开信息整理,由算法生成(网信算备310104345710301240019号),与本站立场无关,如数据存在问题请联系我们。本文为数据整理,不对您构成任何投资建议,投资有风险,请谨慎决策。