东吴证券股份有限公司曾朵红,郭亚男,徐铖嵘近期对爱旭股份进行研究并发布了研究报告《ABC逐步出货,PERC改造启动》,本报告对爱旭股份给出增持评级,当前股价为11.65元。

爱旭股份(600732) 投资要点 光伏行业十年积累,ABC技术全环节推进。公司立足光伏行业十年,深耕太阳能晶硅电池研发生产。围绕实现ABC生态链进行全环节技术纵深推进,实现N型ABC组件的全场景覆盖及全环节技术突破。公司2023年全年实现营业收入271.7亿元,同比下降22.54%;归母净利润7.57亿元,同减67.5%;2023Q4收入45.5亿元,同减50.8%,归母净利润-11.3亿元,同减220%,扣非归母净利润15.13亿元,同减269%。 PERC逐步收窄,TOPCon改造启动。2023年公司电池销量约38.2GW,同增11%,其中2023Q4销量约9.8GW,同增10%/环比持平;受产业降价影响,盈利亏损。2024Q1出货约6-6.5GW,盈利持续承压,TOPCon改造+新建启动,P型逐步收窄、2024年中期完成升级改造。公司原有PERC产能约36GW,义乌25GW升级已于3月公告,并适度新建15GW滁州TOPCon电池于4月出片,快速贡献产出;考虑义乌25GW技改+滁州15GW新建,或于2024Q3具备30+GW TPC产能,贡献全年出货10-15GW。 ABC稳步推进,市场端持续突破。公司2023年ABC组件产量约2GW、销售约489MW,测算均价约1.22元(不含税),溢价明显。2024Q1销售约700MW+,3月上量明显,受规模所限、盈利短期承压。效率端,2024Q1末公司ABC电池量产效率已达27%、组件效率24.2%;产能端,截至2024年3月珠海10GW ABC已达产,义乌15GW正加紧搬入设备、已实现首批试生产,济南10GW筹划建设初期工作。市场端,截至2024年3月公司ABC组件已销售超18个国家/地区,在手订单规模超10GW,有望支撑24年放量。 人员扩张+下游布局抬升费用率,收入下降影响经营性现金流。2023年期间费用27.8亿,同增26%;期间费用率10.2%,同比+4.71pct;2024Q1期间费用6.67亿,同增8%/环增21%,主要系公司ABC基地扩产进行人员扩张+下游布局导致费用提升。2024Q1经营现金净流出24亿,主要是收入下降,PERC销售回款减少所致。 盈利预测与投资评级:基于行业竞争加剧,全产业链盈利承压,我们下调公司2024-2025年盈利预测、新增2026年盈利预测,预计2024-2026年归母净利润10/16/26亿元(2024-2025年前值为44/60亿元),同比32%/64%/59%,对应当前PE22/13/8倍。考虑到行业盈利承压,下调至“增持”评级。 风险提示:竞争加剧,政策不及预期等。

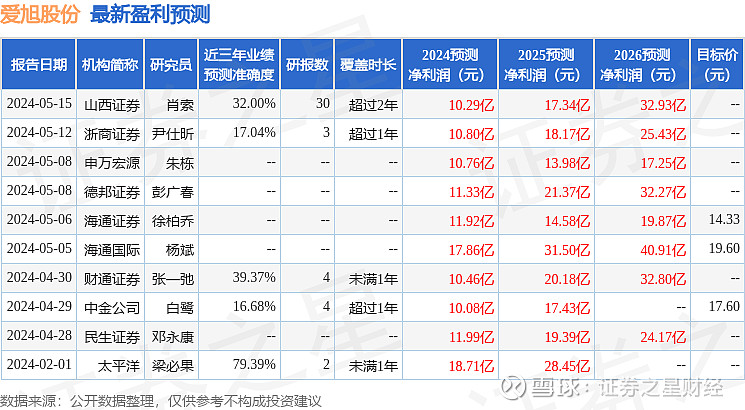

证券之星数据中心根据近三年发布的研报数据计算,太平洋梁必果研究员团队对该股研究较为深入,近三年预测准确度均值为79.39%,其预测2024年度归属净利润为盈利18.71亿,根据现价换算的预测PE为11.42。

最新盈利预测明细如下:

该股最近90天内共有16家机构给出评级,买入评级13家,增持评级3家;过去90天内机构目标均价为16.96。

以上内容由证券之星根据公开信息整理,由算法生成(网信算备310104345710301240019号),与本站立场无关,如数据存在问题请联系我们。本文为数据整理,不对您构成任何投资建议,投资有风险,请谨慎决策。