海通国际证券集团有限公司Liting Wang,Hongke Li,Yingzhi Xu近期对宋城演艺进行研究并发布了研究报告《公司年报点评:23年收入增长321%,新项目提供新增量》,本报告对宋城演艺给出增持评级,认为其目标价位为12.00元,当前股价为10.7元,预期上涨幅度为12.15%。

宋城演艺(300144) 投资要点: 公司4月25日发布2023年度报告及24年一季报。2023年实现收入19.3亿元,同比增长320.8%,恢复至19年同期73.8%;归母净利润-1.1亿元,同比下降130.2%,摊薄EPS为-0.04元;净资产收益率-1.49%,经营性现金流净额14.2亿元,同比增长327.4%。2023年度分红预案:向全体股东每10股派发现金红利1元(含税)。1Q2024实现收入5.6亿元,同比增长138.7%;归母净利润2.5亿元,同比增长317.3%;扣非归母净利润2.49亿元,同比增长349.1%;摊销EPS为0.10元,同比增长316.88%。 简评及投资建议。 1Q2024低基数下业绩增长显著。2023年,公司旗下景区陆续恢复营业,营运天数、游客人次等指标增长带动营业收入反弹。2023年演出场次共计8172场,2024年春节/清明假期期间11台“千古情”合计演出506/98场,其中春节期间总接待游客量272万人次,总营业收入2.2亿元,分别为19年同期207%/189%。1Q2024实现收入5.6亿元,基本符合预期,同比高增速主要原因系23年同期基数较低,24年各景区开园天数同比增加。1Q24新项目广东千古情开业,未来有望继续打开利润空间。 2023年期间费用率降低76.6pct,经营情况好转。全年销售费用率降低0.3pct至4.6%,管理费用率减少78pct至7.6%,管理费用率大幅下降主因上年同期各景区因闭园期间的营业成本列入管理费用;财务费用率增加4.2pct至-1.7%。1Q2024销售费用同比增加235.3%,主因公司新项目开业与宣传广告投入增加。 持续开展新项目,佛山项目仍在培育期。公司独创“主题公园+文化演艺”的经营模式,依托“宋城”和“千古情”两大品牌,先发进入一线旅游休闲目的地和重点城市,占据客流量制高点。截至2023年底,公司已开业杭州宋城、三亚、丽江、九寨、桂林、张家界、西安、上海千古情景区;2024年2月10日,广东千古情景区正式开业,五一小长假将推出实景剧目;宜昌的三峡千古情景区预计暑期建成营业,打造城市文明名片。公司在营销方面积极拓宽销售渠道、探索优质渠道资源,构建线上线下联动矩阵与品牌营销网络,助力景区破圈。 盈利预测。预计公司2024-2026年归母净利润12.65、15.54、16.67亿元(原2024-25预测为13.69、15.78亿元),同比分别增长1250.5%、22.9%、7.3%;对应EPS各0.48、0.59、0.64元。公司作为中国旅游演艺龙头,持续受益国内旅游市场复苏,结合可比公司估值,给予公司2024年25倍PE(原为30x),对应目标价12.00元/股(-24%),维持“优于大市”评级。 风险提示:居民消费力恢复不及预期、市场竞争加剧、宏观经济恢复不及预期。

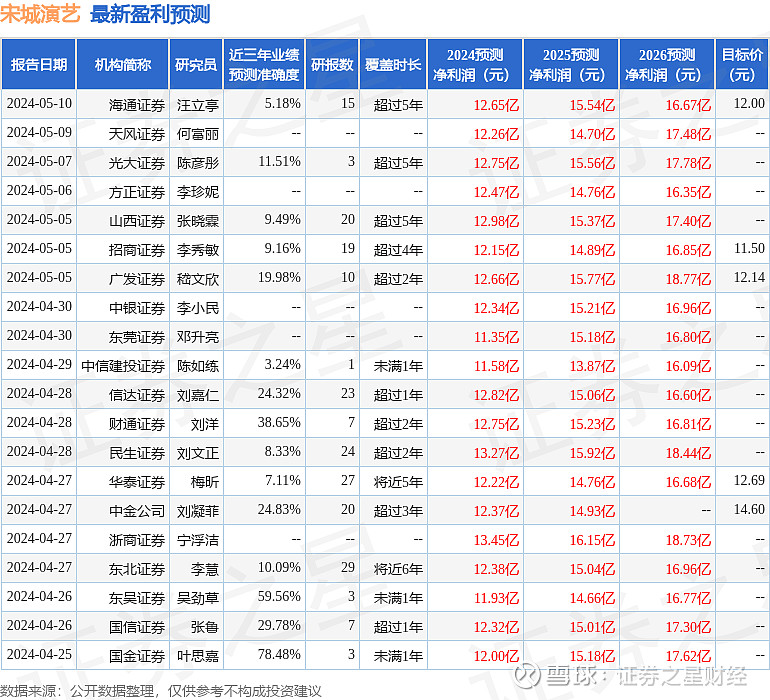

证券之星数据中心根据近三年发布的研报数据计算,国金证券叶思嘉研究员团队对该股研究较为深入,近三年预测准确度均值为78.48%,其预测2024年度归属净利润为盈利12亿,根据现价换算的预测PE为23.36。

最新盈利预测明细如下:

该股最近90天内共有25家机构给出评级,买入评级17家,增持评级8家;过去90天内机构目标均价为12.61。

以上内容由证券之星根据公开信息整理,由算法生成(网信算备310104345710301240019号),与本站立场无关,如数据存在问题请联系我们。本文为数据整理,不对您构成任何投资建议,投资有风险,请谨慎决策。