太平洋证券股份有限公司夏芈卬近期对苏州银行进行研究并发布了研究报告《苏州银行2023年年报&2024年一季报点评:营收增速边际改善,异地扩张持续推进》,本报告对苏州银行给出增持评级,当前股价为7.44元。

苏州银行(002966) 事件:苏州银行发布23年及24Q1财报,23年实现营业收入/归母净利润118.66/46.01亿元,同比+0.88%/+17.41%;24Q1实现营业收入/归母净利润32.25/14.55亿元,同比+2.11%/+12.29%。23年/24Q1加权ROE为12.00%/3.32%,同比+0.48pct/+0.13pct。截至24Q1末,公司不良率0.84%,与23年末持平;拨备覆盖率491.66%,较23年末-31.11pct。 营收增速边际提升,中收有所承压。23年、24Q1营收同比分别+0.88%、+2.11%,营收增速边际上行;归母净利润同比分别+17.41%、+12.29%,盈利增速有所回落,但仍在上市城商行中排名中上游。23年、24Q1非息收入分别为33.83、11.06亿元,同比-1.13%、+8.26%;增速提升主要由其他非息收入支撑,23年、24Q1其他非息收入分别为21.45、7.00亿元,同比+1.88%、+57.07%。中收增长有所承压,23年、24Q1手续费及佣金净收入为1.24、0.41亿元,同比-5.95%、-29.55%。 异地扩张持续推进,对规模增长形成支撑。截至23年末,公司总资产、贷款总额、存款总额同比分别+14.74%、+17.06%、+15.01%;截至24Q1公司总资产、贷款总额、存款总额同比分别+16.80%、+19.82%、+16.42%。公司异地扩张提速是支撑规模高增的主要原因,23年末苏州地区、江苏省其他地区贷款分别同比+16.25%、+18.41%。贷款端,截至24Q1公司贷款同比+19.82%,较23年末+9.71%;存款端,截至24Q1公司存款同比+16.42%,较23年末+12.99%,显示出较强的揽储能力。 息差持续承压。24年Q1公司净息差1.52%,较23年-16BP,较去年同期-27BP。我们认为息差承压原因有二:一是公司贷款结构偏向制造业,季度内的重定价对息差造成压力;二是苏州地区银行之间的竞争压缩了贷款定价的溢价空间,且存款定期化趋势拐点尚未出现。 不良率保持平稳,整体资产质量优异。截至24Q1,公司不良率0.84%,与23年末持平;拨备覆盖率491.66%,较23年末-31.11pct,虽有所下降但仍处于高位,风险抵补能力较强,利润增长空间也得到适当释放。关注率0.77%,较23年-4BP,显示整体资产质量稳定向好。个贷资产质量边际承压,23年个贷不良率同比+34BP至1.02%,其中个人经营贷不良率同比+56BP。 投资建议:公司具备显著的区位优势,异地扩张提速支撑规模增长,同时资产质量表现优异,预期将继续实现高质量发展;公司业务具备较大市场潜力,公募基金、托管牌照、理财子牌照获取将有望推动中收增长,可转债转股期到来利于资本补充,业绩增长持续性较强。预计2024-2026年公司营业收入为123.84、134.38、146.90亿元,归母净利润为52.21、59.29、67.31亿元,BVPS为13.70、15.53、17.66元/股,对应5月9日收盘价的PB估值为0.54x、0.48x、0.42x。首次覆盖给予“增持”评级。 风险提示:经济复苏不及预期、行业净息差持续下行、资产质量大幅恶化

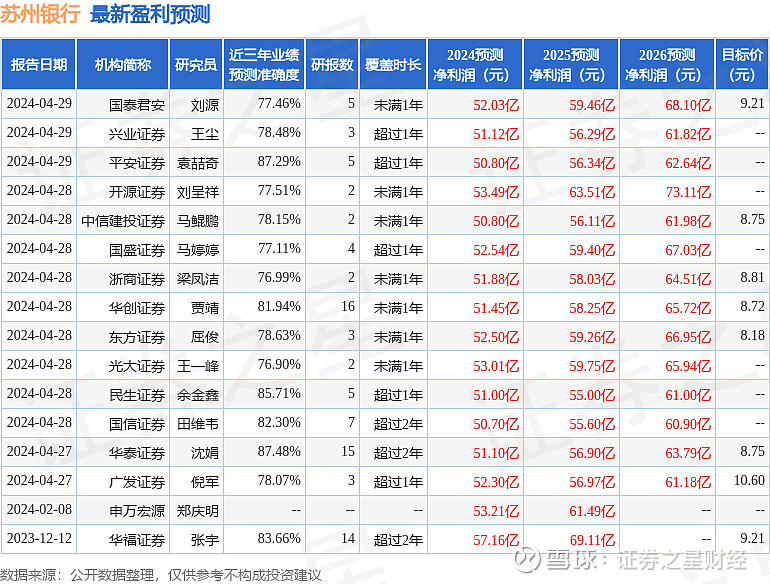

证券之星数据中心根据近三年发布的研报数据计算,华泰证券沈娟研究员团队对该股研究较为深入,近三年预测准确度均值高达87.48%,其预测2024年度归属净利润为盈利51.1亿,根据现价换算的预测PE为5.35。

最新盈利预测明细如下:

该股最近90天内共有15家机构给出评级,买入评级13家,增持评级2家;过去90天内机构目标均价为8.97。

以上内容由证券之星根据公开信息整理,由算法生成(网信算备310104345710301240019号),与本站立场无关,如数据存在问题请联系我们。本文为数据整理,不对您构成任何投资建议,投资有风险,请谨慎决策。