平安证券股份有限公司杨侃,郑南宏近期对万科A进行研究并发布了研究报告《经营业务向好,积极盘活资产》,本报告对万科A给出增持评级,当前股价为7.46元。

万科A(000002) 事项: 公司公布2024年一季报,实现营收615.9亿元,同比下滑10%;归母净利润-3.6亿,上年同期为14.5亿元。 平安观点: 一季度业绩亏损,主要因开发业务结算规模与毛利率下滑。期内公司归母净利润-3.6亿,较上年同期明显下滑,主要因:1)房地产开发业务贡献营业收入466.7亿元,同比下降13.8%;2)开发业务结算毛利率同比降6.7pct至10.5%。一季度期间费用同比下滑5.8%至43.9亿元,但因收入下滑导致期间费率同比升0.3pct至7.1%。期末合并报表范围内有2,323万平方米已售资源未竣工结算,合同金额3,502亿元,为后续结转奠定基础。 销售同比下滑,但回款效率保持100%以上。期内实现销售面积391.1万平方米,合同销售金额579.8亿元,同比分别下降37.5%和42.8%。公司回款效率(本年回款金额/本年签约销售金额)保持100%以上。期内实现新开工及复工计容面积170.0万平方米,完成全年计划的15.9%;实现竣工计容面积265.8万平方米,完成全年计划的12.0%。经营服务业务持续向好,收入增速达12%。 期内经营服务业务贡献营业收入109.5亿元,同比增长12.0%。其中,万物云持续推进多空间服务高质量发展。租赁住宅业务(含非并表项目,即泊寓)实现营业收入8.33亿元,同比增长7.3%。截至3月底租赁住宅业务共运营管理23.8万间长租公寓,累计开业17.95万间,出租率93.9%。物流仓储业务(含非并表项目)实现营业收入9.7亿元,同比增长1.0%。截至3月末物流仓储业务累计可租赁建筑面积1020万平方米。商业开发与运营业务实现营业收入23.8亿元(含非并表收入,不含轻资产管理项目收入),同比增长2.3%。 在手现金超过短期债务,积极盘活资产与开展大宗交易。期末扣除预收款后的负债率为64.9%,相比2023年底下降0.6个百分点,净负债率59.3%;持有货币资金830.7亿元,可以覆盖短期借款和一年内到期有息负债。期内实现大宗资产交易回款42亿元,其中上海七宝万科广场实现50%股权交易,交易金额23.84亿元。中金印力消费REIT将于4月30日在深圳证券交易所挂牌上市,募集资金净额为32.6亿元。期内公司继续得到金融机构的支持,一季度境内新增融资的综合成本为3.33%;同时积极拥抱经营性物业贷等融资工具,全面融入城市房地产融资协调机制,推动融资模式转型。 投资建议:维持此前盈利预测,预计公司2024-2026年归母净利润分别为126亿元、117亿元、120亿元,当前市值对应PE分别为7.2倍、7.7倍、7.5倍。随着政策持续发力,地产基本面有望逐步改善,公司销售经营有望向好,维持“推荐”评级。 风险提示:1)当前地产修复仍不牢固,若后续销售再次回落,可能影响未来公司规模增长、带来项目减值,甚至影响公司债务正常偿付;2)公司多元化业务拓展存在不及预期的风险;3)房价下行导致毛利率进一步下行的风险。

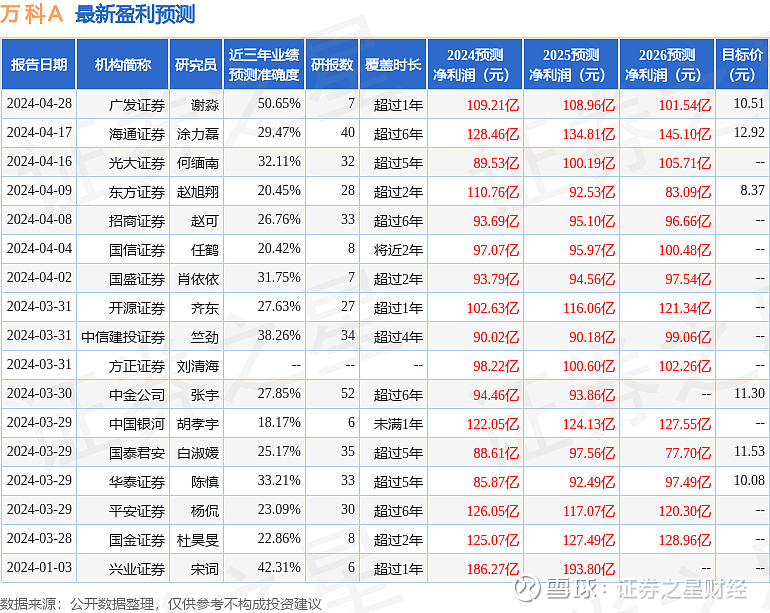

证券之星数据中心根据近三年发布的研报数据计算,广发证券谢淼研究员团队对该股研究较为深入,近三年预测准确度均值为50.65%,其预测2024年度归属净利润为盈利109.21亿,根据现价换算的预测PE为8.22。

最新盈利预测明细如下:

该股最近90天内共有20家机构给出评级,买入评级13家,增持评级7家;过去90天内机构目标均价为11.98。

以上内容由证券之星根据公开信息整理,由算法生成(网信算备310104345710301240019号),与本站立场无关,如数据存在问题请联系我们。本文为数据整理,不对您构成任何投资建议,投资有风险,请谨慎决策。