华福证券有限责任公司刘畅,张东雪近期对光明乳业进行研究并发布了研究报告《弱需求致24Q1营收承压,全年信心仍足》,本报告对光明乳业给出持有评级,认为其目标价位为9.43元,当前股价为9.15元,预期上涨幅度为3.06%。

光明乳业(600597) 公司发布2023年年报及2024年一季报 2023年公司营业总收入264.85亿元,同比变动-6.1%;归母净利润9.67亿元,同比增长168.2%。单四季度来看,2023Q4营业收入58.21亿元,同比变动-14.8%;归母净利润6.45亿元,相比同期-0.09亿元实现扭亏为盈。2023年公司拟向全体股东每股派发现金红利0.22元(含税)。同时,公司发布2024年一季报,24Q1公司营业总收入64.17亿元,同比变动-9.2%;归母净利润1.72亿元,同比变动-8.1%。考虑春节错配,我们计算23Q4+24Q1公司营收/归母净利/扣非净利分别为122.38/8.17/3.97亿元,同比变动-12.0%/357.3%/544.1% 液态奶增长承压,新莱特23年实现亏损。 23年公司液态奶/其他乳制品/牧业/其他收入分别为156.48/73.59/17.57/13.84亿元,同比变动-2.8%/-8.0%/-33.5%/24.8%。24Q1液态奶/其他乳制品/牧业/其他收入分别为35.14/21.73/4.72/2.45亿元,同比变动-13.7%/1.0%/-0.7%/-26.7%。受国内乳制品竞争激烈影响,公司乳制品营收未达预期,牧业板块因受行业供求不平衡而扰动业绩。23年新莱特营收73.61亿元,同比增长6.4%,净利润-2.96亿元,净利润亏损主要系新西兰通货膨胀、原材料价格上涨、人力成本上升、融资成本增加,前期投资项目集中转固等影响所致。同时,新莱特根据实际经营情况,对奶粉事业部的长期资产组计提了减值准备。 降本控费进行时,24年展望仍积极 23/24Q1公司销售费用率分别为12%/11.5%,同比下降0.3/0.3pcts,公司销售费用控制得当,管理费用率维持稳定在3.3%。展望2024年,公司指引仍积极:公司争取2024年实现营业总收入290.31亿,同比增长10%;归母净利5.67亿,同比变动-41%(23年剔除卖地4.32亿后同比增长6%);归属于上市公司股东的净资产收益率大于6.26%。 盈利预测与投资建议 结合公司指引,我们预计公司2024-2026年归母净利润5.91/6.56/6.74亿元,同比变动-38.9%/11.0%/2.7%(2024-2025年前值为6.71/7.95亿元),考虑到公司面临的行业现状竞争较为激烈、但公司不畏艰难、指引目标仍积极,并制定多项具体措施推动业绩,叠加未来乳制品需求逐步复苏、公司销售结构有望优化、海外经营有望改善等,公司未来发展可期,我们给予公司24年22xPE,对应目标价为9.43元,维持“持有”评级。 风险提示 行业促销竞争加剧;原奶价格大幅波动;终端需求不及预期;域外扩张不及预期风险;食品安全事件。

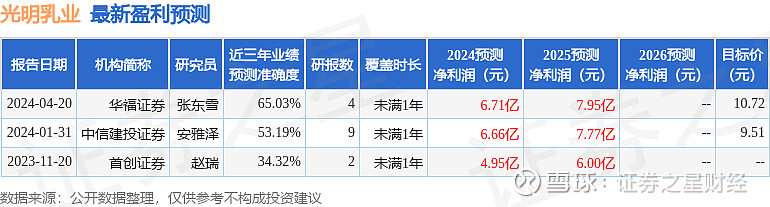

证券之星数据中心根据近三年发布的研报数据计算,华福证券张东雪研究员团队对该股研究较为深入,近三年预测准确度均值为65.03%,其预测2024年度归属净利润为盈利6.71亿,根据现价换算的预测PE为18.67。

最新盈利预测明细如下:

该股最近90天内共有3家机构给出评级,增持评级3家;过去90天内机构目标均价为10.12。

以上内容由证券之星根据公开信息整理,由算法生成(网信算备310104345710301240019号),与本站立场无关,如数据存在问题请联系我们。本文为数据整理,不对您构成任何投资建议,投资有风险,请谨慎决策。