东吴证券股份有限公司黄细里,杨惠冰近期对长城汽车进行研究并发布了研究报告《2024年一季报点评:Q1业绩超预期,全球化+智能化加速跃进》,本报告对长城汽车给出买入评级,当前股价为26.56元。

长城汽车(601633) 投资要点 业绩概要:公司发布2024Q1季报,一季度整体实现营收428.6亿元,同环比分别+47.6%/-20.2%;归母净利润32.38亿元,同环比分别+1752.5%/+59.3%,扣非后归母净利润20.24亿元,同比大幅转正,环比+97.3%。24Q1归母净利润表现超我们预期。 毛利率同环比表现靓丽,海外市场高盈利持续兑现。24Q1公司实现批发销量27.53万台,同环比+25.2%/-24.9%,出口持续爆发驱动公司季度销量同比高增;Q1单车均价折算15.57万元,同环比+17.9%/+6.3%,产品结构持续优化,单车收入领跑自主品牌。分品牌结构来看,公司魏牌/坦克销量占比持续提升,Q1分别为+3.5%/+17.9%,同比+1.9/+6.9pct,环比+1.1/+4.3pct,哈弗品牌销量占比57.3%,同环比基本保持稳定,欧拉/皮卡销量占比下滑。24Q1公司实现毛利率20.0%,同环比分别+4.0/+1.6pct,同比提升主要系公司产品规模提升&产品结构优化,海外市场盈利表现领先国内,Q1出口9.28万台,同环比分别+78.5%/-11.1%,占比33.7%,同环比+10.1/+5.2pct,毛利率环比提升主要系23Q4经销商返点以及年终奖计提导致基数较低。费用率来看,24Q1销管研费用率分别为4.0%/2.3%/4.6%,同比分别-1.0/-1.3/-0.7pct,环比分别-1.9/-0.7/-0.2pct,同比下滑主要系销量提振带动平均摊销下降,销管研费用投入绝对值保持稳定增长,环比下滑主要系23年底年终奖计提拉高基数。公司24Q1单车净利润1.17万元,扣非后单车归母净利润0.74万元,同比均大幅提升,环比分别+112.1%/+162.7%。Q1非经常性损益12.03亿元,其中包括政府补助6.21亿元。公司坚定推进长期主义战略,全球竞争力稳步提升。 展望:公司全球化步伐加速,无图智驾开城提升产品竞争力,快速进步。全球化维度,面向全球市场,公司聚焦“ONE GWM”品牌战略,加速“生态出海”,全球产品矩阵日益丰富,高端化产品、新能源产品销量提升,基于已经取得明显优势的独联体市场,公司魏牌/坦克/欧拉等在中东/东南亚等市场持续突破,24年海外销量依然高增。智能化维度,北京车展蓝山激光雷达版本发布,无图城市NOA量产落地,公司同步开发低成本/中成本/高成本三套智驾解决方案,对标不同价格带车型落地L2/L2+/L3级别高阶智驾功能,产品力持续提升驱动公司均价上行,高端化加速突破,海内外市场同步发力,健康向上。 盈利预测与投资评级:我们维持长城汽车2024~2026年归母净利润预期为89/117/151亿元,对应EPS分别为1.04/1.37/1.76元/股,对应PE估值22/17/13倍。维持长城汽车“买入”评级。 风险提示:需求复苏进度低于预期;乘用车市场价格战超出预期。

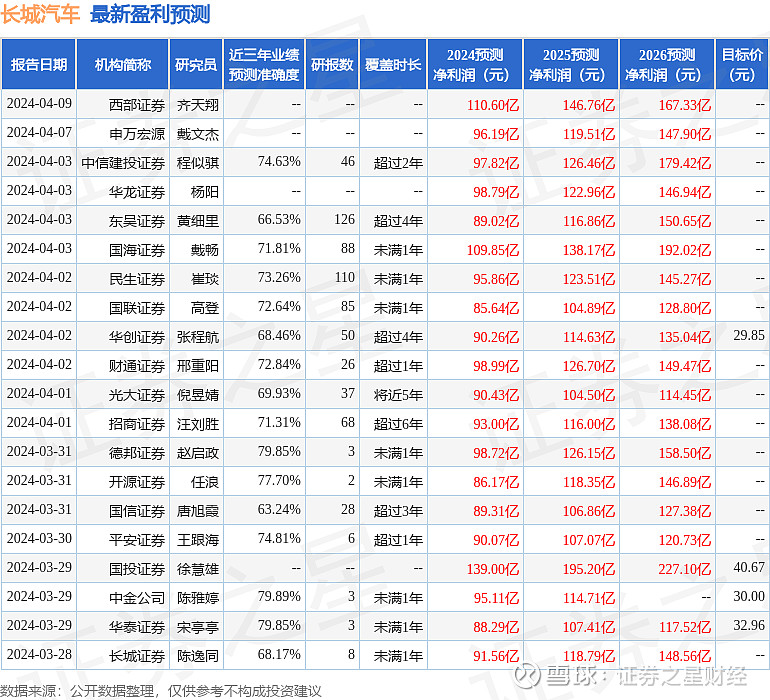

证券之星数据中心根据近三年发布的研报数据计算,中金公司陈雅婷研究员团队对该股研究较为深入,近三年预测准确度均值为79.89%,其预测2024年度归属净利润为盈利95.11亿,根据现价换算的预测PE为22.3。

最新盈利预测明细如下:

该股最近90天内共有25家机构给出评级,买入评级20家,增持评级5家;过去90天内机构目标均价为32.42。

以上内容由证券之星根据公开信息整理,由算法生成(网信算备310104345710301240019号),与本站立场无关,如数据存在问题请联系我们。本文为数据整理,不对您构成任何投资建议,投资有风险,请谨慎决策。