中泰证券股份有限公司祝嘉琦近期对普洛药业进行研究并发布了研究报告《业绩符合预期,增长呈现韧性》,本报告对普洛药业给出买入评级,当前股价为13.48元。

普洛药业(000739) 投资要点 事件:公司发布2024年一季报,一季度实现营业收入31.98亿元,同比增长3.65%,归母净利润2.44亿元,同比增长1.84%,扣非净利润2.39亿元,同比增长2.42%。 符合预期,行业承压下业绩稳健增长。在竞争加剧、价格下行背景下,公司2024Q1收入表现稳健,较去年同期高基数增长3.65%,归母净利润2.44亿元(同比+1.84%,下同),扣非净利润2.39亿元(+2.42%),创历史新高。经营性现金流快速增长,同比上升25.65%,主要系筹资活动现金流净额减少。 分业务:(1)CDMO:整体保持快速增长,竞争实力不断增强。2024Q1收入5.00亿元(-12.57%),主要系2023Q1特殊项目影响,毛利率37.12%,环比上升5.73%。项目数量持续快速增长,Q1报价项目330个(+34.00%),进行中项目814个(+41.00%),其中,研发阶段项目512个(+63.00%),商业化阶段项目302个(+29.00%,包含人药项目218个,兽药项目47个,其他项目37个)。API合作项目总共89个(+39%),其中18个项目已进入商业化生产,13个项目正在验证阶段,58个项目处于研发阶段。公司研发、生产能力持续增强,技术平台不断完善。目前,公司正着重加强PROTAC、ADC等技术建设,高活项目稳定增长,合成生物学及酶催化、流体化学技术平台已广泛应用于多个CDMO项目,多肽技术平台取得实质性进展,已有新的高端制剂车间处于设计阶段,并预计于2024年投入建设新多功能多肽合成车间。 (2)API中间体:兽药价格仍处底部区间,抗生素系列优势显著,核心产品的市场占有率稳中有升,注重DMF申报,增长稳健。2024Q1收入23.56亿元(+5.71%),环比增长7.53%,毛利率16.62%,环比增长0.84%。公司预计在未来3-5年内增加30-50个DMF,将对API业务的稳健增长形成有力支撑。GCLE量产将推动头孢类产品的成本优势进一步增强。 (3)制剂:产品持续扩容,产能建设陆续落地,头孢类产品竞争优势显著,增长稳健。 2024Q1收入3.42亿元(+20.08%),环比增长7.53%,毛利率56.07%,环比增长2.19%。公司持续推进“多品种、多渠道”策略,聚焦于兼具市场前景和差异化的高技术壁垒的品种,积极推动与制剂CDMO、CRO企业的合作,与和泽医药签订《战略合作框架协议》,有望高效推进司美格鲁肽注射液研发进程。 费用率:毛利率、费用率保持稳定,研发投入适当收缩。毛利率:2024年Q1毛利率为24.04%(-3.92%),环比上升1.57%。费用率:一季度销售费用率4.95%(+0.58pp),主要系制剂板块增长,管理费用率3.99%(-0.44pp),财务费用率-0.12%(-0.68pp),三项费用率合计8.82%(-0.54pp)。研发投入:24Q1研发费用为1.53亿元(-24.38%),占收入比例4.78%(-1.77pp),主要系部分资本化研发投入转费用,扣除影响后与去年基本持平,考虑到制剂研发项目持续扩大,预计2024年全年的研发投入继续保持增长。 盈利预测与投资建议:根据2023年业绩及公司未来规划,预计公司2024-2026年收入121.40、129.96、141.07亿元,同比增长5.80%、7.05%、8.55%;归母净利润11.68、13.67、16.10亿元,同比增长10.65%、17.05%、17.81%。考虑公司业绩增长稳健,估值合理偏低,维持“买入”评级。 风险提示事件:产品研发和技术创新风险;国际贸易环境变化风险;环保与安全生产风险;汇率波动风险;公开资料信息滞后或更新不及时风险。

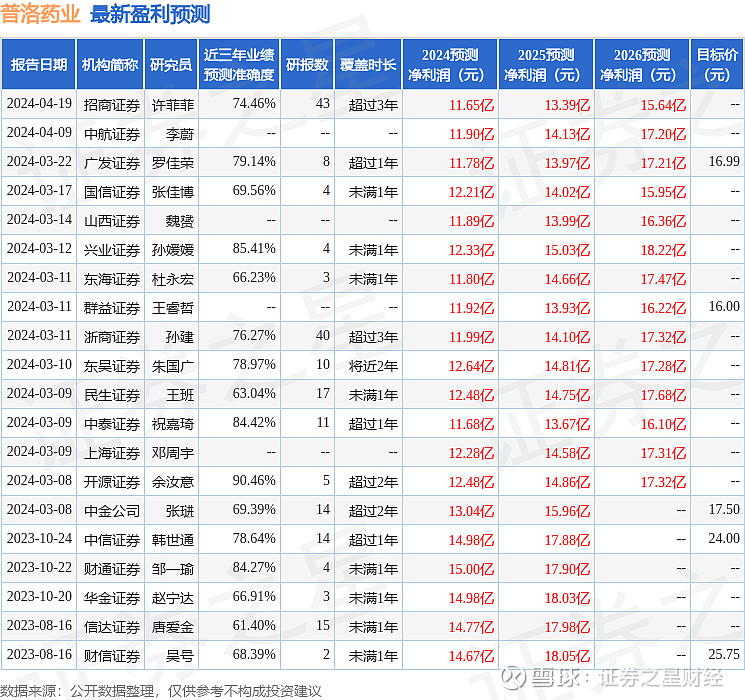

证券之星数据中心根据近三年发布的研报数据计算,开源证券余汝意研究员团队对该股研究较为深入,近三年预测准确度均值高达90.46%,其预测2024年度归属净利润为盈利12.48亿,根据现价换算的预测PE为12.76。

最新盈利预测明细如下:

该股最近90天内共有14家机构给出评级,买入评级13家,增持评级1家;过去90天内机构目标均价为16.83。

以上内容由证券之星根据公开信息整理,由算法生成(网信算备310104345710301240019号),与本站立场无关,如数据存在问题请联系我们。本文为数据整理,不对您构成任何投资建议,投资有风险,请谨慎决策。