据证券之星公开数据整理,近期上海建工(600170)发布2023年年报。根据财报显示,本报告期中上海建工营收净利润同比双双增长。截至本报告期末,公司营业总收入3046.28亿元,同比上升6.5%,归母净利润15.58亿元,同比上升14.91%。按单季度数据看,第四季度营业总收入815.86亿元,同比下降19.43%,第四季度归母净利润2.62亿元,同比下降77.81%。

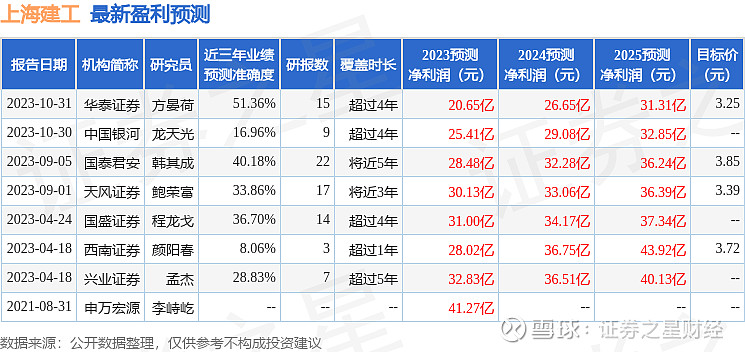

该数据低于大多数分析师的预期,此前分析师普遍预期2023年净利润为盈利29.31亿元左右。

以下是详细的预测信息:

本次财报公布的各项数据指标表现尚佳。其中,毛利率8.87%,同比减1.93%,净利率0.54%,同比减7.32%,销售费用、管理费用、财务费用总计109.64亿元,三费占营收比3.6%,同比减2.48%,每股净资产3.43元,同比增1.96%,每股经营性现金流2.36元,同比增134.72%,每股收益0.12元,同比增20.0%。具体财务指标见下表:

财务报表中对有大幅变动的财务项目的原因说明如下:

应收票据变动幅度为-50.54%,原因:本期商业承兑汇票减少。其他权益工具投资变动幅度为79.69%,原因:公司本期新增对上海国有资本投资母基金有限公司投资等。应付票据变动幅度为-55.94%,原因:期末银行承兑汇票及商业承兑汇票减少等。长期应付款变动幅度为-76.91%,原因:开源-上海建工房产铂金大厦资产支持专项计划债务余额10.14亿元计入应付债券等。预计负债变动幅度为147.39%,原因:未决诉讼增加。递延收益变动幅度为57.35%,原因:子公司收到的商业拆迁款及科研项目经费。库存股变动幅度为-100.0%,原因:公司回购专用证券账户内股库存股依法予以注销。专项储备变动幅度为37.91%,原因:子公司计提的安全生产费用计提结余增加。营业收入变动幅度为6.5%,原因:公司持续拓展核心业务,经营规模稳步增长,其中建筑施工实现主营业务收入2,649.65亿元,增加179.78亿元;建材工业实现主营业务收入167.58亿元,增加32.68亿元;设计咨询实现主营业务收入58.58亿元,增加5.46亿元。营业成本变动幅度为6.7%,原因:核心业务规模持续扩大,营业成本相应增加。管理费用变动幅度为10.82%,原因:业务规模扩大,管理费用中薪酬及福利较上年同期增加3.89亿元,折旧及摊销较上年同期增加1.01亿元等。财务费用变动幅度为-12.11%,原因:加快房产项目、资产周转,公司有息负债下降,本期利息支出较上年同期减少3.09亿元等。研发费用变动幅度为6.19%,原因:公司加强研发创新,用于研发的材料、改造费等增加。经营活动产生的现金流量净额变动幅度为134.23%,原因:公司加强项目结算,本期收取的工程款、预收房产销售款较上年增加。投资活动产生的现金流量净额变动幅度为-139.07%,原因:收回投资收到的现金下降,拟持有到期的定期存款本金、向联营公司提供借款、支付土地搬迁相关费用支出增加。筹资活动产生的现金流量净额变动幅度为-110.45%,原因:融资规模下降,支付融资、偿还关联方借款、债权转让及保理相关款项增加。其他收益变动幅度为305.72%,原因:本期收到的政府补助主要为与经营活动相关的财政补贴,计入其他收益。投资收益变动幅度为-81.9%,原因:本期处置长期股权投资产生的投资收益较上年同期减少8.94亿元等。公允价值变动收益变动幅度为70.8%,原因:交易性金融资产公允价值波动导致的损失较上年减少4.53亿元;其他非流动金融资产公允价值波动导致的损失较上年减少1.68亿元。资产减值损失变动幅度为33.84%,原因:本期存货跌价损失较上年减少1.38亿元;合同资产减值损失较上年减少1.37亿元。资产处置收益变动幅度为-38.07%,原因:本期固定资产处置利得减少0.13亿元。营业外收入变动幅度为-90.09%,原因:本期收到的政府补助主要为与经营活动相关的财政补贴,计入其他收益。同比,本期计入营业外收入的政府补助减少。营业外支出变动幅度为74.68%,原因:子公司房产延迟交付。所得税费用变动幅度为119.3%,原因:子公司清算所得税费用增加。证券之星价投圈财报分析工具显示:

资产质量方面,公司现金资产非常健康。存货高于利润,小心存货计提冲击利润。存货的会计处理方法是会对公司当期利润造成极大冲击的会计项目,在公司的年报中通常会有存货按照不同种类的确定方法,需要在年报中搜索存货查看具体数据。公司当期信用减值损失不小,且历史上出现过大额信用减值损失,需重点关注信用资产质量。重点关注公司信用资产质量恶化趋势。

负债状况方面,公司应付规模较大,在产业链上的地位较强,有能力压款。同时注意公司报告期内应付账款的构成。

营收分析方面,公司最新一期年度报表的现金流为正,经营性现金流比利润高太多,通常是好事,建议确认原因,同时公司经营性现金流净额相比市值非常充沛。

经营开支方面,公司经营中用在财务上的成本不少。公司研发费用相较利润规模较大,可能比较依赖研发,重点关注公司产品和服务研发周期。公司经营中用在研发上的成本不少。

从公司近一年的财务报表来看,在盈利能力方面,主营业务在产业链地位较低,勉强维持周转经营,营销是有不小投入,行业有一定竞争压力。

进一步分析公司近十年以来的历史财务报表,长期来看盈利能力较弱。业务体量近5年来有过中速增长,近年来开始慢速增长。利润近5年来有过萎缩迹象。其最新盈利预测显示,利润增速会有所增长。

财报体检工具显示:

建议关注公司现金流状况(近3年经营性现金流均值/流动负债仅为14.44%)建议关注公司债务状况(有息资产负债率已达21.64%)建议关注公司应收账款状况(应收账款/利润已达4162.65%)分析师工具显示:证券研究员普遍预期2024年业绩在17.48亿元,每股收益均值在0.2元。

重仓上海建工的前十大基金见下表:

持有上海建工最多的基金为广发中证基建工程ETF,目前规模为35.22亿元,最新净值1.0399(4月23日),较上一交易日下跌2.11%,近一年下跌21.94%。该基金现任基金经理为霍华明。

最近有知名机构关注了公司以下问题:

问:关于公司主业情况

答:上海建工是中国建筑行业的龙头企业,承担了中国现代化建设的重任,公司秉持“全国化发展、全产业链协同联动、打造建筑全生命周期服务商”的战略思想,为客户提供从投资、建设、勘察、设计到建造、运维、更新等为一体的建筑全生命周期服务能力。

近年来,公司围绕“5+6”的业务战略,特别是核心业务板块进行了相应布局。5大传统业务中,建筑施工、设计咨询、建材工业是公司历来的支柱性业务,带动了房产开发、城市建设投资的多元化发展。6大新兴业务是公司基于国家政策、城市建设需求变化、行业技术迭代等情况大力开拓的新兴细分市场。城市更新、生态环境、水利水务、新基建等新兴业务新签合同增速高于传统业务。整体来看,六大新兴业务紧密围绕五大传统业务,依托成熟产业的既有优势,已逐步成为高质量可持续发展的重要增长极。公司以新发展理念为指导,持续提升管理能级,通过职业经理人业绩考核、内部精细化管理等方式,深化国企改革,走高质量发展之路,推进全面风险管理体系建设,提升企业价值创造能力,响应国企市值考核要求。以上内容由证券之星根据公开信息整理,由算法生成(网信算备310104345710301240019号),与本站立场无关,如数据存在问题请联系我们。本文为数据整理,不对您构成任何投资建议,投资有风险,请谨慎决策。