中原证券股份有限公司李泽森近期对神火股份进行研究并发布了研究报告《公司点评报告:煤铝价格下跌拖累盈利,业绩有望企稳回升》,本报告对神火股份给出增持评级,当前股价为23.72元。

神火股份(000933) 事件:公司发布2023年年报,2023年公司实现营业收入376.25亿元,同比增长-11.89%;实现归母净利润59.05亿元,同比增长-22.07%;实现扣非归母净利润58.20亿元,同比增长-25.16%。 投资要点: 公司控股股东河南神火集团有限公司为河南省重点支持发展的煤炭和铝加工企业集团,具备对外兼并重组,快速发展壮大的平台。公司主营业务为铝产品、煤炭的生产、加工和销售及发供电。公司2023年铝产品产量位列全国前十位;目前,公司铝业务营运主体分布为:新疆炭素主要生产阳极炭块,新疆煤电、云南神火主要生产电解铝,神隆宝鼎主要生产高精度电子电极铝箔,上海铝箔主要生产食品铝箔、医药铝箔;截至2023年年底,公司电解铝产能170万吨/年(新疆煤电80万吨/年,云南神火90万吨/年)、装机容量2000MW、阳极炭块产能56万吨/年(云南神火另有40万吨产能在建)、铝箔8万吨/年(神火新材二期6万吨产能将于2023年8月全部投产,云南新材另有11万吨产能在建)、铝箔坯料15万吨/年。公司煤炭业务的主要产品为煤炭和型焦,具有低硫、低磷、中低灰分、高发热量等特点,产品种类分为精煤、块煤、洗混煤及型焦等,主要应用于冶金、化工、电力等行业;2023年公司煤炭产量位列河南省第四位,是我国无烟煤主要生产企业之一;截至2023年12月31日,公司控制的煤炭保有储量为13.16亿吨,可采储量为5.93亿吨。 受到煤炭、电解铝产品价格大幅下降及公司子公司云南神火限产等因素影响,公司2023年业绩受到一定扰动。受到美联储持续大幅加息、国际局势复杂多变、宏观经济下行等因素影响,煤炭、电解铝价格大幅波动,公司主营产品煤炭、电解铝、铝箔价格分别同比下降284.42元/吨、945.32元/吨、4806.53元/吨。2023年公司主营业务电解铝/煤炭/铝箔营收金额分别为252.94/80.12/21.85亿元,占比分别为67.23%/21.29%/5.81%,营收金额分别同比增长-10.49%/-18.92%/-16.71%。2023年,公司主营产品电解铝/煤炭的毛利率分别为23.87%/42.43%,较去年同期分别增长 2.83%/-10.39%。2023年,公司融资成本、融资规模大幅降低,同时公司加大研发投入,研发费用同比增加;2023年,公司销售费用/管理费用/财务费用/研发费用分别同比增长 0.79%/8.67%/-91.81%/133.45%。此外,公司子公司云南神火减产9.27万吨也对公司业绩造成一定扰动。 煤炭+电解铝板块双核心驱动,助力公司业绩增长。随着国内经济 第1页/共5页 复苏,基建、地产等铝产品应用的传统行业有所反弹,光伏、新能源汽车、特高压等新兴产业领域用铝量快速增长,铝需求有望持续回暖。供给端方面,一方面国内建成产能已接近产能“天花板”,且当前产能利用率位于历史高位,后续建成及运行产能增长空间有限;另一方面海外项目受制于能源问题、日益严格的ESG要求和基础设施匹配不足等问题,现有项目停产易、复产难,新建项目进展缓慢,供给端扩展空间较为有限。需求稳定增长叠加供给释放缓慢,预计2024年国内电解铝供需市场大概率维持“紧平衡”,铝价有望继续处于高位。随着国内经济刺激政策逐步发力,财政端特别国债、货币端利率下行,以基建为引领的经济抓手有望带动煤炭下游需求持续恢复增长。公司主要煤种为无烟煤和贫瘦煤,均为优质的冶金用煤,主要用于高炉喷吹及炼焦配煤,需求情况和钢铁冶金行业相关度较高,根据冶金工业规划研究院预计,中国钢材需求量降速将趋缓,同时在钢材出口需求的带动下,钢铁冶金用煤炭需求有望持稳。综合考虑供给端、需求端情况,预计2024年煤炭供需总体将相对平衡,煤炭市场价格大概率以稳为主。公司煤炭+电解铝板块双核心驱动,业绩有望企稳回升。在市场环境不发生大的波动的情况下,2024年公司计划生产铝产品150万吨,原煤690万吨,炭素产品53.5万吨,铝箔9.75万吨,冷轧产品16.5万吨,型焦5万吨,供(售)电119.7亿度;实现产销平衡。 维持公司“增持”投资评级。根据宏观环境变化等因素,我们调整公司2024/2025年营业收入432.06/461.28亿元至392.31/411.21亿元,调整2024/2025年归母净利润70.40/77.28亿元至62.42/68.29亿元,预计公司2024/2025/2026年全面摊薄后的EPS分别为2.77元/3.04元/3.26元,按照4月16日23.60元的收盘价计算,对应的PE分别为8.51X/7.77X/7.25X。随着未来公司重点项目的持续推进,公司营收和盈利有望持续修复,结合行业发展前景及公司行业地位,维持公司“增持”投资评级。 风险提示:(1)美联储加息超预期;(2)国际宏观经济下行;(3)国际局势复杂多变;(4)行业政策发生变化;(5)铝和煤炭价格大幅波动;(6)下游需求不及预期;(7)公司产能供给不及预期。

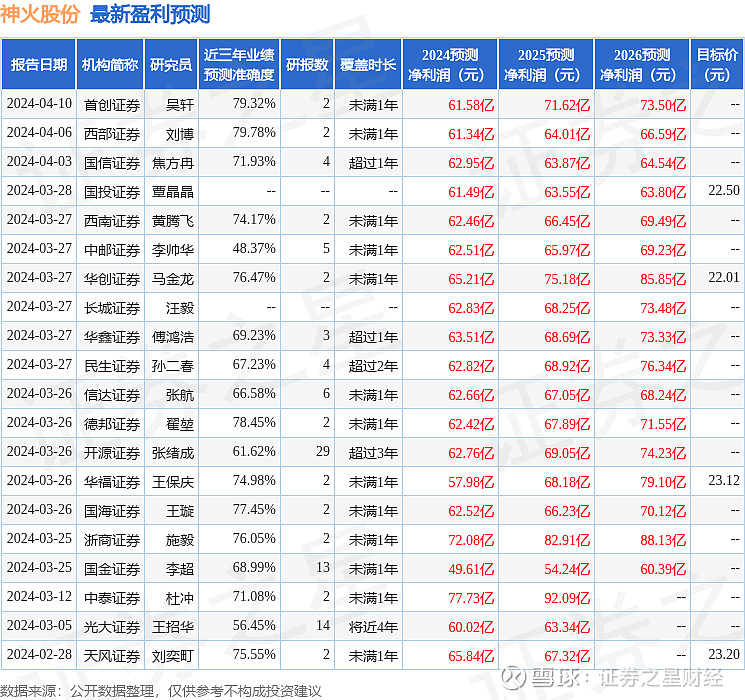

证券之星数据中心根据近三年发布的研报数据计算,西部证券刘博研究员团队对该股研究较为深入,近三年预测准确度均值为79.78%,其预测2024年度归属净利润为盈利61.34亿,根据现价换算的预测PE为9.03。

最新盈利预测明细如下:

该股最近90天内共有21家机构给出评级,买入评级18家,增持评级3家;过去90天内机构目标均价为22.71。

以上内容由证券之星根据公开信息整理,由算法生成(网信算备310104345710301240019号),与本站立场无关,如数据存在问题请联系我们。本文为数据整理,不对您构成任何投资建议,投资有风险,请谨慎决策。