东方财富证券股份有限公司近期对兆驰股份进行研究并发布了研究报告《2023年报点评:23年营收净利双增,芯片+封装+电视产业链协同共振》,本报告对兆驰股份给出增持评级,当前股价为4.99元。

兆驰股份(002429) 【投资要点】 2024年4月13日,兆驰股份公告2023年年报和2024年一季度业绩预告。2023年公司实现营业收入171.67亿元,同比增长14.23%;实现归母净利润15.88亿元,同比增加38.61%。单四季度来看,公司实现营收44.80亿元,同比增长9.91%,环比下降9.53%;实现归母净利润3.17亿元,同比增长19.40%,环比下降41.11%。公司在2024年第一季度预计实现归母净利润4.00-4.30亿元,同比增长4.44%-12.27%,预计实现扣非归母净利润3.93-4.23亿元,同比增长17.46%-26.43%。 分产品来看,(1)全年电视出货量同比大幅增长,因此多媒体视听产品及运营服务取得收入126.93亿元,同比增长12.58%,毛利率为16.34%,同比增长0.63pct;(2)LED业务实现收入45.04亿元,同比增长约19.13%,毛利率为25.81%,同比提高4.95pcts。 电视代工经营稳健,大尺寸和Mini LED驱动单价提高。2023年公司电视海外拓张成果显著,根据洛图科技数据,全年出货量为1050万台,在电视ODM工厂中排名第三,同比增长24.7%。24Q1公司电视出货量为212万台,同比下降15.5%,Q1出货量受海外订单确认节奏和节日休假等因素影响。后续季度受赛事拉动和北美渠道拓展,我们看好电视出货量增长。公司结合Mini LED供应链优势,向国内外客户供货Mini LED电视,以及国内电视零售市场电视平均尺寸提升,都有助于提升电视单价和公司利润。 Mini LED芯片降本显著,COB封装意图弯道超车。公司LED芯片实现满产满销,氮化镓芯片产能105万片(4寸片),砷化镓芯片产能5万片(4寸片),同时通过Mini RGB芯片微缩技术推动芯片降本,过去四年以年均33%的降幅实现了80%总降幅。COB技术日渐成熟,在P1.2以下间距市场,COB封装价格向SMD靠拢,渗透率超过50%。公司目前COB月产能已达16000平方米(以P1.25点间距产品测算),在COB显示市场中占有绝对的市场份额。在未来COB与SMD和MiP封装技术路径的竞争中,随着COB方案市场渗透率提升,公司对其他LED封装企业的份额提出挑战。 【投资建议】 23年公司营收利润双双实现增长。一方面,电视ODM在海外渠道拓展取得成果,24年受体育赛事和电视技术进步和大尺寸趋势拉动,有量价齐升机会;另一方面,Mini RGB降本推动实现商业化,COB封装市场渗透率提高帮助公司提升市场份额。因此,我们对公司进行盈利预测,预计2024/2025/2026年的营业收入为207.89/226.57/246.91亿元,归母净利润分别为20.86/24.12/27.85亿元,EPS分别为0.46/0.53/0.62元,对应PE分别为11/10/8倍,首次覆盖,给予“增持”评级。 【风险提示】 TV下游需求不及预期的风险; Mini LED及相关技术被替代的风险; 市场竞争加剧的风险; 汇率风险。

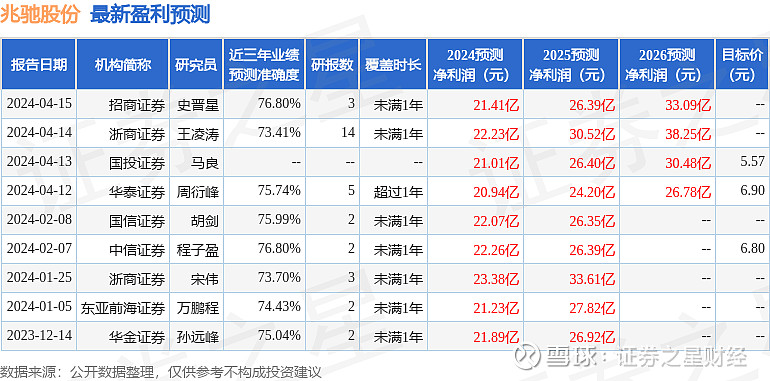

证券之星数据中心根据近三年发布的研报数据计算,招商证券史晋星研究员团队对该股研究较为深入,近三年预测准确度均值为76.8%,其预测2024年度归属净利润为盈利21.41亿,根据现价换算的预测PE为10.62。

最新盈利预测明细如下:

该股最近90天内共有5家机构给出评级,买入评级5家;过去90天内机构目标均价为6.24。

以上内容由证券之星根据公开信息整理,由算法生成(网信算备310104345710301240019号),与本站立场无关,如数据存在问题请联系我们。本文为数据整理,不对您构成任何投资建议,投资有风险,请谨慎决策。