证券之星消息,2024年4月15日哈尔斯(002615)发布公告称富国基金、华泰资管、太平洋资管、农银汇理基金、鹏扬基金、华夏基金、泰康资管、方正富邦基金、汇安基金、合远私募基金、博道基金、交银施罗德基金、国泰基金、汇丰晋信基金、平安养老基金、太平资产、西部利得基金、摩根基金、国海富兰克林基金、华泰柏瑞基金、永赢基金、财通基金于2024年4月15日调研我司。

具体内容如下:

问:公司海外业务的占比是多少?

答:境外业务营收占公司总体营收的八成左右。

问:公司前两大客户发展预期情况如何?

答:第一大客户订单自 2023 年下半年恢复以来,一直维持较稳定的增长;第二大客户环比订单量呈增长态势,后续迭代款已进行打样。

问:公司获得了主要客户的最佳供应商奖项可以给公司带来什么?

答:最佳供应商奖项是客户对公司订单运营、研发赋能、环保社责等方面的一个整体肯定。目前供应商评分是订单分配非常重要的影响因素。

问:国外保温杯市场为何增长的这么快?

答:由于保温杯单价占国外人均可支配收入的比重较小,且其使用场景细分化程度高,同时得力于国外保温杯品牌通过丰富产品色彩、发力 DTC渠道以及加强在 Tik Tok等社交媒体影响力等举措,进一步促使保温杯“时尚快消品”化。

问:国内保温杯市场公司未来的发展规划?

答:公司国内自主品牌主要聚焦中高端保温杯市场的发展,主要受益于消费者品牌意识觉醒以及杯壶产品在“好材质”“好颜值”方面的要求提高,高端杯壶产品逐步受到消费者的青睐。根据行业数据显示,预计未来五年复合增长率达 21.5%,高于整体杯壶市场的增长速度。

问:2024年公司国内外市场业绩的推动力有哪些?

答:国际市场OEM业务部分业绩推动力,主要来自于原有客户供应比例和产品结构调整、新客户订单的增加、以及新地区新客户的订单拓展等方面;自有品牌业务部分业绩推动力,主要来自于线上业务及线下联名业务的持续发力。国内市场自有品牌业务的业绩推动力,主要来自于其持续的产品、品牌战略落地以及目标市场渠道的拓展。

问:公司泰国工厂的建设情况?

答:泰国工厂一期已建成投产,二期已奠基建造。

问:公司拟非公开发行项目的工厂在哪里?

答:在永康经济开发区,距离现在工厂地址(永康市经济开发区哈尔斯路一号)10分钟左右车程。

问:如何展望汇率及原材料价格对公司 2024 年的毛利率的影响?

答:根据结算原则,汇率及原材料价格波动均在结算中予以考虑,预计汇率及原材料价格的正常波动不会对公司毛利率产生巨大影响。

问:公司是否有布局跨境电商业务,收入规模如何展望?

答:公司有布局亚马逊线上业务,2023 年有较大的增速,预计 2024年依旧呈维持增长态势。

问:OEM客户现在下单周期是什么样的?

答:近几年外贸订单呈现周期缩短、频次提升等变动趋势,公司也就这一趋势的变化不断调整优化内部供应链的快反机制。

问:OEM业务与自由品牌业务公司会更加侧重于哪一个?

答:OEM业务依旧占公司营收比例较大,公司将继续坚持既定战略框架,保持 OEM业务快速增长的同时,有效推进自主品牌业务有序增长,以实现公司战略性可持续增长和行稳致远。

问:公司从地区上看业务如何进行分布?

答:公司业务的主要地区为美洲、欧洲、亚洲地区。OEM业务主要在美洲地区发展,品牌业务以欧洲、亚洲为主要市场。

问:公司订单趋势如何?

答:公司订单趋势良好。

问:公司线上渠道主要有哪些?

答:公司线上渠道主要依托天猫、京东、抖音、亚马逊等平台与用户交易,实现销售并提供服务。

哈尔斯(002615)主营业务:从事多种不同材质的杯壶产品的研发设计、生产与销售。

哈尔斯2023年年报显示,公司主营收入24.07亿元,同比下降0.86%;归母净利润2.5亿元,同比上升21.31%;扣非净利润2.16亿元,同比上升8.55%;其中2023年第四季度,公司单季度主营收入7.01亿元,同比上升32.36%;单季度归母净利润9680.34万元,同比上升276.19%;单季度扣非净利润5706.11万元,同比上升137.83%;负债率47.57%,投资收益-2983.76万元,财务费用34.47万元,毛利率31.2%。

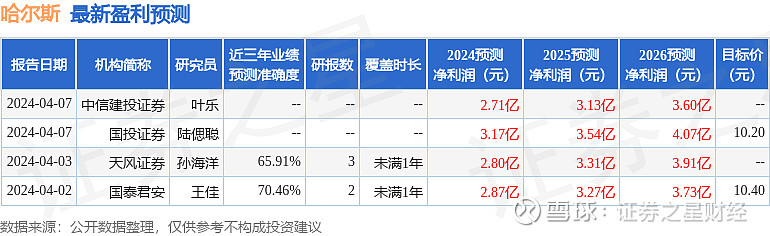

该股最近90天内共有4家机构给出评级,买入评级3家,增持评级1家;过去90天内机构目标均价为10.2。

以下是详细的盈利预测信息:

以上内容由证券之星根据公开信息整理,由算法生成(网信算备310104345710301240019号),与本站立场无关,如数据存在问题请联系我们。本文为数据整理,不对您构成任何投资建议,投资有风险,请谨慎决策。