东海证券股份有限公司姚星辰近期对盐津铺子进行研究并发布了研究报告《公司简评报告:多品类加速扩张,全渠道持续精耕》,本报告对盐津铺子给出买入评级,当前股价为75.67元。

盐津铺子(002847) 投资要点 事件:3月26日,公司发布2023年年度报告与2024年Q1业绩预告,公司2023年全年营业总收入为41.15亿元(同比+42.22%),归母净利润为5.06亿元(同比+67.76%),扣非净利润4.76亿元(同比+72.84%)。其中,2023年第四季度公司营业收入为11.11亿元(同比+20.22%),归母净利润为1.10亿元(同比+32.64%),扣非净利润1.00亿元(同比+21.23%)。预计2024年Q1实现归母净利润1.50-1.70亿元,同比增长34.48%-52.41%。 公司2023年业绩高增,核心品类表现亮眼,电商渠道维持高增。公司持续强化与零食量贩店合作,并持续推动线下经销商发展。公司注重线上线下全渠道发展,电商渠道同比高增,公司整体渠道势能不断提升。公司核心品类辣卤魔芋和鹌鹑蛋产品表现亮眼。在蛋类零食高速增长的背景下,公司于2024年推出蛋皇鹌鹑蛋品牌,公司通过供应链布局,能够有效控制成本提升产品质量。同时,公司薯片、休闲烘焙和蒟蒻果冻等新品类增速提升,有望快速放量。 辣卤魔芋、蒟蒻布丁和蛋类零食表现突出,新鹌鹑蛋基地持续发力。2023年全年辣卤零食、休闲烘焙、深海零食、薯类零食、蛋类、果干坚果、蒟蒻布丁营收分别为14.82、6.27、6.19、3.60、3.19、2.67、2.17亿元,同比增长56.71%、12.75%、10.65%、29.98%、594.52%、37.19%、125.67%。其中,辣卤细分品类增速较快,休闲魔芋制品、肉禽制品、休闲豆制品、其他分别同比+84.95%、+39.99%、+36.14%、+64.73%,魔芋加速放量,核心品类表现相对亮眼。蒟蒻布丁和蛋类零食持续表现突出,增速为所有品类前列,说明公司“实验工厂”模式成效显著,具备快速反应和打造爆款功力,同时新鹌鹑蛋基地持续发力,公司多品类布局有望进一步深化、新品有望持续放量。 电商渠道占比持续提升,新媒体线上渠道发展迅速。2023年全年直营商超、经销渠道、电商渠道分别实现营业收入3.34、29.52、8.28亿元,同比-10.03%、+40.35%、+98.04%,占比8.13%、71.74%、20.13%。自公司战略升级以来,渠道进一步下沉,直营商超占比持续下降。经销渠道受益于零食专营店爆发、区域扩张和渠道下沉维持高增长。电商渠道方面,公司在抖音平台与主播种草引流,持续打造新爆款,增幅显著。 公司降本增效,渠道改革效果显著,盈利能力持续提升。公司2023年全年毛利率为33.54%(同比-1.18pct),净利率为12.47%(同比+2.04pct),其中2023年Q4毛利率为31.06%(同比-0.18pct),净利率为9.89%(同比+0.86pct)。公司费用精细管控,成效显著,毛利率略降的主要原因为电商以及零食量贩渠道占比提升,渠道结构调整。公司2023年全年销售、管理、研发、财务费用率分别为12.53%(同比-3.27pct)、4.44%(同比-0.08pct)、1.94%(同比-0.63pct)、0.40%(同比+0.09pct)。随着渠道改革,公司加强零食量贩店合作,销售费用率同比下降。 投资建议:公司2023年业绩表现亮眼,其中鹌鹑蛋和辣卤魔芋类核心产品提速显著,略超预期,随着公司多品类加速扩张以及各渠道持续深耕,公司业绩有望释放,我们上调公司盈利预测。预计2024/2025/2026年公司归母净利润分别为7.06/9.20/11.25亿元,同比增速为39.53%/30.29%/22.30%,对应EPS为3.60/4.69/5.74元,对应P/E为21.02/16.13/13.19倍,维持“买入”评级。 风险提示:原材料大幅上涨的风险;食品安全的风险;品牌推广不力的风险。

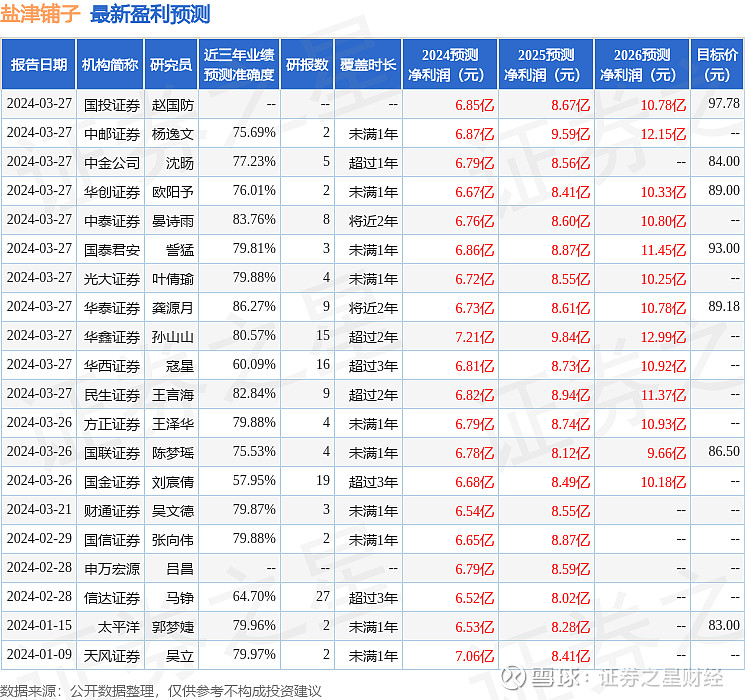

证券之星数据中心根据近三年发布的研报数据计算,华泰证券龚源月研究员团队对该股研究较为深入,近三年预测准确度均值高达86.27%,其预测2024年度归属净利润为盈利6.73亿,根据现价换算的预测PE为22.06。

最新盈利预测明细如下:

该股最近90天内共有28家机构给出评级,买入评级24家,增持评级4家;过去90天内机构目标均价为88.78。

以上内容由证券之星根据公开信息整理,由算法生成,与本站立场无关。证券之星力求但不保证该信息(包括但不限于文字、视频、音频、数据及图表)全部或者部分内容的的准确性、完整性、有效性、及时性等,如存在问题请联系我们。本文为数据整理,不对您构成任何投资建议,投资有风险,请谨慎决策。