天风证券股份有限公司鲍荣富,王涛,王雯,朱晔近期对科达制造进行研究并发布了研究报告《年报点评报告:关注海外建材销售业务的成长空间》,本报告对科达制造给出买入评级,当前股价为10.52元。

科达制造(600499) 碳酸锂价格波动导致业绩承压,出海有望成为核心看点 公司发布23年报,23年实现营业收入96.96亿元,同比-13.10%,实现归母净利润20.92亿元,同比-50.79%。受碳酸锂价格波动影响,公司参股蓝科锂业贡献的归母净利润为12.94亿元,同比-62.5%,导致业绩明显承压。23年公司海外业务展现经营韧性,营收占比约60%,往后来看,我们认为“出海”或为公司业务的核心看点。一方面,我们判断高毛利率、高成长的海外建材销售业务或逐步成为公司业绩增长和估值催化的核心变量;另一方面,传统建材机械主业出海也有望带动盈利能力逐步改善。 产能释放有望支撑海外建材销售业务收入增长 分业务看,23年公司建材机械、海外建材销售、锂电材料分别实现营收44.8、36.6、7.4亿元,同比分别-20.2%、+11.6%、-38.9%,受全球经济放缓及国内房地产市场下行影响,建材机械业务有所承压,而产能释放支撑海外建材销售业务收入保持较好增长。截至23年末,公司与战略合作伙伴已在非洲布局6个生产基地,已建成17条建筑陶瓷产线及1条洁具产线,2023年建筑陶瓷产量超1.5亿平米,销量1.42亿平米,同比分别+22%、+18%,加纳洁具项目自23年5月投产后累计产量已突破47万件。目前公司海外建材业务已规划5年内实现百亿营收的目标,现有全部在建项目达产后,预计公司将形成年产超2亿平米建筑陶瓷、260万件洁具及40万吨建筑玻璃的产能。 盈利能力有所承压,现金流及资产负债结构仍有改善空间 23年公司毛利率为29.2%,同比-0.2%,其中建材机械、海外建材销售、锂电材料毛利率分别为28.4%、35.7%、9.2%,同比分别+2.38、-7.63、-7.3pct,一方面国际贸易恢复及本土其他产能释放,导致部分区域结构性竞争加剧,致使海外建材业务毛利率有所下滑;另一方面外币加息导致非洲当地货币汇率大幅波动、及公司中长期外币贷款增加,引发较大汇兑损失。23年销售、管理、研发、财务费用率同比分别-0.03、+1.63、+0.09、+2.15pct,综合影响下净利率为26.9%,同比-19.73%。23年公司CFO净额为7.31亿元,同比-2.67亿元,资产负债率42.01%,同比+5.04%。 看好海外建材销售业务的成长性,维持“买入”评级 考虑到公司23年受汇率波动、蓝科锂业投资收益减少等因素影响导致盈利能力承压,但海外建材销售业务仍保持了较好的增长,有望持续受益于非洲建材市场需求扩容。我们下调公司24-25年归母净利润的预测至19.6、20.8亿元并新增26年预测24.3亿元(24-25年前值为21.4/24.1亿元),同比分别-6.3%、+6.4%、+16.6%,维持“买入”评级。 风险提示:海外竞争加剧,汇兑风险,碳酸锂价格大幅波动,地缘政治风险,产能扩张进度不及预期。

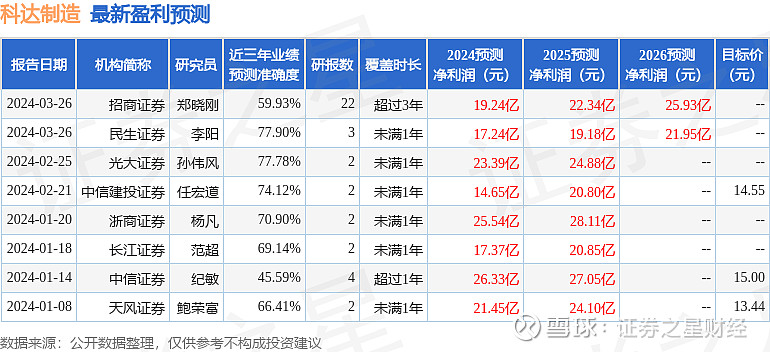

证券之星数据中心根据近三年发布的研报数据计算,民生证券李阳研究员团队对该股研究较为深入,近三年预测准确度均值为77.9%,其预测2024年度归属净利润为盈利17.24亿,根据现价换算的预测PE为11.9。

最新盈利预测明细如下:

该股最近90天内共有8家机构给出评级,买入评级6家,增持评级2家;过去90天内机构目标均价为14.55。

以上内容由证券之星根据公开信息整理,由算法生成,与本站立场无关。证券之星力求但不保证该信息(包括但不限于文字、视频、音频、数据及图表)全部或者部分内容的的准确性、完整性、有效性、及时性等,如存在问题请联系我们。本文为数据整理,不对您构成任何投资建议,投资有风险,请谨慎决策。