2019年10月29日,星期二。

今天50ETF报收于3.016元,下跌0.40%,日内振幅0.50%;全天维持窄幅的震荡;总成交量为226.4万手,总成交额6.84亿元。

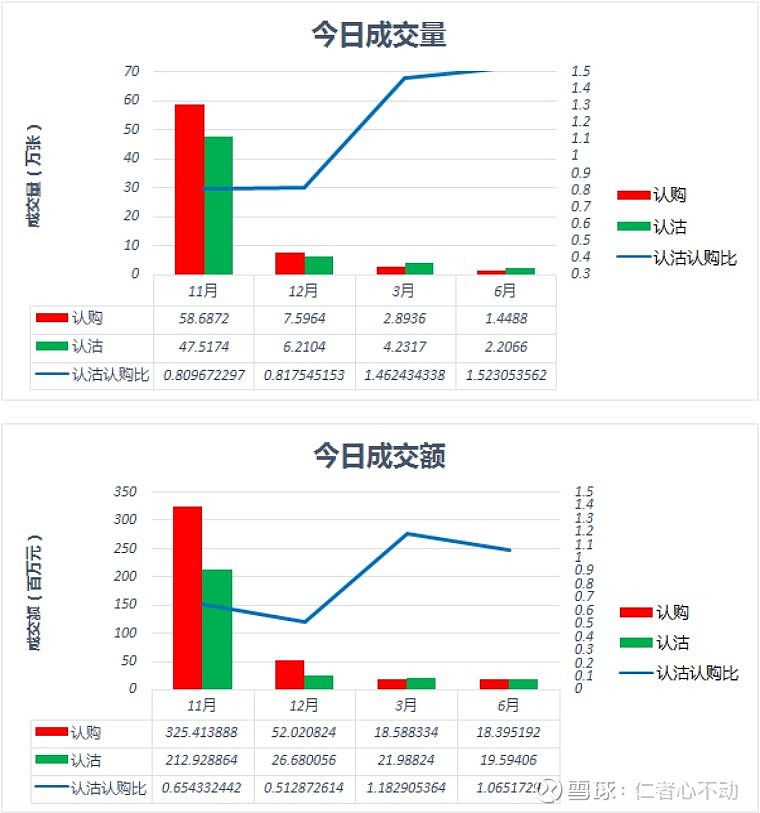

今天上证50ETF期权合约总成交量130.8万张,较上一交易日减少了39.05%;权利金总成交额6.96亿元,较上一交易日减少了40.87%,成交量和成交额相比较于上一交易日都有大幅度的减少。

今天总成交量的认沽认购比为0.85,上一交易日的认沽认购比0.76。今日成交额的认沽认购比为0.68,上一交易日的认沽认购比为0.59。成交量和成交额的认沽认购比都略有上升,但变动幅度不大,无特定市场意义。

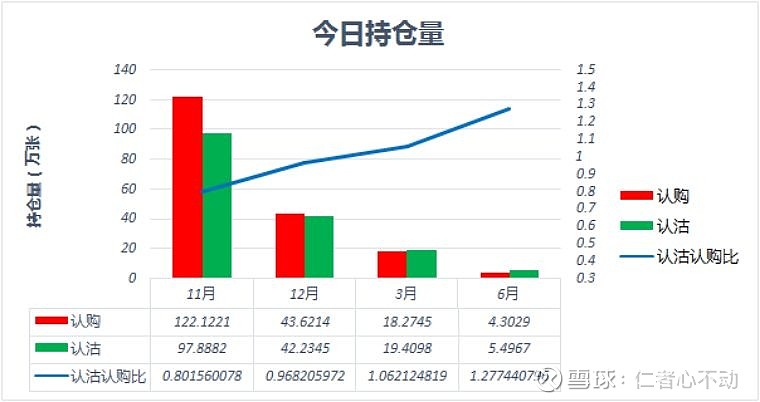

今天的总持仓量为353.4万张,比上一交易日增加了3.36%。

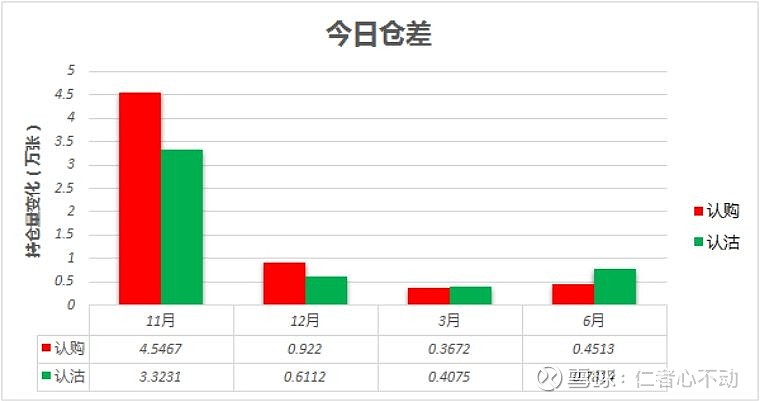

从仓差数据来看,11月份的认购、认沽合约大量增仓,12月份的认沽、认购合约也有一定的增仓。

作为主力合约的11月份合约存续期还比较长,在一段时间都会维持持仓量逐步增加的状态,这是期权合约的正常规律,没有什么特别的市场意义。

结合今天的仓差和净买卖量数据,我们会发现11月份的认购合约以卖出开仓为主,认沽合约以买入开仓为主。12月份的认购合约以卖出开仓为主,但量并不大;12月份的认沽合约买入开仓与卖出开仓大体持平。今天的下跌让一些交易者情绪转向了短期偏空。

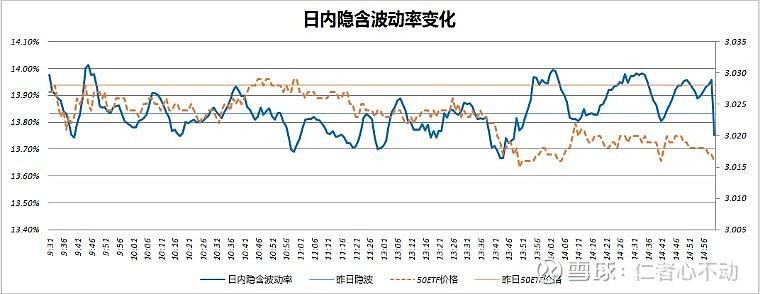

今天50ETF的走势是平开之后逐渐震荡走低,最终以小跌收盘。日内的隐含波动率高开之后维持横盘小幅震荡,收盘时隐含波动率指数基本持平。

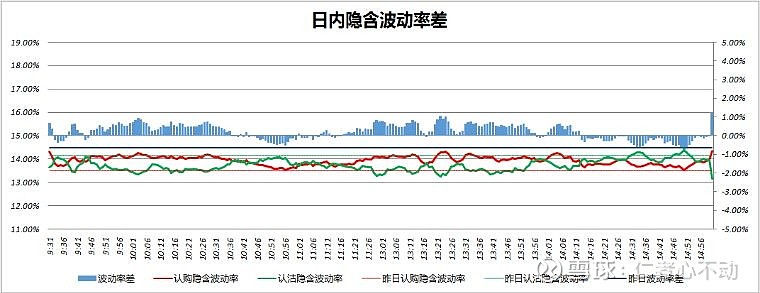

将认沽合约和认购合约的隐含波动率拆分成两个指数后,我们会发现,今天认购合约的隐含波动率是高开之后维持着小幅震荡,认沽合约的隐含波动率则是低开之后维持着小幅震荡。两者的波动幅度都非常小,且涨跌基本能够相互抵消,因而今天的波动率指数全天都是维持着小幅震荡。

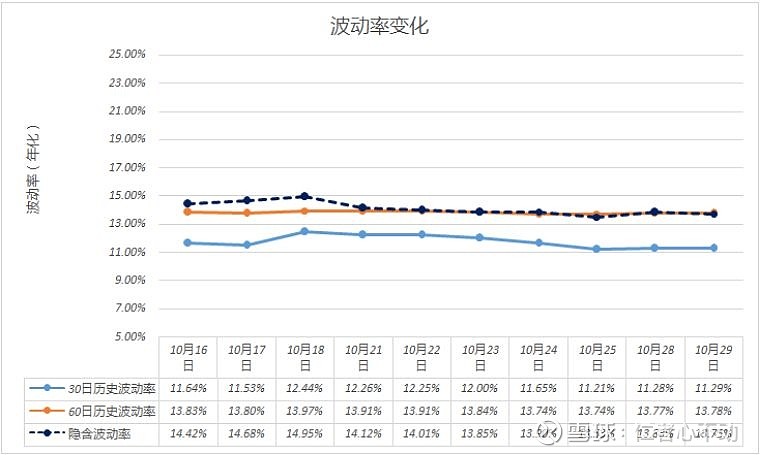

看日间的波动率变化,今天的波动率指数相对于前一交易日基本没变,依然是处于走平的状态。波动率指数继续维持在低位。

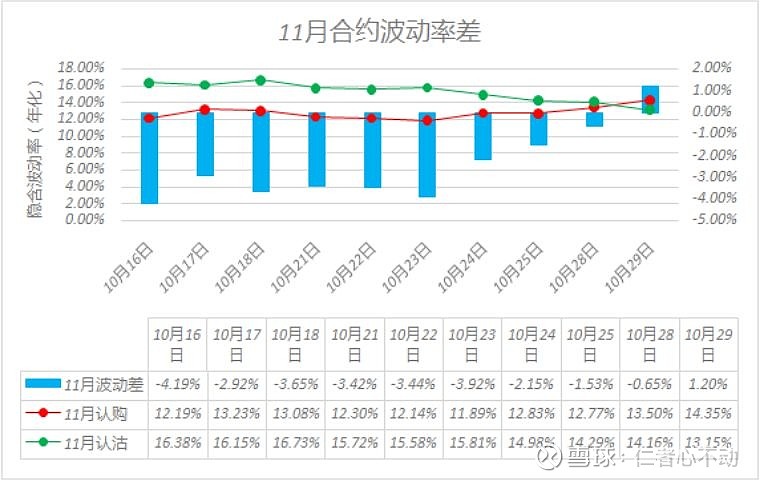

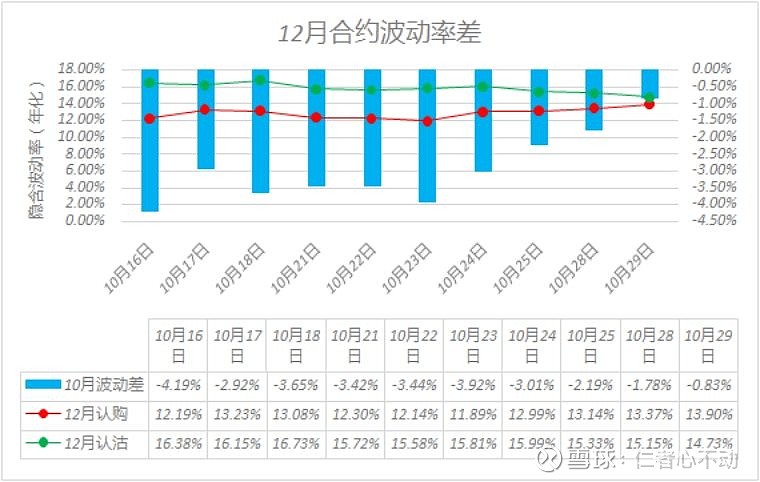

看日间的认购、认沽波动率差,会发现11月份合约波动差从负值变成了正值,12月份合约的波动差也有所减小。其主要原因是今天认购合约的隐含波动率上升,而认沽合约的隐含波动率却下降了。

在标的下跌的情况下却是认购合约的隐含波动率上涨,认沽合约的隐含波动率下跌,这是因为衍生品价格变化相对滞后所致。也就是说,下跌并没有改变看平的市场整体态势。

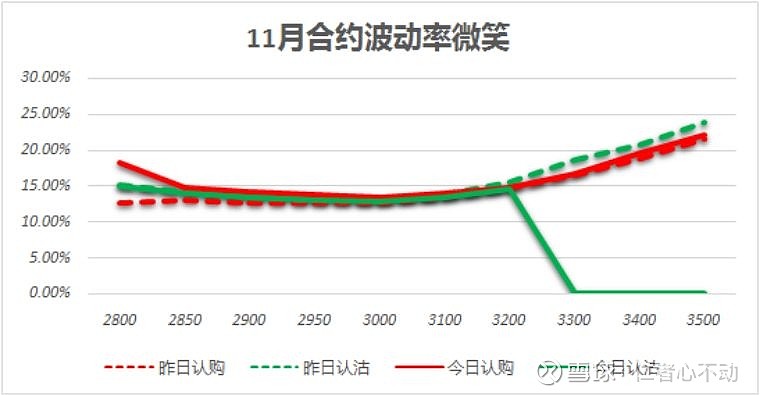

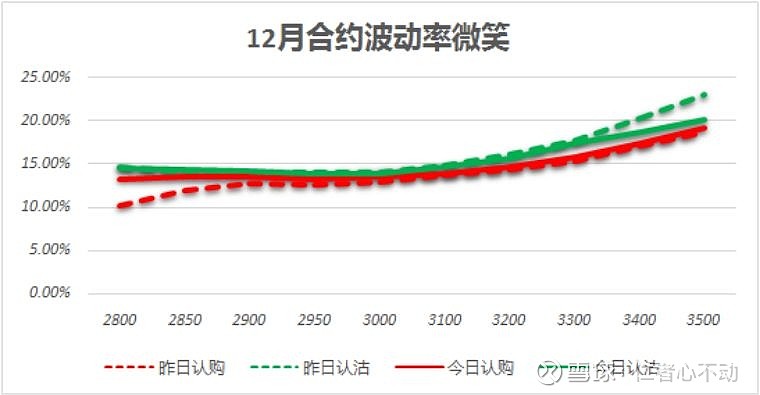

11月份合约实值认沽合约的隐含波动率下跌,实值认购合约的隐含波动率上涨,其中深度实值认沽合约出现了比较严重的低估状况。12月份合约的波动率微笑形态变化也同样体现为实值认购合约的隐含波动率上涨,实值认沽合约的隐含波动率下降,只是幅度相比较于11月份的要小些。

今天变化比较明显的合约都是流动性不好的实值合约,所以并不具备太强的代表性。因为波动率长时间的维持在低位,波动率微笑曲线处于比较平缓的状态。

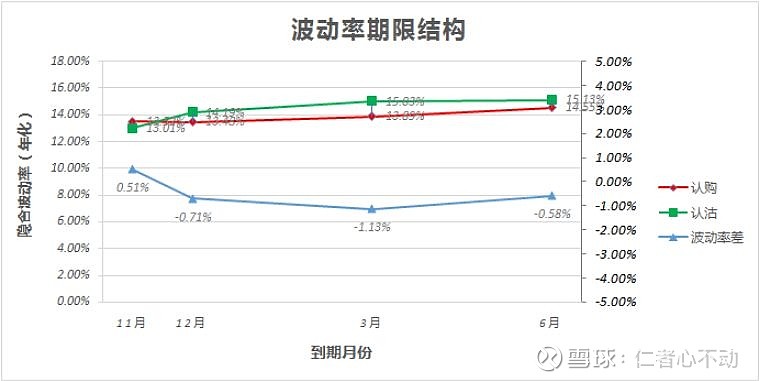

看今天的波动率期限结构形态,会发现各个月份的波动差都继续缩小,其中11月合约的波动差已经变为正值了。

当前仍不存在跨期套利的机会了,但近期的波动率期限结构变化比较频繁,依然值得重点关注。

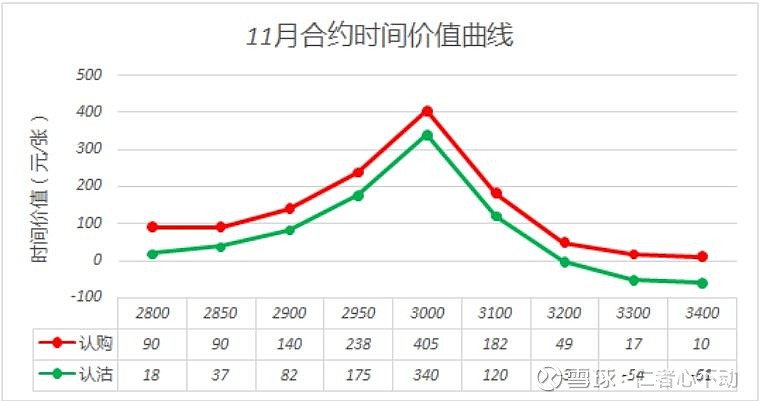

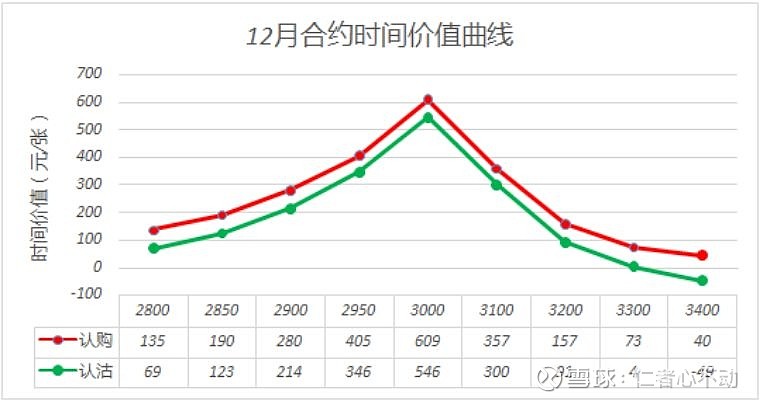

11月份合约和12月份合约现在都变成了认购合约的时间价值要高于相同存续期和行权价的认沽合约,而且相比较于前一天还略有扩大。

现在做正向套利的利润空间仍然偏小,不过值得密切关注可能会出现的平价套利机会了。

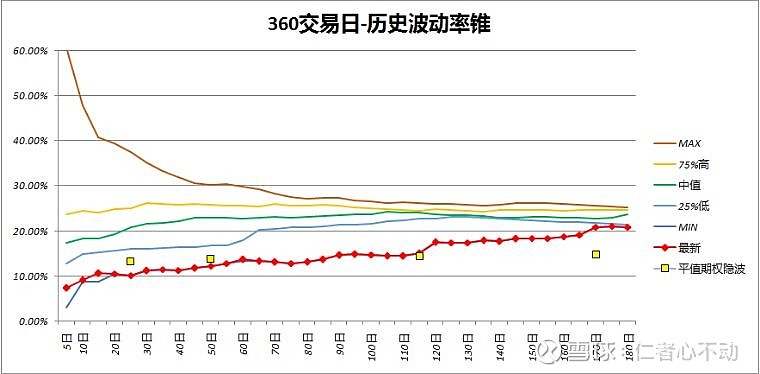

从50ETF的历史波动率锥来看,各个月份的合约都处于波动率的低位。其中新加挂的6月份合约已经低于历史波动率最小值了。

这是个非常值得关注的情况,一旦波动率开始上涨,处于低位的远期合约可能会爆发出比较大的力量。

事实就是事实,不能先入为主,也不能主观臆测。机会并不是我分析出来的,而是市场给出来的。

我能理解大家等待时的焦急心情,但没机会就是没机会。在市场没给出合适的交易机会之前,要继续耐心等待。

想参与更多期权方面的交流,可以扫下方二维码加添加作者微信。加的时候请注明“期权交流”。