银华富裕主题

2021年四季报解读

历史点评

一句话点评NO.567|银华基金焦巍-银华富饶精选,值不值得买?

申购赎回

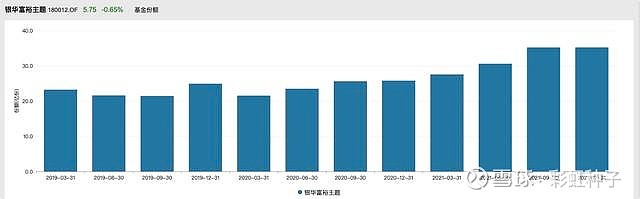

本季度申购了4.20亿份,赎回了4.19亿份,申赎基本相当,整体份额为355.2亿份。

焦巍先生目前的管理了4只基金,合计管理规模为287亿元,和上一季度相比,下降了27亿元。

重仓持股

前十大重仓股占比为74.56%,小幅提升,继续维持非常高的持股集中度。前十大重仓股替换了一只股票,加入了康熙娜,剔除了通策医疗。整体变化依旧不大。

季报点评

焦巍先生的季报每次都很有意思,之前有过“投资只在南宋版图”、“拿破仑从厄尔巴岛逃出后七天内一家报纸的题目变换 — ‘第一天,科西嘉怪物在儒安港登陆;第二天,吃人魔鬼向格拉斯前进;第三天,篡位者进入格勒诺布尔;第四天,波拿巴占领里昂;第五天,拿破仑接近枫丹白露宫;第六天,皇帝抵达巴黎’”等等,总之值得一读~全文比较长,我特地做了一个思维导图,帮助大家更好的理解焦巍先生再说什么,一起来看看吧!

过去的2021年是基金管理人投资理念和逻辑都受到了重大挑战的一年。在七月份之后风云突变的政策环境和市场风格下,基金净值的回撤是历史少见的,目前仍处于高位跌落后的休克和修复期。本着强烈的求生欲,我们对市场的变化逻辑和投资问题进行了反思,并做出了坚持和调整并行的举动。现将我们的主要思路和动作,以及未来的准备汇报如下:

确实,这两波回撤非常大。但这种回撤本质上是可预期的,焦巍先生重仓两大行业——消费和医药,行业集中度很高,个股集中度也非常高,叠加2021年以前这两大行业的长期上涨,剧烈波动不算难以理解。

首先,回顾过去的一年,我们必须面对现实,那就是很多商业模式的盈利确定性甚至存在性面临着阶段性的存疑。在率先走出疫情后的经济下降期后,可以看到,政策的着眼点更多地指向了解决中等收入发展陷阱、双碳、共同富裕等长期经济结构问题。而在这一调整过程中,海外上市的互联网、教育公司,国内的医疗服务公司都不可避免的受到宏观背景的制约。同时,在有限的资源支持下,凯恩斯式的扶持政策也产生了挤出效应,一批传统的消费和医药公司面临着支出不足和市场偏好的双重影响。

作为A股的投资者,必须接受这一现实并对部分受到政策冲击的商业模式进行过滤和调整。我们倾向于认为偏向公众服务的部分行业,包括医疗服务在内,其定价机制确实将面临这一挑战的长期存在。短期而言,在渡过了疫情带来的红利期后,医保开支的预算和集采成为创新药的估值下杀点,也是我们组合的重点拖累。这是医药投资必须面临的现实,但我们认为这种影响更多存在于阶段性和情绪性,并不是创新药长期价值的否定。

这一段,聊了现实状况,为什么会跌。但同时,也认为“这种影响更多存在于阶段性和情绪性,并不是创新药长期价值的否定。 ”他在组合中继续持有了CXO的药明康德和泰格医药。并且在股票下跌的过程中,加仓了。目前分列第六和第七大持仓。

第二个需要面临的短期现实,是疫情反复对消费者收入和行为带来的预期变化。在第一次疫情过后的2020年,我们看到了消费的报复性反弹和市场对经济的乐观预期。但过去的一年中,由于疫情反复带来的收入实际和预期变化,以及生产资料供给端高企对下游利润的压制,消费确实阶段性受制于上述两个因素的变化。另一方面,由于基尼系数在疫情后的扩大,很多非必须消费品公司在2021年受到了各种主观质疑。但长期看来,决定消费倾向的是居民收入和人口结构的变化。

同样是分析了短期的不利影响因素,但同时认为“决定消费倾向的是居民收入和人口结构的变化。 ”持仓中的消费股还是继续持有的:

第一大重仓股是山西汾酒,小幅加仓。第二大重仓股是贵州茅台,小幅减仓,但排序提升了两位。第三大重仓股是重庆啤酒,小幅加仓,排序提升了四位。第四大重仓股片仔癀,小幅减仓,但排序提升提升一位。第五大重仓股是酒鬼酒,小幅加仓,排序提升一位。

前五大都属于非必需消费,合计占比43.11%,集中度非常高。平均持仓8个多点。

第三个需要面对的中期现实,则是市场风格。在经历了消费和医药行业的两年上涨和五年占优后,不可否认估值阶段性的偏离了中枢。在这一背景下,边际变化和对政策的判断成为主导市场风格的重要因子。消费行业传统上离政策比较远,医药估值体系则受到细分行业政策的重大影响。这两个行业在市场有重大新的方向和边际变化时往往表现欠佳,而需要长期内生增长来证明自己的格局和业绩。这一情况不排除在2022年还将演绎。

这一段有点打预防针的意思,毕竟过去涨的多了,最近政策不力,短期来看,2022年不排除继续会高波动,甚至再跌一跌。

在2021年下半年的变盘中,对组合回撤影响最大的并非消费的布局,而是在上半年加仓的生物医药行业。抛开政策因素,疫情后估值高企带来的回调是不可否认的因素。我们对此的反思是在一定的估值高度,大部分公司需要以组合管理和动态平衡的方式,控制回撤。同时,需要增加组合在第三方向的延伸性。在叠加了能力圈和进入壁垒的因子后,我们阶段性选择了军工和半导体方向做小仓位的布局。

这一段算是焦巍先生的一次迭代了,他之前还是不屑于做动态平衡的,这两波大回撤,对他还是有影响的。目前的方式是,要做动态回撤,同时布局一些看得懂的其他行业,目前的方向是军工和半导体。

如同以往,我们认为应对比预测更加重要。面对2022年,基金管理人需要左手面对现实,右手相信常识。在面对现实的部分,如上所述,疫情后医药红利的阶段结束,居民收入不确定对消费升级的困扰,和宏观背景下对某些商业模式的制约,仍然是新年里需要应对的问题。对于存在长期疑问的行业和商业模式公司,我们将观察和调整组合比重。同时,我们认可中国高端制造业存在着比较优势和进步的空间,在政策的导向和世界形势带来的机会下,部分有壁垒的公司存在长期投资机会。

嗯,这段说的是没错的。“应对比预测更加重要”,“左手面对现实,右手相信常识”。

另一方面,在2022年,回到常识也许更加重要。在过去的日子中,每当管理人对市场风格和组合的偏离产生疑问,也是通过这一方式渡过艰难时段的基础手段。

例如,当重仓的标的公司被诸如消费税和居民收入等非公司基本面问题困扰时,我们就回到常识,即经济和收入是不是总会好转?人类的天性是不是追求感官层面的美好生活?消费是不是构成国民经济的三大要素之一?白酒是不是贡献了政府的主要税源品种?这些简单的常识问题帮助我们渡过消费投资的艰难日子。

回到医药投资,我们也认为需要现实和常识并重。阶段的现实确实是疫情红利结束,医保和集采对创新药的价格压制严重,政策对中药的扶持造成其他医药细分领域的失水,仿佛回到了医保改革之前。但拉长回到常识,中国需不需要在生物医药的进步和领先地位?医药投资的长期前景似乎并不绝望。

这一段,就是回到常识部分了,用长期的视角来看,确实是有道理的。但用时间换空间的过程也是很痛苦的。

作为管理人,需要认识到这一点,并且把这种可能性告诉投资者,这一点焦巍先生一直做的还不错。每次的定期报告都写的非常详细。

作为投资者,同样需要知道这一点,焦巍先生的投资框架是什么,他是做景气度参与短期博弈的,还是价值投资看长期投资价值的。两者的优劣是怎样的?这些是投资前必须了解的。

回到常识的第三方面,市场终将回到均衡。在前期被拉高的消费和医药估值总会在某种因素的作用下均值回归,被外力因素放大的供需缺口总会平衡,估值差过大的行业裂痕总会被修复,因此被管理人忽视的某些行业也总会以市场表现的方式回到视野。我们认为2022年市场会最终回到均衡,但对管理人的考验则更甚。继续坚持不被破坏的行业格局投资,同时扩展自己的能力圈,是我们2022年的主要准备。

确实,仅仅两个赛道还是会在阶段性比较被动,期待焦巍先生能够继续扩大他的能力圈,为投资者创造更稳定一些的长期投资价值。

总结

我们再上一次定期报告分析中说:“他的组合最近波动巨大,这是因为他重仓了医药和食品饮料,这是必然会发生的情况。不是在今日,就是在他日。但我们同样非常看好他,一方面是他的组合符合他的逻辑,另一方面,他还在不断的思考,同时还非常愿意分享。”

目前依旧是这样的观点,继续维持二级投资池,继续维持值得少买级。需要注意的是,近期的波动估计还是会比较大,做好合理的预期,长期持有。