作者 | 罗盘君

最近出台的储能新政,将三元锂电池、钠硫电池剔除中大型电化学储能电站,这给其他新型储能电池提供了市场空间,尤其是钒电。这便是次轮“钒”情绪的起点。当然,仅有情绪还不够,关键是产业走到了关键节点——钒液流电池产业化的条件日渐成熟,商业化加速降本。攀钢钒钛恰是国内最大的产钒企业之一,如此成为了这波行情的典型受益股。情绪到位、产业到位,如果企业基本面也OK,这家公司便值得多多关注了。

上面这段文字是罗盘君7月6日文章《攀钢钒钛:这波涨停不同“钒”响!》的摘录,“钒”情绪的催动下攀钢钒钛在文章发出当天便涨停。在今天大盘这种形势下,攀钢钒钛继续保持了大幅增长。有朋友后台提问河钢股份今日的涨停如何看待。我们简单聊几句。

河钢股份也是“钒”情绪推动下的核心受益股之一。对于这波情绪能持续多久,还要看政策等利好对产业及企业业绩能带来多大的增长空间。核心逻辑在上一段红色字体的部分,不再重复。需要强调的是,大盘赚钱效应减弱时,更要看产业、看企业、看基本面,盲目跟风“炒”股,只能是永远的韭菜。我们今天就盘盘河钢股份的2021年报,看看他的财务基本面。

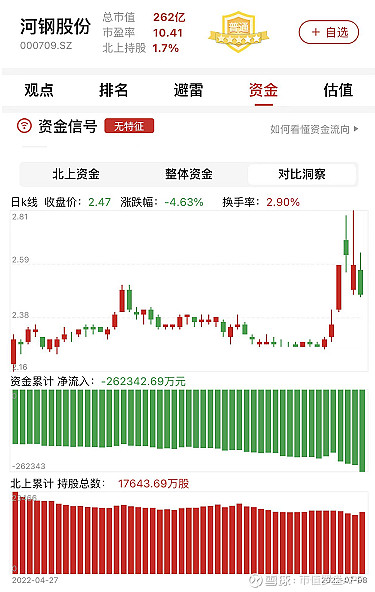

图表:河钢股份资金信号图,数据截至:2022年7月8日,来源:市值罗盘APP

接下来我们对河钢股份2021年报进行关键财务特征分析。

1、利润结构健康

利润的数值很重要,利润的结构同样重要。通过对利润的结构进行分析,可以对公司利润的稳定性与可持续性有初步的判断,并找到对利润影响较大的活动进行重点分析。

利润结构重点观察两个问题,支撑公司营业利润的活动主要是什么,经营活动、投资活动、政府补助还是其他;公司是否存在大额的损失,大额的损失发生在什么方面。

河钢股份2021年营业利润32.69亿元,经营活动产生的核心利润占主导地位。发生减值,减值水平对营业利润影响较小。此外,2021年发生营业外收入4.28亿元,较去年有所增加。发生营业外支出0.29亿元,较去年有所增加。

2、成长性较高,增长质量较高

成长性代表着企业的发展前景,是投资中需要关注的重要内容,通过投资具有高成长性的企业,获得高额的投资回报。

成长性主要关注两部分内容:成长性水平,即业绩增速的数值表现;成长性质量,通过对增长的动力进行分析,对其未来成长的稳定性与可持续性进行评价。

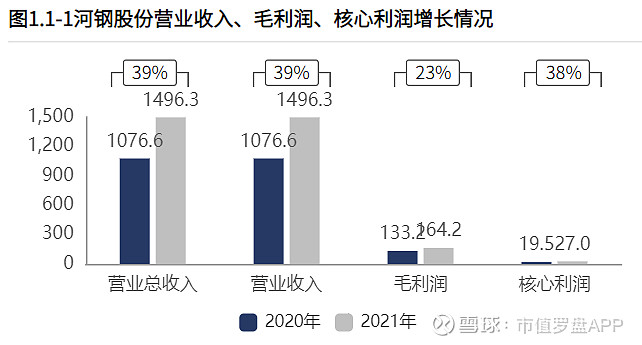

河钢股份经营业务表现出较高的成长性,且增长质量较高。产品结构上表现出对"钢材"的依赖。

2021年营业总收入1496.26亿元,其中营业收入1496.26亿元,较2020年增加419.69亿元,销售收入快速增长;2021年毛利润164.23亿元,较2020年增加31.04亿元,毛利润快速增长;2021年核心利润26.97亿元,较2020年增加7.43亿元,核心利润快速增长。

完全依靠销售规模的扩大,产品盈利实现了增长,与此同时费用增长可控,增长质量较高。

3、毛利率下滑,经营活动盈利能力基本稳定

盈利能力反映公司获得利润的能力,盈利能力越高,单位收入转化为利润的效率越高,其水平的高低与公司的产品竞争力和管理效率等有关。

盈利能力的分析首先关注盈利能力的水平和变动情况,针对盈利能力发生较大变动的公司,则需进一步分析盈利能力变动的原因,找到导致盈利能力变动的主要项目,进行重点分析。

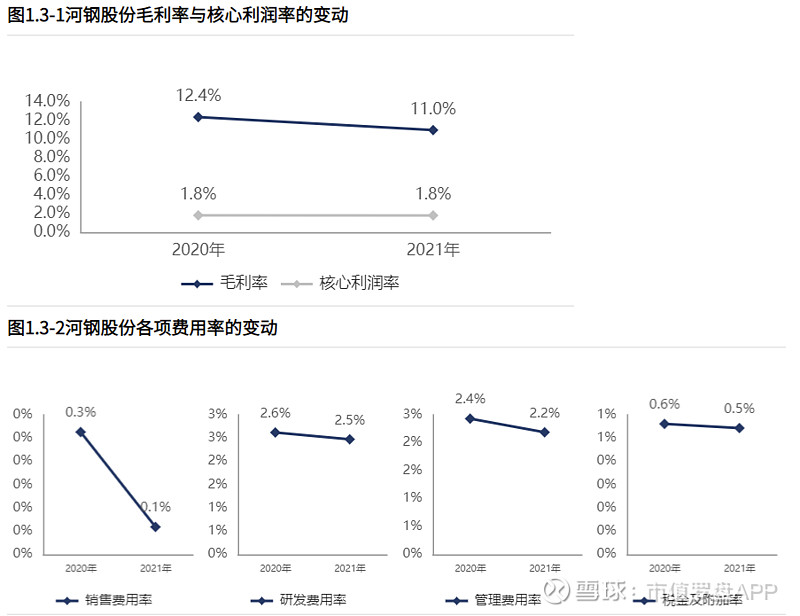

河钢股份2021年毛利率10.98%,毛利率水平较低,与2020年相比,毛利率下滑1.40个百分点,降幅11.28%;核心利润率1.80%,核心利润率水平较低,与2020年相比,核心利润率下滑0.01个百分点,降幅0.68%,经营活动盈利能力基本稳定。

4、股东回报水平提高

在众多的财务指标中,巴菲特最推崇的便是ROE,反映单位股东投入的回报情况,作为一个全能型财务指标,反映公司盈利能力、营运能力和偿债能力的综合表现。

针对ROE的分析重点关注两个问题,一是ROE的水平及变动情况,二是ROE的变动原因,后续可重点关注出现问题的某项能力。

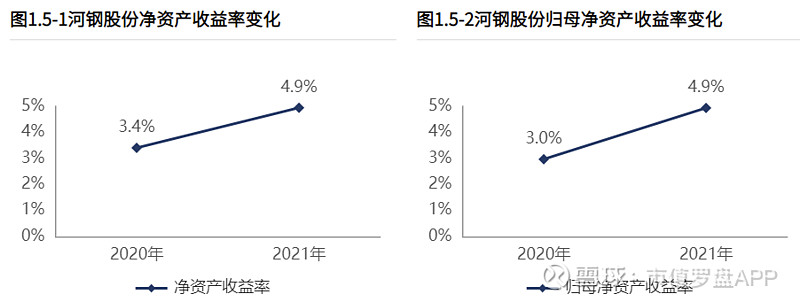

2021年河钢股份净资产收益率4.94%,相较于2020年股东回报水平提高;归母净资产收益率4.94%,相较于2020年对母公司股东回报水平提高。

2021年总资产报酬率1.24%,资产质量较低,相较于2020年资产质量基本稳定;总资产周转率0.62,相较于2020年资产周转效率提高。资产质量稳定,资产周转率提高。

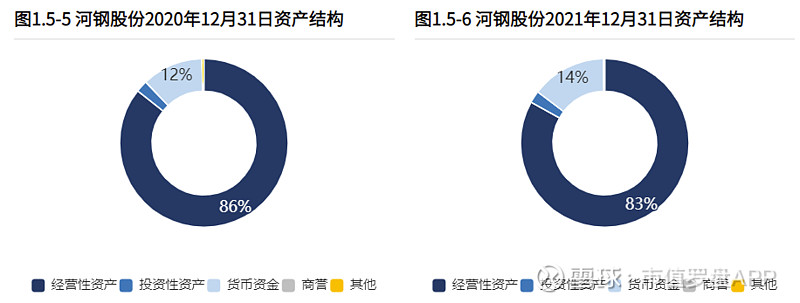

5、资产配置聚焦业务

资产负债表的左边表示钱的去向。通过对资产结构进行分析,了解公司的钱都用到了什么地方;通过对各项资产质量进行分析,了解公司各项资产产生价值的能力。

2021年12月31日资产总额2434.19亿元,从合并报表的资产结构来看,资产配置聚焦业务,具有较强的战略发展意义。与2020年12月31日相比,公司资产增加21.90亿元,资产规模基本稳定。其中,货币资金规模较快增长。

2021年经营资产报酬率1.32%。较2020年,经营资产报酬率基本稳定。2021年经营资产周转率0.73次,较2020年有所恶化。

集团账上货币资金350.16亿元,货币资金占比较高,但仍不足以为短期的有息负债提供保障。部分货币资金的使用有一定限制,需要关注货币资金的实际质量。

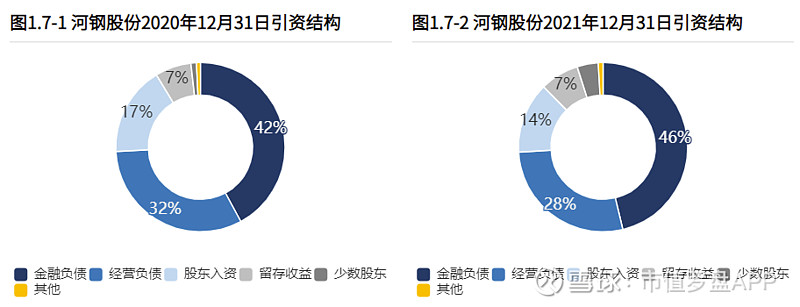

6、资本引入依赖负债

资产负债表的右边表示钱的来源,通过对资本结构进行分析,了解是谁以什么样的形式为公司提供资源,并据此推测公司未来扩张的潜在动力。

从合并报表的负债及所有者权益结构来看,集团的资本引入均衡利用金融负债、经营负债。

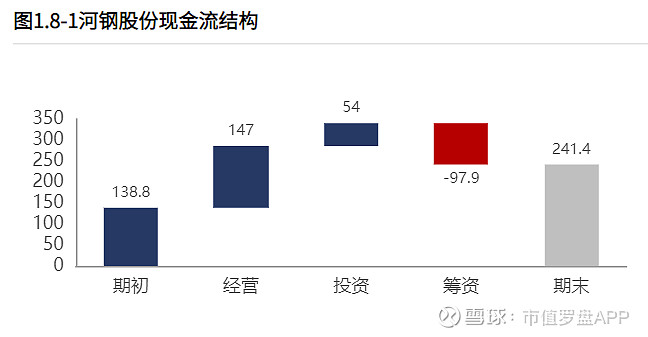

7、资金链改善,但仍需注意高负债带来的偿债压力

公司可以亏损,却不可资金链断裂,现金流的健康情况日益受到投资者的关注。

针对现金流量表现的分析重点集中在:现金流结构、经营活动造血能力、投资活动规模与去向、筹资活动来源与未来扩张潜力。

河钢股份2021年经营活动现金净流入147.02亿元,投资活动净流入54.00亿元,筹资活动净流出97.91亿元,本年度共实现102.56亿元的现金净流入。

2021年经营活动现金净流入147.02亿元,2020年现金净流入76.85亿元,经营活动现金净流入增加。

2021年核心利润26.97亿元,核心利润变现率167.03%,2020年核心利润变现率108.59%,变现能力增强,其中对下游客户及供应商的议价能力均基本稳定。

经营活动产生的造血能力足以补偿折旧摊销以及支持利息费用现金股利的支付,且有一定富余可以支持扩大再生产等投资活动。

2021年经营活动和投资活动无现金缺口,合计现金净流入201.02亿元。与2020年相比,开始出现净流入。

2021年投资活动流出102.44亿元,其中98.00亿元用于产能等建设,2.94亿元用于理财等其他股权投资。投资流出的现金几乎全部用于产能等建设。

2021年筹资活动现金流入1160.87亿元,其中股权流入49.91亿元,债权流入1039.73亿元,输血方式依靠债权流入。

2021年12月31日金融负债率44.69%,金融负债水平极高。2021年贷款年化成本5.21%,较2020年增加0.57个百分点,贷款成本基本稳定。与公司资产造血能力相比,利息水平较高。

图:河钢股份估值曲线,来源:市值罗盘APP

以近三年市盈率为评价指标看,河钢股份估值曲线处在合理区间。未来走势如何,除了对基本面的分析与资金面的观察外,还受市场情绪等多种因素左右。