【A:003876;C:007404】沪深300“真”强基,指投A股核心资产!

截至2021.7.9,华宝沪深300增强基金近一年净值增长高达16.63%,成立以来净值增长高达115.63%!

净利同比最高涨幅超11倍、最大龙头企业净利润或接近30亿元,多家公司半年盈利已超过去年全年……截至目前,A股钛白粉板块半年报预告全线报喜。

近期钛白粉价格有所回调,钛白粉生产企业的三季报业绩会否依然亮眼?“目前公司订单充足。”近期,多家钛白粉公司在投资者互动平台表示。

“今年三季度,钛白粉生产企业的业绩同样值得期待。”一位业内人士告诉记者,“虽然每年7月至9月钛白粉行业淡旺季交叉,但是去年7月份钛白粉国内均价每吨只有1.3万元,为两年内最低点,而目前每吨价格高达2万元,因此今年三季度钛白粉企业净利同比仍会有大幅增长。”

上半年业绩全线预喜

“在原料成本推动和供求偏紧的市场格局下,从去年6月30日以来,钛白粉价格调涨了11次,价格同比涨幅超过60%。”卓创资讯钛白粉分析师田晓雨告诉记者。

受益于主营产品的量价齐升,A股钛白粉板块半年度业绩全线报喜。

金浦钛业成为净利同比增幅冠军。公司预计上半年归属于上市公司股东的净利润为8660.29万元至9091.15万元,同比大增1105%至1155%。龙佰集团、中核钛白、安纳达、攀钢钒钛、天原股份、惠云钛业等公司半年净利都已超过去年全年。

在二级市场,截至7月9日收盘,东方财富钛白粉指数报收于1257.77点,年内涨幅超36%,已经跑赢大盘。

此外,天原股份、安纳达、中核钛白等钛白粉生产企业,跨界或延长产业链,积极布局锂电池原料上游,在资本市场获得更多青睐。截至9日收盘,中核钛白股价年内涨幅达170%、安纳达接近翻番、天原股份涨幅超90%。

三季度业绩为何仍然可期?

业内人士认为,去年同期钛白粉价格处于低点加上9月份将迎来行业传统旺季,今年三季度,相关上市公司业绩依然值得期待。

来源:卓创资讯

复盘钛白粉行情,去年三季度开始,行业处于景气度上升通道,但是其价格依然为近两年的低点。去年7月,国内硫酸法红金石型钛白粉最低价约为12550元/吨,而目前国内均价为20525元/吨。每吨毛利率也由1100多元增至目前的超3200元,生产企业的盈利能力已经大幅提高。

“近期钛白粉价格有所回调,主要原因是每年7月和8月是钛白粉的销售淡季。此外,5月份以来出口增幅放缓。”田晓雨告诉记者,在供需层面,三季度是淡旺季交错。近期受需求相对减弱的影响,国内供应存在持续转宽松的可能,具体将体现在生产端库存水平的提升上,目前来看这一点或将在中小规模生产企业有突出表现。不过,“金九、银十”的传统消费旺季将直接从需求端发力,对钛白粉价格有支撑。

国金证券研报认为,原料端,国内资源禀赋限制钛矿资源产能储备无法满足国内需求、全球主要的钛矿生产企业近年无大幅资本开支意愿,叠加下游钛白粉需求好转,进一步造成原料紧张,钛精矿预计供给继续偏紧,支撑钛白粉价格。下游需求方面,预计全年钛白粉需求增速在8%左右,供需偏紧下预计钛白粉景气度继续向好。

多家公司表示在手订单充足

7月8日,龙佰集团在投资者互动平台表示,公司严格执行价格委员会决定,并将密切跟踪钛白粉价格的走势及供需情况的变化,及时做好钛白粉产品的调价工作。

公司6月8日曾公告,自今年7月1日起,公司各型号钛白粉(包括硫酸法钛白粉、氯化法钛白粉)销售价格在原价基础上对下游各类客户上调500元/吨。

近日,公司在接受机构投资者调研时称,目前公司钛白粉订单充足,相当于一个多月的产量,二季度订单主要来源于海外。“目前钛白粉处于强景气周期,公司今年没有新增产能,为把握市场机遇,公司制定了2021年度钛白粉‘双90’目标,组织开展‘提产增效’活动,各生产基地积极制定、细化‘提产增效’专项措施,力争完成产销量90万吨目标。公司其他产品如四氯化钛、海绵钛、铁系产品、钪产品等均处于需求旺盛的市场环境,进一步增强了集团公司的持续盈利能力。”龙佰集团在投资者关系活动记录表中称。

7月9日,中核钛白在投资者互动平台表示,目前公司在手订单充足,国内钛白粉市场仍处于较高水平。

公司此前表示,今年以来市场需求旺盛,公司在做好即期销售的同时,与多家外企达成长期供销合作意向,为后续的产销工作提供有力的支持。据了解,今年公司计划生产钛白粉33.5万吨。公司资源综合利用项目(年产20万吨钛白粉粗品项目)已开工建设,建设周期自开工建设起不超过24个月;循环化钛白粉深加工项目(年产30万吨钛白粉成品项目)计划明年6月实现年产15万吨成品深加工规模,2023年6月计划实现年产30万吨成品深加工规模;年产50万吨水溶性磷酸一铵(水溶肥)资源循环项目及年产50万吨磷酸铁锂项目正在进行环评及土地使用权办理,预计三季度将开工建设。

7月2日,安纳达在投资者互动平台称,公司两个主产品钛白粉和磷酸铁销售情况良好,生产装置满负荷运行,产品无库存,是否继续提价要看市场需求变化。

在5日接受机构投资者调研时,公司表示,今年暂无钛白粉扩产计划。目前子公司铜陵纳源利用钛白粉的副产品硫酸亚铁作为原料生产磷酸铁,公司现有 钛白粉产能大约能满足年产15万吨磷酸铁的生产需求。预计到三季度子公司磷酸铁产能为5万吨/年,与湖南裕能合资新建5万吨/年扩产计划,届时,磷酸铁总产能为10万吨/年。

近日,天原股份在接受投资者称,公司提出并实施了“一体两翼”战略布局,即氯资源重点向氯化钛白粉产业延伸;烧碱向新能源电池材料方向延伸。其中,公司氯化法钛白粉一期年产5万吨项目生产运营正常,产品品质处于国内前列,下游客户反响良好,产能利用率在国内同行业中处于较高水平。二期年产5万吨项目预计今年7月建成试车, 二期项目的投产将会有效降低项目单位投资成本,发挥规模化效益,丰富产品结构,进一步提高氯化法钛白粉的综合竞争力。

来源:上海证券报

【A:003876;C:007404】沪深300“真”强基,近3年业绩高居同类可比第一!

近期市场的波动率不小,选股难度相当的大,普通投资者几乎不可能“闭着眼睛赚钱”,那么当下通过稳健的基金来参与市场投资将是不错的选择。但是市场里这么多基金怎么选呢?对于普通投资者,如果想要跑赢市场,业绩优异的沪深300增强基金就是相当不错的选择——顾名思义,跑赢市场就是较沪深300指数实现超额收益,操作稳健又能跑赢大市。

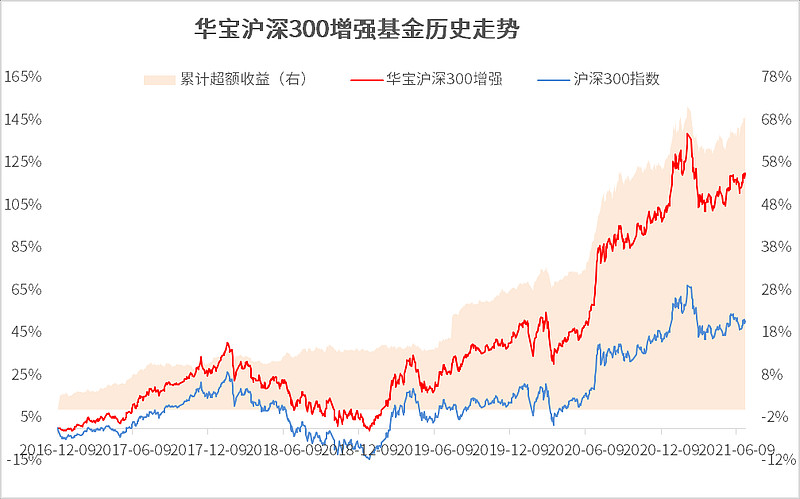

而市面上众多的沪深300增强基金中,华宝沪深300增强基金(A类:003876;C类:007404)的表现就相当亮眼!截至2021年6月30日,华宝沪深300增强基金自2016年12月9日成立以来净值增长率高达120.19%,在所有可比沪深300增强基金中业绩排名第一!缩短时间看,华宝沪深300增强基金的业绩回报也非常强劲,同样截至2021年6月30日,华宝沪深300增强基金最近3年净值增长率93.54%,最近2年净值增长率74.06%,在所有可比沪深300增强基金中业绩均排名第一!

自2016年12月9日成立以来,华宝沪深300增强基金存续已超过3年,截至2021年3月31日,其最新规模为6.93亿元。

表1:华宝沪深300增强基金历史业绩表现

数据来源:华宝基金、Wind、银河证券、Choice,相关数据已经托管行复核,同类基金只计算成立时间不晚于华宝沪深300增强A(003876)的沪深300指数增强基金,包含华宝沪深300增强基金在内数量合计为15只。华宝沪深300增强基金成立于2016.12.9,基金业绩基准为沪深300指数收益率*95%+1.5%;基金成立以来分年度净值和业绩基准表现分别为2017年+29.36%(基准+22.43%),2018年-21.60%(基准-22.99%),2019年+46.55%(基准+36.15%),2020年+44.00%(基准+27.75%),2021年3.61%(基准1.03%),业绩数据截至2021.6.30。

此外,值得一提的是华宝沪深300增强基金成立以来涨幅120.19%,而同期沪深300指数涨幅仅为50.54%,相对沪深300指数超额收益69.65%!更加需要指出的是华宝沪深300增强基金成立以来不仅较沪深300指数有显著的超额收益,其业绩回报亦是大幅跑赢了所有可比沪深300增强指基的过往平均收益。

具体来看,截至2021年6月30日,最近3年华宝沪深300增强基金净值增长率93.54%,同期全部可比沪深300增强指基平均净值增长率73.71%,华宝沪深300增强基金胜出19.83%;最近2年华宝沪深300增强基金净值增长率74.06%,同期全部可比沪深300增强指基平均净值增长率55.97%,华宝沪深300增强基金胜出18.10%;最近1年华宝沪深300增强基金净值增长率36.59%,同期全部可比沪深300增强指基平均净值增长率33.07%,华宝沪深300增强基金胜出3.52%。

图1:华宝沪深300增强基金历史走势

数据来源:Wind,截至2021.6.30

表2:华宝沪深300增强前十大重仓股

数据来源:Wind,截至2021.3.31

请介绍一下华宝沪深300增强基金A类和C类份额的区别?

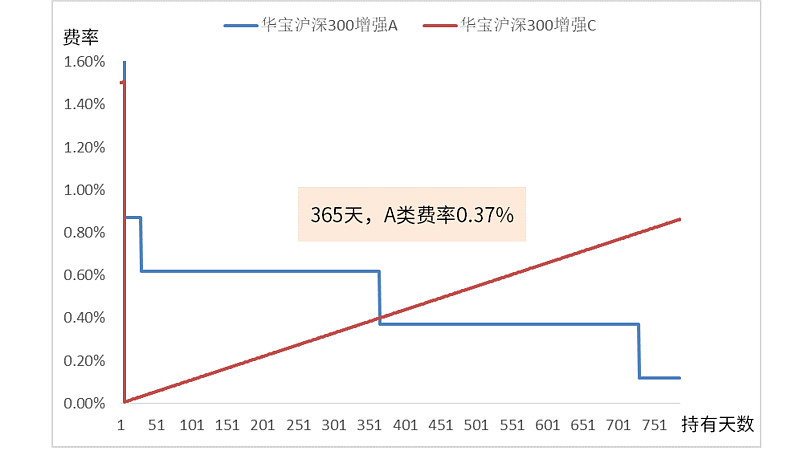

华宝沪深300增强基金A类和C类份额主要是费率结构上的差别,对于A和C份额,管理费和托管费两项常规费用是一样的。区别在于A类份额收取申购费用但无需计提销售服务费;C类份额没有申购费,但是要计提销售服务费。

表3:A/C类份额在费用上的差别

如何投资华宝沪深300增强基金更划算?——诀窍:短期持有买C,长期持有买A。

整体上来看,当持有日期到达365天(为自然日,下同)时,A类和C类的费率会达到一个临界点,从这一天起,持有C类的费率将超越A类,算是费率优惠上的“长期”。

图2:A/C类份额不在同持有期限下手续费差别

备注:因为目前像蛋卷基金、天天基金以及蚂蚁财富这样的互联网代销渠道申购费都有1折的费率优惠,所以直接就用申购费1折的实际申购费用进行绘图,方便大家参考。手续费综合费率不含管理费和托管费,只含申购费、赎回费和销售服务费。

综上所述,持有期在365天以内时,持有C类较为划算,这个区间是C类份额的持有的甜蜜期。而365天后,C类的费率持续上升,而A类的费率将在第730天起稳定在0.12%,越持久越划算!

重点提示:左持科技,右持电子,科技行情双龙头;守正银行,出奇券商,金融作战胜负手;拳打波动,脚踢回撤,调整防御靠债基!

丨科技ETF(515000)/电子ETF(515260)/ 券商ETF(512000)/ 银行ETF(512800)/ 医疗ETF(512170)/ 消费龙头LOF(501090)A股龙头争霸

丨 科技ETF联接A(007873)/ 券商ETF联接A(006098)低费率人气长线定投工具

丨 科技ETF联接C(007874)/ 券商ETF联接C(007531)持有7日享零交易费率短线交易工具

丨银行ETF联接A(240019)低费率人气长线定投工具 / 银行ETF联接C(006697)持有30日享零交易费率短线交易工具

丨医疗ETF(512170)沪深两市唯一医疗行业ETF / 华宝中证医疗(162412)低费率人气长线定投工具

丨电子ETF(515260)苹果概念股一键购!尽揽14只苹果产业链龙头股,权重占比44.29%

丨消费龙头LOF(501090)消费复苏,指选龙头!一基投资50只消费龙头A股

丨五星长牛债基华宝宝康债A(240003),连续7年正收益 / 短债超新星华宝中短债A(006947)。专攻债券,不投股票。

丨短期安营扎“债”认准C,华宝宝康债C(007964)/ 华宝中短债C(006948),免申购费+赎回费(7天/30天以上),进出更自如。

---------------------------------------------------------------------------

风险提示:任何在本文出现的信息(包括但不限于个股、评论、预测、图表、指标、理论、任何形式的表述等)均只作为参考,投资人须对任何自主决定的投资行为负责。另,本文中的任何观点、分析及预测不构成对阅读者任何形式的投资建议,本公司亦不对因使用本文内容所引发的直接或间接损失负任何责任。基金投资有风险,基金的过往业绩并不代表其未来表现,投资需谨慎。货币基金投资不等同于银行存款,不保证一定盈利,也不保证最低收益。