【A:003876;C:007404】沪深300“真”强基,指投A股核心资产!

截至2021.3.8,华宝沪深300增强基金近六月净值增长高达10.25%,近一年净值增长高达36.70%,成立以来净值增长高达108.27%!

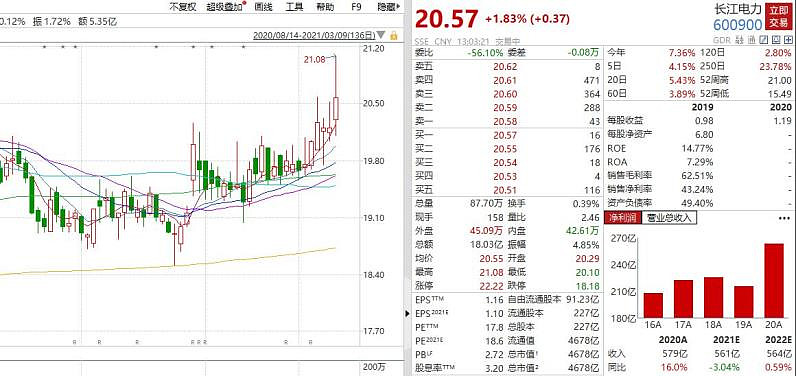

近期,在大盘持续调整之际,电力板块持续上涨,其中以水电巨无霸长江电力最为惹眼——长江电力(600900)股价在今日盘中触及21.08元(按前复权算)的历史新高。若把时间拉长,2014年3月以来的这波7年长牛,长江电力股价已经涨了18倍。

长江电力周线图

业内认为,“碳中和”助力水电发展,而优质水电资源的稀缺性与不可复制性决定了行业竞争格局基本稳定,长江电力为该领域的绝对龙头。

值得注意的是,长江电力2020年三季报显示,花旗银行旗下机构新进公司十大股东名单,持股6.91亿股,持股比例为3.05% 。若以当时18.9元的收盘价估算,这家外资机构在去年三季度买入金额超百亿元。

7年长牛暴涨18倍

截至3月9日上午收盘,长江电力收盘20.4元每股,涨幅0.99%,成交17.5亿元,换手率0.38%;公司最新市值为4639亿元。

实际上,长江电力股价的走势可谓逆势而行。2月18日至今日午盘,长江电力股价累计涨幅近3%,同期上证指数下跌超7%,创业板指出更是跌出18%。若把时间拉长,2014年3月以来的这波7年长牛,长江电力股价已经涨了18倍。

值得注意的是,近两年,被股民称为“电茅”的长江电力在A股频频开启扫货模式,持续对电力同行进行增持。

今年2月9日晚间,申能股份(600642)发布公告称,长江电力2月8日通过上交所集中竞价方式增持公司无限售条件流通股10万股,约占公司总股本的0.002%;长江电力未来12个月内拟继续增持申能股份不低于100万股。

简式权益变动报告书显示,截至目前,长江电力在境内、境外拥有湖北能源、广州发展、上海电力、三峡水利、国投电力、川投能源、桂冠电力、秘鲁路德斯公司达到或超过该上市公司已发行股份5%。

水电巨无霸在A股东的持续资本运作源自于公司资本运营战略。

长江电力官网显示,长江电力自成立以来,顺应国内投融资改革趋势,积极参与各项市场改革创新,不断探索和创新国有控股上市公司资本运营的新模式。围绕水电主业,公司通过大比例参股湖北能源、广州发展、国投电力、川投能源、上海电力等优质电力企业,不断提升公司权益装机,优化公司电源结构,积极推进长江流域水电资源联合调度,实现效益与规模同步增长。

未来,长江电力将以发展规划为指引,坚持聚焦主业,充分发挥上市公司的平台优势,围绕电力主业及“水”“电”延伸业务,更加有效地运用资本运营手段,不断拓展直接融资渠道,持续降低融资成本,服务于公司发展战略。

东北证券认为,在“碳中和”目标推动下,水电作为技术最成熟、发电量最大、发电成本最低、调峰能力最强、利用小时数最高、厂用电率最低的清洁能源有望迎来新一轮发展高峰。“而长江电力作为A 股核心资产,护城河宽广,防御属性强。公司近年来不断加码成长属性逐步加码,未来乌白电站注入将使公司实现跳越式发展。”

电力板块频迎政策利好

值得注意的是,电力板块自2月9日以来便持续走强,进入3月份之后,股价走势更为强劲。WIND数据显示,2月9日至今,电力指数累计涨幅近9%。

那么,为何电力板块持续逆势走强?这与近期频频释放的利好政策息息相关。

3月1日,国家电网发布了“碳达峰、碳中和”行动方案。在供给侧方面,方案要求最大限度的开发新能源,推动沿海核电建设。方案指出,要最大限度开发利用风电、太阳能发电等新能源,坚持集中开发与分布式并举,积极推动海上风电开发;大力发展水电,加快推进西南水电开发;安全高效推进沿海核电建设。

在近日发布的《政府工作报告》中关于2021年重点工作里提出,制定2030年前碳排放达峰行动方案。扎实做好碳达峰、碳中和各项工作。优化产业结构和能源结构。推动煤炭清洁高效利用,大力发展新能源,在确保安全的前提下积极有序发展核电,这被业内普遍认为利好清洁能源和电力板块。

此外,《政府工作报告》还明确了电力市场化改革的措施。“用改革办法推动降低企业生产经营成本”:允许所有制造业企业参与电力市场化交易,进一步清理用电不合理加价,继续推动降低一般工商业电价。

对此,海通证券认为,降低一般工商业电价持续成为近年来电力行业的重要主题之一,但与前期《政府工作报告》相比,2021 年《政府工作报告》取消明确的降电价目标(2018-2020 年分别提出降低10%、10%、5%的目标),且降电价手段主要提高制造业企业市场电比例及清理不合理加价,整体降电价力度或减弱,且更强调上网端市场化。

与此同时,电力市场化改革提升了行业自主定价权,有助于提升行业估值,市场化的海外电力龙头PE 在15-20 倍,国内估值5-15 倍并不合理。长期看,我国电力需求仍有上涨空间,海通证券认为行业理应取得更好的估值。

来源:e公司官微

【A:003876;C:007404】沪深300“真”强基,近3年业绩高居同类可比第一!

近期市场的波动率不小,选股难度相当的大,普通投资者几乎不可能“闭着眼睛赚钱”,那么当下通过稳健的基金来参与市场投资将是不错的选择。但是市场里这么多基金怎么选呢?对于普通投资者,如果想要跑赢市场,业绩优异的沪深300增强基金就是相当不错的选择——顾名思义,跑赢市场就是较沪深300指数实现超额收益,操作稳健又能跑赢大市。

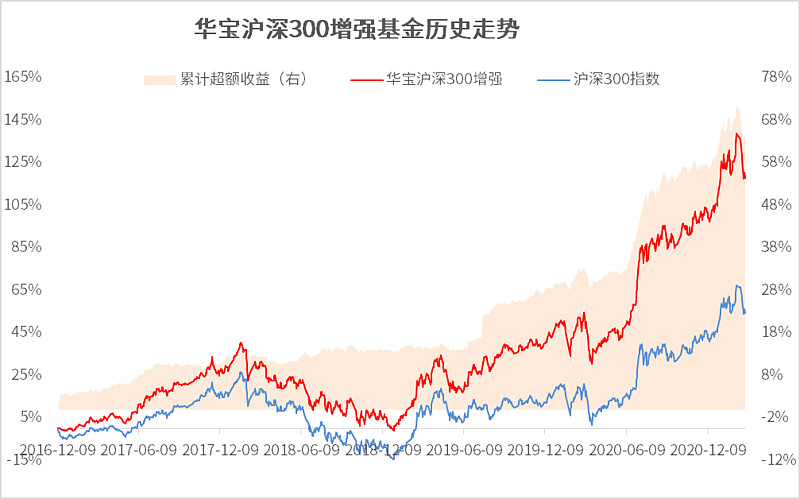

而市面上众多的沪深300增强基金中,华宝沪深300增强基金(A类:003876;C类:007404)的表现就相当亮眼!截至2021年2月28日,华宝沪深300增强基金自2016年12月9日成立以来净值增长率高达117.54%,在所有可比沪深300增强基金中业绩排名第一!缩短时间看,华宝沪深300增强基金的业绩回报也非常强劲,同样截至2021年2月28日,华宝沪深300增强基金最近3年净值增长率69.21%,最近2年净值增长率80.85%,在所有可比沪深300增强基金中业绩均排名第一!

自2016年12月9日成立以来,华宝沪深300增强基金存续已超过3年,截至2020年12月31日,其最新规模为7.13亿元。

表1:华宝沪深300增强基金历史业绩表现

数据来源:华宝基金、Wind、银河证券、Choice,相关数据已经托管行复核,同类基金只计算成立时间不晚于华宝沪深300增强A(003876)的沪深300指数增强基金,包含华宝沪深300增强基金在内数量合计为15只。华宝沪深300增强基金成立于2016.12.9,基金业绩基准为沪深300指数收益率*95%+1.5%;基金成立以来分年度净值和业绩基准表现分别为2017年+29.36%(基准+22.43%),2018年-21.60%(基准-22.99%),2019年+46.55%(基准+36.15%),2020年+44.00%(基准+27.75%),2021年+2.36%(基准+2.55%),业绩数据截至2021.2.28。

此外,值得一提的是华宝沪深300增强基金成立以来涨幅117.54%,而同期沪深300指数涨幅仅为53.79%,相对沪深300指数超额收益63.75%!更加需要指出的是华宝沪深300增强基金成立以来不仅较沪深300指数有显著的超额收益,其业绩回报亦是大幅跑赢了所有可比沪深300增强指基的过往平均收益。

具体来看,截至2021年2月28日,最近3年华宝沪深300增强基金净值增长率69.21%,同期全部可比沪深300增强指基平均净值增长率54.49%,华宝沪深300增强基金胜出14.72%;最近2年华宝沪深300增强基金净值增长率80.85%,同期全部可比沪深300增强指基平均净值增长率65.53%,华宝沪深300增强基金胜出15.31%;最近1年华宝沪深300增强基金净值增长率49.19%,同期全部可比沪深300增强指基平均净值增长率43.42%,华宝沪深300增强基金胜出5.77%。

图1:华宝沪深300增强基金历史走势

数据来源:Wind,截至2021.2.28

表2:华宝沪深300增强前十大重仓股

数据来源:Wind,截至2020.12.31

请介绍一下华宝沪深300增强基金A类和C类份额的区别?

华宝沪深300增强基金A类和C类份额主要是费率结构上的差别,对于A和C份额,管理费和托管费两项常规费用是一样的。区别在于A类份额收取申购费用但无需计提销售服务费;C类份额没有申购费,但是要计提销售服务费。

表3:A/C类份额在费用上的差别

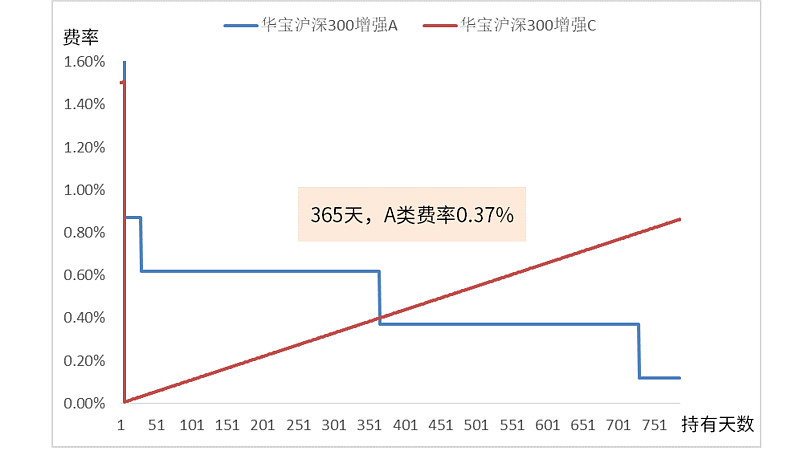

如何投资华宝沪深300增强基金更划算?——诀窍:短期持有买C,长期持有买A。

整体上来看,当持有日期到达365天(为自然日,下同)时,A类和C类的费率会达到一个临界点,从这一天起,持有C类的费率将超越A类,算是费率优惠上的“长期”。

图2:A/C类份额不在同持有期限下手续费差别

备注:因为目前像蛋卷基金、天天基金以及蚂蚁财富这样的互联网代销渠道申购费都有1折的费率优惠,所以直接就用申购费1折的实际申购费用进行绘图,方便大家参考。手续费综合费率不含管理费和托管费,只含申购费、赎回费和销售服务费。

具体来看:

1、7天内,A类申购费0.12%,赎回费1.5%;C类销售服务费0.4%(每日计提),赎回费1.5%;持有C类比A类划算;

2、7天到29天,A类申购费0.12%,赎回费0.75%;C类销售服务费0.4%(每日计提),赎回费0.50%;持有C类比A类划算;

3、30天到364天,A类申购费0.12%,赎回费0.5%;C类销售服务费0.4%(每日计提),赎回费0%;持有C类比A类划算;

4、第30天,持有C类的整体费率达到最低值,仅为0.03%;

5、365天到729天,A类申购费0.12%,赎回费0.25%;C类销售服务费0.4%(每日计提),赎回费0%;持有A类比C类划算;

6、第365天,持有C类的费率(0.40%)将超过A类(0.37%),从这一天起往后,持有A类更划算;

7、超过730天,持有A类的赎回费为0, 费率将固定在0.12%,而C类的费率则会越来越高。

综上所述,持有期在365天以内时,持有C类较为划算,这个区间是C类份额的持有的甜蜜期。而365天后,C类的费率持续上升,而A类的费率将在第730天起稳定在0.12%,越持久越划算!

重点提示:左持科技,右持电子,科技行情双龙头;守正银行,出奇券商,金融作战胜负手;拳打波动,脚踢回撤,调整防御靠债基!

丨科技ETF(515000)/电子ETF(515260)/ 券商ETF(512000)/ 银行ETF(512800)/ 医疗ETF(512170)/ 消费龙头LOF(501090)A股龙头争霸

丨 科技ETF联接A(007873)/ 券商ETF联接A(006098)低费率人气长线定投工具

丨 科技ETF联接C(007874)/ 券商ETF联接C(007531)持有7日享零交易费率短线交易工具

丨银行ETF联接A(240019)低费率人气长线定投工具 / 银行ETF联接C(006697)持有30日享零交易费率短线交易工具

丨医疗ETF(512170)沪深两市唯一医疗行业ETF / 华宝中证医疗(162412)低费率人气长线定投工具

丨电子ETF(515260)苹果概念股一键购!尽揽14只苹果产业链龙头股,权重占比44.29%

丨消费龙头LOF(501090)消费复苏,指选龙头!一基投资50只消费龙头A股

丨五星长牛债基华宝宝康债A(240003),连续7年正收益 / 短债超新星华宝中短债A(006947)。专攻债券,不投股票。

丨短期安营扎“债”认准C,华宝宝康债C(007964)/ 华宝中短债C(006948),免申购费+赎回费(7天/30天以上),进出更自如。

---------------------------------------------------------------------------

风险提示:任何在本文出现的信息(包括但不限于个股、评论、预测、图表、指标、理论、任何形式的表述等)均只作为参考,投资人须对任何自主决定的投资行为负责。另,本文中的任何观点、分析及预测不构成对阅读者任何形式的投资建议,本公司亦不对因使用本文内容所引发的直接或间接损失负任何责任。基金投资有风险,基金的过往业绩并不代表其未来表现,投资需谨慎。货币基金投资不等同于银行存款,不保证一定盈利,也不保证最低收益。

$华宝沪深300增强C(F007404)$ $华宝中证500增强C(F005608)$ $长江电力(SH600900)$