【A:003876;C:007404】沪深300“真”强基,指投A股核心资产!

截至2021.2.26,华宝沪深300增强基金近六月净值增长高达15.15%,近一年净值增长高达45.27%,成立以来净值增长高达117.54%!

□大型企业在春节因素影响下仍加快回升,对经济支撑作用增强

□出口企业生产经营活动预期指数为60.8%,位于高位景气区间

□与居民消费密切相关的零售、餐饮、娱乐等行业商务活动指数均位于扩张区间且高于1月份

中国物流与采购联合会、国家统计局服务业调查中心昨日发布数据显示,2月份,制造业PMI、非制造业PMI和综合PMI产出指数分别为50.6%、51.4%和51.6%,比上月回落0.7、1.0和1.2个百分点,连续12个月保持在荣枯线以上,我国经济总体延续扩张态势。

“今年春节假日落在2月中旬,假日因素对本月企业生产经营影响较大,制造业市场活跃度有所下降,景气水平较上月回落。”国家统计局服务业调查中心高级统计师赵庆河说。

受季节性因素影响,制造业和非制造业PMI回落。但深层次分析数据,有四大关键信号不能忽视。

信号一:经济继续保持平稳恢复态势

2月制造业PMI连续12个月保持在荣枯线以上。分项指数中,企业生产经营活动预期指数升至59.2%,高于上月1.3个百分点;生产指数较上月下降1.6个百分点至51.9%,高于前几年春节所在月份的指数水平。

国务院研究中心宏观经济研究员张立群表示:“2月份PMI指数继续下降,但仍然保持在荣枯线上,表明中国经济继续保持平稳恢复态势。PMI指数中,未来生产经营预期指数提高,表明企业对未来市场预期比较乐观,预示春节后生产恢复势头较好。”

中国物流信息中心分析师文韬分析说,春节因素促使企业生产增速正常放缓,但各地积极推行“就地过年”措施,有助于企业稳定生产和较快复工。供需指数虽有所放缓,仍均保持在51.5%及以上较好水平,经济稳定恢复势头没有改变。

在英大证券研究所所长郑后成看来,随着春节过后进入开工季,叠加气候回暖,以及国内外疫苗接种进展顺利,预计3月至12月制造业PMI与非制造业PMI的中枢有望上移。

信号二:新动能继续较快增长 制造业高端化步伐加快

数据显示,2月份,装备制造业PMI为52.2%,生产指数和新订单指数均位于53.5%以上;高技术制造业PMI虽较上月下降超过1个百分点,但仍保持在53.6%的较高水平,行业快速增长。

从具体行业来看,通用设备、专用设备、汽车、计算机通信电子设备及仪器仪表等行业生产经营活动预期指数均位于高位景气区间。部分调查企业反映,3月份将进入产销旺季,市场需求有望回升,企业对节后行业发展信心增强。

“这表明新动能继续较快增长,制造业高端化步伐加快。”文韬强调。

数据还显示,2月份,大型企业PMI较上月上升0.1个百分点至52.2%,较整体制造业PMI高出1.6个百分点,该差值创2020年以来新高,表明大型企业在春节因素影响下仍加快回升,对经济支撑作用增强。

在文韬看来,这些积极因素有望进一步巩固经济稳定恢复势头。

信号三:多数制造业出口企业对近期外贸形势仍保持乐观

从统计局数据来看,尽管2月份制造业新出口订单指数和进口指数均有所回落,但出口企业生产经营活动预期指数为60.8%,位于高位景气区间。

赵庆河分析认为,受春节期间企业生产、采购活动放缓等影响,制造业外贸业务较上月有所减少。从市场预期看,多数制造业出口企业对近期外贸形势仍保持乐观。

今年1月和2月份外贸数据将合并公布。交行金融研究中心首席研究员唐建伟认为,春节期间,全国大部分地区倡导“就地过年”,春节提前1至2周复工,利于外贸出口企业扩大出口产能,港口码头等外贸运输运行正常,出口得到充分保障。整体看,预计1至2月出口额合计4000亿美元,1至2月出口同比增速37%。

信号四:零售、餐饮、娱乐等消费行业PMI表现活跃

数据显示,2月份,服务业PMI为50.8%,低于上月0.3个百分点,仍高于临界点,表明服务业继续保持扩张,但幅度有所收窄。

不过,与居民消费密切相关的零售、餐饮、娱乐等行业商务活动指数均位于扩张区间且高于1月份,行业经营活动相对活跃;电信广播电视卫星传输服务、货币金融服务等行业商务活动指数高于58.0%,业务量保持较快增长。

“从行业数据变化看,在节日消费带动下,相关服务业需求有所回升带动了非制造业平稳增长。”中国物流信息中心分析师武威说。

以零售和餐饮业为例,据商务部监测,2月11日至17日,全国重点零售和餐饮企业实现销售额约8210亿元,比2020年春节假期增长28.7%,比2019年春节假期增长4.9%。

武威分析说,春节后,企业生产经营回归常态,将带动批发业和金融业等生产相关服务业活动的明显回升,住宿、文娱等相关服务业活动也有望加快恢复。

他强调:“受春节因素影响,2月非制造业呈现淡季回调特征,但并没有改变非制造业长期稳定向好复苏趋势。宏观调控在保持政策持续稳定的前提下,应更多通过扩大内需、创新驱动等战略加强培育经济增长的内生动力。”

来源:上海证券报

【A:003876;C:007404】沪深300“真”强基,近3年业绩高居同类可比第一!

近期市场的波动率不小,选股难度相当的大,普通投资者几乎不可能“闭着眼睛赚钱”,那么当下通过稳健的基金来参与市场投资将是不错的选择。但是市场里这么多基金怎么选呢?对于普通投资者,如果想要跑赢市场,业绩优异的沪深300增强基金就是相当不错的选择——顾名思义,跑赢市场就是较沪深300指数实现超额收益,操作稳健又能跑赢大市。

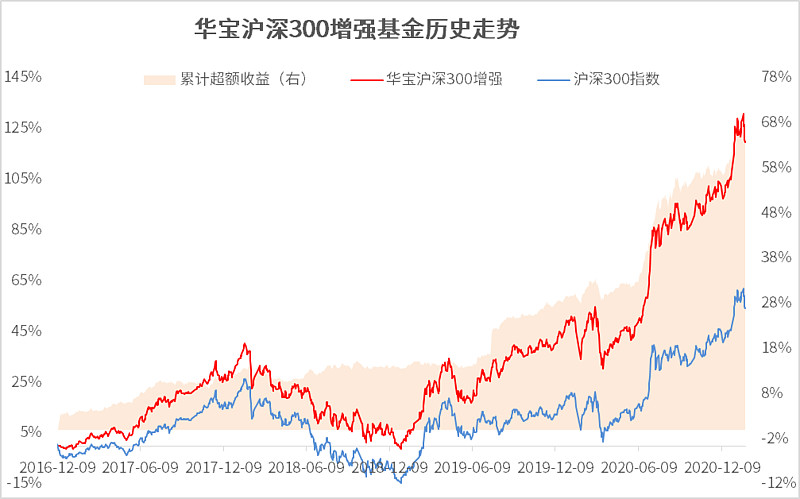

而市面上众多的沪深300增强基金中,华宝沪深300增强基金(A类:003876;C类:007404)的表现就相当亮眼!截至2021年1月31日,华宝沪深300增强基金自2016年12月9日成立以来净值增长率高达119.54%,在所有可比沪深300增强基金中业绩排名第一!缩短时间看,华宝沪深300增强基金的业绩回报也非常强劲,同样截至2021年1月31日,华宝沪深300增强基金最近3年净值增长率60.55%,最近2年净值增长率104.34%,在所有可比沪深300增强基金中业绩均排名第一!

自2016年12月9日成立以来,华宝沪深300增强基金存续已超过3年,截至2020年12月31日,其最新规模为7.13亿元。

表1:华宝沪深300增强基金历史业绩表现

数据来源:华宝基金、Wind、银河证券、Choice,相关数据已经托管行复核,同类基金只计算成立时间不晚于华宝沪深300增强A(003876)的沪深300指数增强基金,包含华宝沪深300增强基金在内数量合计为15只。华宝沪深300增强基金成立于2016.12.9,基金业绩基准为沪深300指数收益率*95%+1.5%;基金成立以来分年度净值和业绩基准表现分别为2017年+29.36%(基准+22.43%),2018年-21.60%(基准-22.99%),2019年+46.55%(基准+36.15%),2020年+44.00%(基准+27.75%),2021年+3.30%(基准+2.69%),业绩数据截至2021.1.31。

此外,值得一提的是华宝沪深300增强基金成立以来涨幅119.54%,而同期沪深300指数涨幅仅为54.23%,相对沪深300指数超额收益65.31%!更加需要指出的是华宝沪深300增强基金成立以来不仅较沪深300指数有显著的超额收益,其业绩回报亦是大幅跑赢了所有可比沪深300增强指基的过往平均收益。

具体来看,截至2021年1月31日,最近3年华宝沪深300增强基金净值增长率60.55%,同期全部可比沪深300增强指基平均净值增长率46.90%,华宝沪深300增强基金胜出13.65%;最近2年华宝沪深300增强基金净值增长率104.34%,同期全部可比沪深300增强指基平均净值增长率86.41%,华宝沪深300增强基金胜出17.92%;最近1年华宝沪深300增强基金净值增长率51.40%,同期全部可比沪深300增强指基平均净值增长率43.08%,华宝沪深300增强基金胜出8.32%。

图1:华宝沪深300增强基金历史走势

数据来源:Wind,截至2021.1.31

表2:华宝沪深300增强前十大重仓股

数据来源:Wind,截至2020.12.31

请介绍一下华宝沪深300增强基金A类和C类份额的区别?

华宝沪深300增强基金A类和C类份额主要是费率结构上的差别,对于A和C份额,管理费和托管费两项常规费用是一样的。区别在于A类份额收取申购费用但无需计提销售服务费;C类份额没有申购费,但是要计提销售服务费。

表3:A/C类份额在费用上的差别

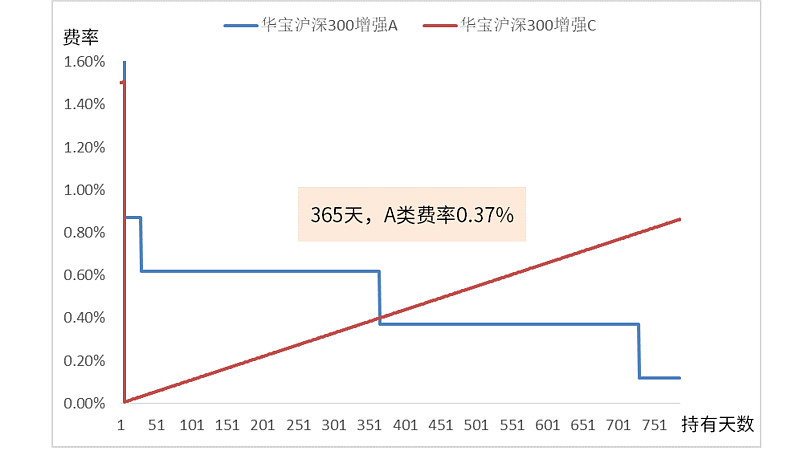

如何投资华宝沪深300增强基金更划算?——诀窍:短期持有买C,长期持有买A。

整体上来看,当持有日期到达365天(为自然日,下同)时,A类和C类的费率会达到一个临界点,从这一天起,持有C类的费率将超越A类,算是费率优惠上的“长期”。

图2:A/C类份额不在同持有期限下手续费差别

备注:因为目前像蛋卷基金、天天基金以及蚂蚁财富这样的互联网代销渠道申购费都有1折的费率优惠,所以直接就用申购费1折的实际申购费用进行绘图,方便大家参考。手续费综合费率不含管理费和托管费,只含申购费、赎回费和销售服务费。

具体来看:

1、7天内,A类申购费0.12%,赎回费1.5%;C类销售服务费0.4%(每日计提),赎回费1.5%;持有C类比A类划算;

2、7天到29天,A类申购费0.12%,赎回费0.75%;C类销售服务费0.4%(每日计提),赎回费0.50%;持有C类比A类划算;

3、30天到364天,A类申购费0.12%,赎回费0.5%;C类销售服务费0.4%(每日计提),赎回费0%;持有C类比A类划算;

4、第30天,持有C类的整体费率达到最低值,仅为0.03%;

5、365天到729天,A类申购费0.12%,赎回费0.25%;C类销售服务费0.4%(每日计提),赎回费0%;持有A类比C类划算;

6、第365天,持有C类的费率(0.40%)将超过A类(0.37%),从这一天起往后,持有A类更划算;

7、超过730天,持有A类的赎回费为0, 费率将固定在0.12%,而C类的费率则会越来越高。

综上所述,持有期在365天以内时,持有C类较为划算,这个区间是C类份额的持有的甜蜜期。而365天后,C类的费率持续上升,而A类的费率将在第730天起稳定在0.12%,越持久越划算!

重点提示:左持科技,右持电子,科技行情双龙头;守正银行,出奇券商,金融作战胜负手;拳打波动,脚踢回撤,调整防御靠债基!

丨科技ETF(515000)/电子ETF(515260)/ 券商ETF(512000)/ 银行ETF(512800)/ 医疗ETF(512170)/ 消费龙头LOF(501090)A股龙头争霸

丨 科技ETF联接A(007873)/ 券商ETF联接A(006098)低费率人气长线定投工具

丨 科技ETF联接C(007874)/ 券商ETF联接C(007531)持有7日享零交易费率短线交易工具

丨银行ETF联接A(240019)低费率人气长线定投工具 / 银行ETF联接C(006697)持有30日享零交易费率短线交易工具

丨医疗ETF(512170)沪深两市唯一医疗行业ETF / 华宝中证医疗(162412)低费率人气长线定投工具

丨电子ETF(515260)苹果概念股一键购!尽揽14只苹果产业链龙头股,权重占比44.29%

丨消费龙头LOF(501090)消费复苏,指选龙头!一基投资50只消费龙头A股

丨五星长牛债基华宝宝康债A(240003),连续7年正收益 / 短债超新星华宝中短债A(006947)。专攻债券,不投股票。

丨短期安营扎“债”认准C,华宝宝康债C(007964)/ 华宝中短债C(006948),免申购费+赎回费(7天/30天以上),进出更自如。

---------------------------------------------------------------------------

风险提示:任何在本文出现的信息(包括但不限于个股、评论、预测、图表、指标、理论、任何形式的表述等)均只作为参考,投资人须对任何自主决定的投资行为负责。另,本文中的任何观点、分析及预测不构成对阅读者任何形式的投资建议,本公司亦不对因使用本文内容所引发的直接或间接损失负任何责任。基金投资有风险,基金的过往业绩并不代表其未来表现,投资需谨慎。货币基金投资不等同于银行存款,不保证一定盈利,也不保证最低收益。

$华宝沪深300增强C(F007404)$ $华宝中证500增强C(F005608)$ $贵州茅台(SH600519)$