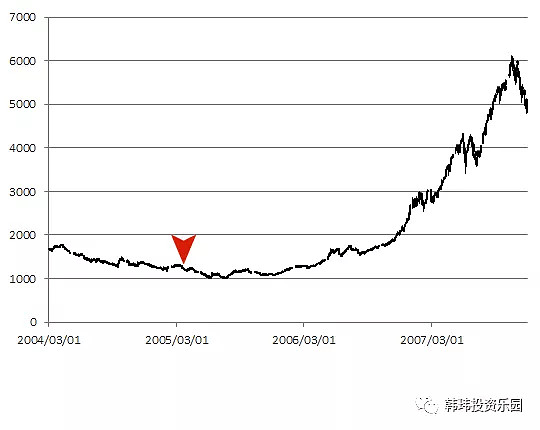

到2005年,A股市场经过5年的持续下跌,在众多证券公司与信托公司破产、投资者陷入极度恐慌之际,韩玮先生在同年4月10日发表的《投资股票分享中长期收益》中号召投资者树立信心、放眼长远、坚持中长期投资中国股票市场,文章中还特别指出了封闭式基金、可转换债券、绩优B股、绩优A股等低风险高收益品种。此后两年半的时间,指数就从1000点涨到了6000点,阅读并践行文章观点的读者,由此获得了惊人的投资回报,此文也被誉为“后悔没读100遍的神作”。

迄今,12年过去了,文章中对当时和未来的市场判断得到了全面验证,而且其方法论至今仍对投资者具有重要指导意义。比如文章中提到的:对全球和中国经济发展大方向的把握;预测作为经济晴雨表的股票市场将随着经济共同增长;对中小投资者而言,要正视投资错误,不应逃避现实,甚至用长期投资来麻痹自己;阐述了分析股票核心价值的框架;指出了表决权价值和赌博筹码价值等股票附属价值;强调了市场并非时时都有效率,应始终追求低风险高收益的投资理念;以及通过长期投资和分散投资降低风险的策略。

在此重新分享本文,是因为,即便时光荏苒,韩玮先生至今仍然坚信:未来世界经济增长的趋势还将继续,因此,投资者同样需要树立长远信心,共同分享经济增长的收益,但同时必须注意,从生态角度看,地球对人类承载力的极限已经迫在眉睫,人类必须觉醒并及早采取行动。

文章发表时间

不少中小投资认为股票市场是一个赚快钱的地方,甚至怀着一夜暴富想法。一些基金管理人也由于每周、每月的净值排名而承担了很多压力。然而股票这种金融工具的自身特点决定了股票市场更适合中长期投资。

把握经济发展的大方向

是否投资股票市场,我们首先从世界经济的发展做出一个判断。从原始社会到当今的信息技术时代,随着生产工具的改进,世界经济隆隆向前发展。即便发生严重的瘟疫、战争、自然灾害也未能阻止世界经济屡创新高。再看中国经济的发展,自从改革开放以来已经取得了令人鼓舞的重大成就,中国政府务实求稳的工作作风和卓越的执政能力令世人刮目相看。虽然整个经济中还存在粮食供求关系趋紧,固定资产投资膨胀,货币信贷投放过快,煤电油运紧张等问题,但城市化、消费升级、世界工厂向中国转移等因素形成了中国经济长期向好的持续推动力,大力倡导循环经济、绿色GDP等可持续发展观,为避免经济的大起大落奠定了基础。中国经济的良性发展,需要直接融资和间接融资协调发展,也就必然需要一个健康、高效和稳定的证券市场。长期来看,作为经济晴雨表的股票市场,将随着经济共同增长。因此,长期投资股票市场可以更好地分享中国经济快速增长的硕果。

投资错误及时离场

有些投资者买了股票后,赚钱没有卖出最后赔了钱,也有的长期持有股票却越套越深,就得出了市场不宜长期投资的判断。其实主要问题并不是出在投资期限上,而是出在所投资股票的选择上。如果不幸投资了价值被高估的股票,从投资一开始就注定了要失败,应该及早斩仓止损,应念念不忘的是“不怕错就怕拖”。如果此时拿出长期投资理念来,企图依靠长期持有解套,其实是在麻痹自己、逃避现实,其结果往往是扩大了损失,这和真正的长期投资理念是大不相同的。此外,随着市场的变化,上市公司的基本面也难免会发生变化,对长期基本面恶化的股票也是要做减仓处理的。

股票价值论

投资购买股票目的是为了获得价值,既包括该股票未来带来的预期现金流折现,同时也包括附属在股票上的表决权。从广义角度来讲,股票的价值甚至包括市场前期作为炒作筹码的价值。以股票分红派息为主的现金流价值是股票的核心价值。从定性或定量的角度分析股票的核心价值往往关注以下几点:

1、治理结构与管理层的素质,包括管理层的能力、历史业绩、稳定性、诚信、是否浪费股东资源等等。

2、上市公司的行业前景,主要考察行业的增长潜力、行业竞争结构等。

3、上市公司的竞争能力。主要分析上市公司在行业中的地位,以及能否创造和保持核心竞争能力。

4、财务状况。主要分析上市公司的资产负债率、净资产收益率等指标。

5、绝对价值和相对价值。市盈率、市净率、每股净资产、用折现现金流法等方法估值等。

在现代金融学中,采用无套利机会的均衡分析方法来对证券或组合定价。在市场存在不均衡时,由于金融市场的卖空机制(存在信贷关系既属于广义的卖空),每个套利者都会竭力构建套利头寸直到套利机会消失,而新的均衡价格与市场参与者的风险偏好无关。这种分析可以在一定程度上解释价格和估值的差异,可以跳出供求均衡分析的束缚来给个股或者组合定价。无论投资期限长短,对股票价值的正确把握都是关系到投资业绩好坏的重要因素。对中小投资者而言尽量投资于熟悉的行业和熟悉的股票,才更有利于把握股票的价值,这本身也要求投资的长期性。

追求低风险高收益

在一个有效率的市场中,是存在着高风险高收益的对应关系的。事实上,市场不可能时时有效率,因此局部也就会存在低风险高回报的不均衡状态。可以通过无套利均衡分析来发现机会,取得超额收益。目前市场中封闭式基金、可转换债券、绩优B股、绩优A股中的不少券种都具有很明显的低风险高收益特征,具有长期投资价值。另外,降低风险的一个最重要方法是分散投资。分散投资可以降低非系统风险,被誉为“华尔街唯一的免费午餐”。根据现代投资学理论,投资者承担非系统风险是不能带来风险回报的,因此机构投资者一般都有严格的分散投资规定。中小投资者往往只注意到集中投资成功时带来的诱人收益,却忽视了投资失败时带来的损失,结果经常是一次投资失败就输掉了前期多次投资取得的盈利,承担了无谓的风险。降低风险的另一个方法就是通过长期投资来化解风险。根据国外的经验,当投资股票时间长达15--20年以上时,股票的收益高于债券的收益而对应的风险却低于债券的风险。中小投资者投资于指数产品则就可以将分散投资与长期投资兼得。

中国证券市场还刚刚起步,市场中存在着很多风险,同时也存在着不少难得的机会,投资者可以选择适合自身特点和市场环境的投资理念,树立信心、放眼长远,共同分享中国经济增长的收益。

本文原发表于2005/4/10《证券市场红周刊》