今天粗略的看了一本几乎从头晕到尾的书,就是持有封基大佬的十年十倍,有些实在是比较难啃,粗略的看了看,太难了

最有用的部分,莫过于老师对不同的技术指标量化回测的结果,有些择时策略挺有用的,正好整理一下

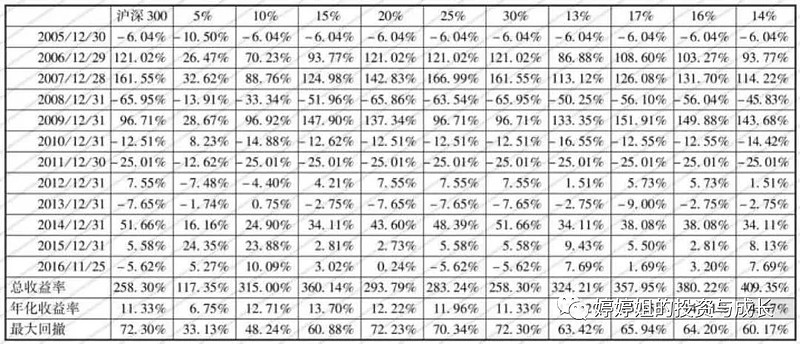

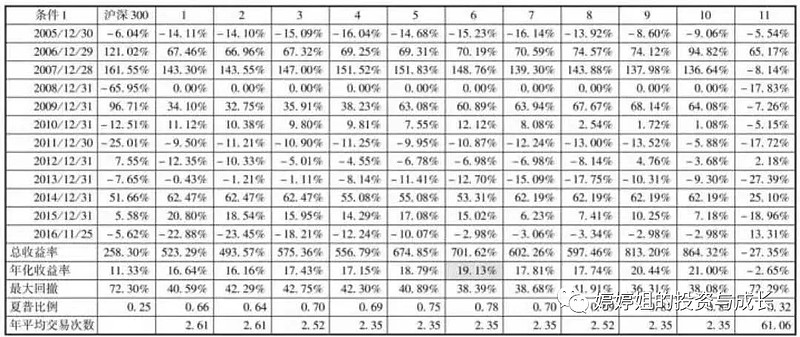

1、止盈止损线回测

沪深300指数,数据为2005年1月4日—2016年11月25日,假设每个月最后一个交易日以收盘价买进沪深300,下个月累计涨幅超过止盈线或跌破止损线卖出,直到月底最后一个交易日买入。

止盈线和止损线对称,也就是说如果设置的止盈线是10%,那么止损线就是-10%。为了简化,没有考虑佣金和冲击成本

从回测数据可以看出,最佳值是:止盈线14%,止损线-14%。在此个案中,可以使年化收益率提高3个点,同时回撤降低12个点。但如果把止盈线设置为5%,止损线-5%,那么,年化收益率降低了一半,好处是回撤也降低了一半。

从表面上看,5%止盈止损的方案适合风险厌恶者,但仔细想想,这并不是一个好方案,因为收益率和回撤同步下降

我们根本不用止盈止损,而采用半仓就能达到了,多余出来的资金哪怕是做逆回购或者放在货币基金,都是有正贡献的,何况上面的案例中还要减掉因为交易而产生的冲击成本和费用

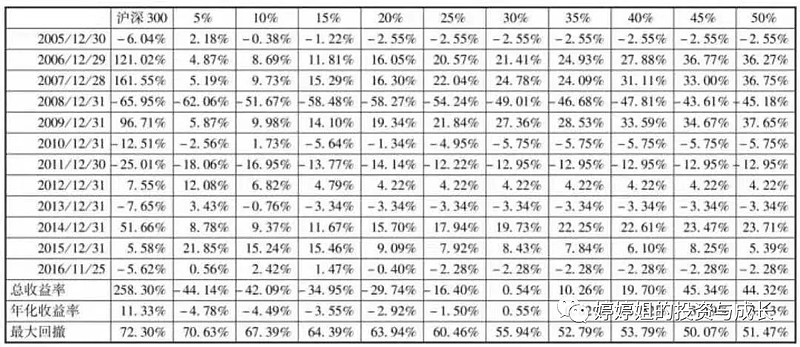

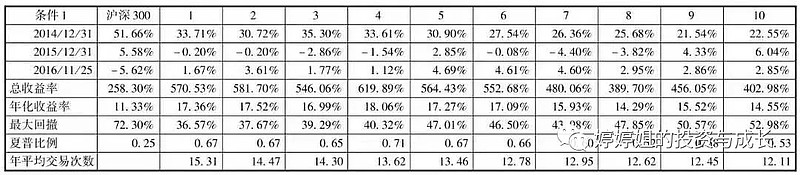

2、网格策略

网格交易也是部分投资者常用的方法。所谓网格交易,就是一种仓位策略,根据涨跌来动态调仓。原则上涨得越多,仓位越轻,甚至空仓;跌得越多,仓位越重,甚至满仓。

假设每年年底以收盘价买进半仓,以后以这个收盘价为基准,在一年里涨N就把仓位下降到25%,涨2N清仓;跌N则仓位增加到75%,跌2N满仓。N为5%至50%

沪深300网格交易回测:

在2015、2016年这样的震荡市中,网格投资策略表现还不错,但在2014年牛市中表现就很差,在2006、2007、2008年这三年的大牛、大熊市中表现更差了。

有人会说,我在震荡市中使用网格法,在趋势市中不使用,这样是不是更好呢?

2014年下半年的牛市其实一直延续到2015年上半年,2015年上半年其实也是很明显的趋势市,你如果不用网格法,到了下半年,什么时候能看出是震荡市呢?

往往等你看出是震荡市了,可能震荡市也结束了,下一个趋势市又开始了。

所以,网格投资法只用在震荡市,这句话说说容易,难的是我们事先怎么就知道今年是震荡市呢?

网格策略,目前也有在用,确实是有这个缺陷,需要找到适合网格的交易品种,而且网格的资金也只能是小部分的,底仓还是要做长期投资

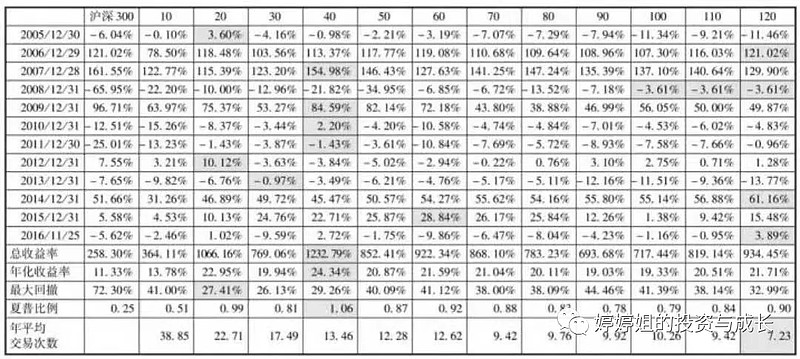

3、MA策略

MA策略是最基本、最古老的策略,也叫均线策略。如果当天的收盘价大于N天收盘价的均值,做多持有;如果小于,做空空仓。

为了简化,笔者依然用沪深300-2005年1月4日—2016年11月25日的数据,做空时完全空仓,不考虑冲击成本、佣金和任何费用。

N取值为10~120天,对应结果如表所示。

沪深300MA回测(不考虑冲击成本)

从表格数据可以看出,在趋势明显的年份,如2006、2008、2014年,均线用120天为佳;

而在趋势不明显或者震荡时,如2005、2012、2016年,均线用20天为佳。整体来说,40天均线年化收益率可以达到24.34%;

均线用的天数越大,年交易次数越少;在同样的条件下,因为考虑冲击成本和佣金等,选年交易次数少的长均线比较有利。

另外,从最大回撤看,无论用几天的均线,回撤均比原来的指数要大大减少。

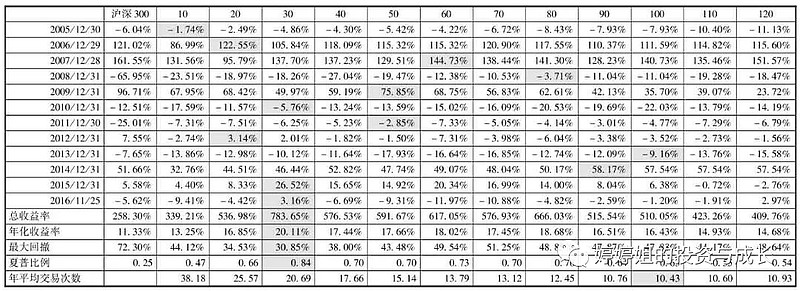

4、EMA策略

EMA即指数平均数指标(Exponential Moving Average,EXPMA或EMA),也是一种趋向类指标。

其构造原理是:对收盘价进行算术平均,用于判断价格未来走势的变动趋势。

与MACD指标、DMA指标相比,EMA指标由于其计算公式中着重考虑了当天价格(当期)行情的权重,决定了其作为一类趋势分析指标,在使用中克服了MACD指标对于价格走势的滞后性缺陷

同时,也在一定程度上消除了DMA指标在某些时候对于价格走势所产生的信号提前性,是一个非常有效的分析指标。

EMA(收盘价,N),求收盘价的N日指数平滑移动平均,计算方法是:

若Y=EMA(收盘价,N),则EMA=[2×收盘价+(N-1)×EMA′]/(N+1)

其中EMA′表示上个交易日的EMA值。同样以沪深300为例,单向交易成本设为0.1%,结果如表所示。

沪深300EMA回测(单向平均交易成本0.1%)

从表格数据可以看出,最佳天数在30天左右,不过和简单的MA相比,EMA并没有在收益率等指标上超过简单的MA。

看起来不错的指标,最后还是要看结果,往往复杂指标的效果不一定超过如MA这样的简单指标。

5、MACD指标量化回测

理解了EMA,再来看MACD就比较容易了。MACD是一种指数平滑移动平均线,也是目前技术派专家提及最多的指标之一。

MACD的计算方法为:

(1)计算出短期(一般取12天)指数移动平均线EMA1;

(2)计算出长期(一般取26天)指数移动平均线EMA2;

(3)DIF=EMA1-EMA2;

(4)最后计算出MACD=2×(DIF-DEA)。

MACD最常用的方法:

(1)DIF、DEA均大于0,DIF向上突破DEA,买入;

(2)DIF、DEA均小于0,DIF向下突破DEA,卖出;

(3)其他情况维持昨天状态。

那么,这个向上向下突破在数学上怎么描述呢?我们可以设立向上突破条件:

当天的DIF大于DEA,N天前的DIF小于DEA,这个N不能简单取1,因为这样做会发出错误的信号。分别计算N=1到10对应的结果,如图所示。

沪深300MACD回测

从表格数据可以看出,在N=6和N=10时,分别有两个不错的年化收益率:19.13%、21.00%,而且这两个对应的2016年的收益率亏损不到3%,年平均交易次数不到3次,都是相当不错的结果。

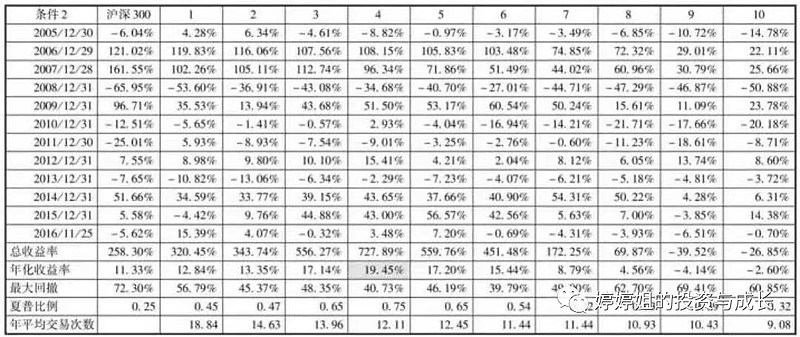

6、DMA策略

DMA指标是一种平均线差指标,也是股市技术分析中的中短期指标之一,从本质上说也是一种运用较多的趋势类指标。

DMA是依靠快慢两条移动平均线的差值来分析,计算方法如下:

(1)计算出短期N1的均线MA1和长期N2的均线MA2;

(2)计算出平均线差DMA=MA1-MA2;

(3)计算出N3日的移动平均线AMA。

这里N1、N2、N3最常见的参数是12、50、6。

DMA的使用有两种条件。

条件1:DMA和AMA向上交叉(金叉),买入;向下交叉(死叉)卖出,其他则维持上个交易日的状态不变。

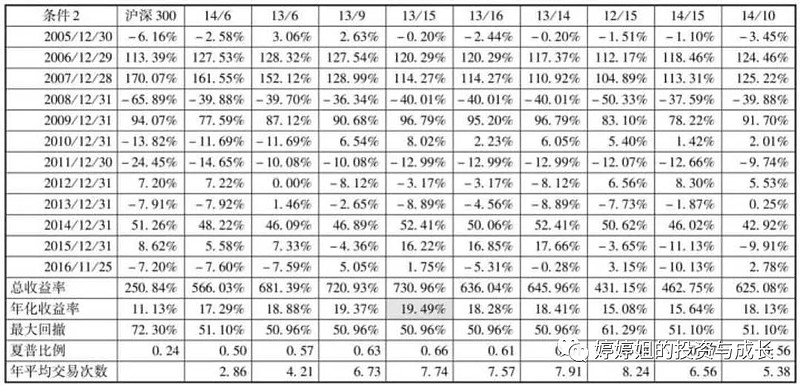

条件2:DMA和股价产生顶背离,即股价不断上升,但DMA不断下降,卖出;底背离,即股价不断下降,但DMA不断上升,买入。

还是用沪深300作为标的,其他条件同上,条件1的金叉、死叉天数取值为1~10,条件2的背离天数取值也是1~10,结果如表10-12、表10-13所示。

沪深300(DMA回测,条件1)

沪深300(DMA回测,条件2)

从表格数据可以看出条件1和条件2,都是天数为4时取得最佳值,最大回撤都在40%左右,平均交易次数都是每个月1次。

两个条件相比较,还是条件2比较好,特别是最佳几年。

条件1在2015年的表现远远不如条件2,这是因为条件1其实是以趋势为主,条件2是以背离为主。

在震荡市背离条件比较出色;在趋势市,则金叉、死叉那样的趋势条件比较出色。

例如,2006、2007、2008三年大牛、大熊市中,条件1的表现好于条件2。

这也给了我们一个启发,在震荡市中多用条件2的背离条件,反之则多用条件1的趋势条件。

我们再做个对比,就能看得更加清楚。在条件1的金叉、死叉条件和条件2中的背离条件中,均取4天做对比,如表10-14所示。

沪深300(DMA回测,对比)

可以非常清楚地看出,以2011年为界,2005—2011年,条件1每年都战胜了条件2,而2012—2016年,条件2每年都战胜了条件1。

也就是说,2011年前以趋势为主,2012年后以背离为主。

笔者认为主要的原因就是股指期货,2010年前没有做空的力量,导致了以趋势为主;

而2011年后股指期货开始发挥作用,到2012年背离彻底战胜了趋势。

笔者估计未来也是以背离为主,趋势为辅。这个结论对我们将来的操作具有非常重要的参考意义。

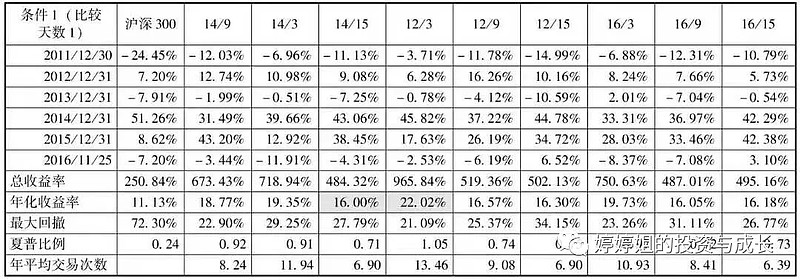

7、EMV策略

和前面的MA、MACD、DMA、TRIX等指标不同,EMV不仅用到了日线的收盘价,还用到了最高价、最低价和日成交额。

其目的是将价格的变化和成交额的变化合成一个波动指标来反映价格或者指数的变动。

由于股价和成交额的变化都可以引起EMV的变动,所以EMV指标实际上是一个量价合成指标。EMV计算如下:

(1)A=(当日最高价+当日最低价)/2

(2)B=(前日最高价+前日最低价)/2

(3)C=当日最高价-当日最低价

(4)EM=(A-B)×C/当日成交额(亿元)

(5)EMV=N1日内EM的合计(常用N1=14)

(6)MAEMV=EMV的N2日的算术平均值(常用N2=9)

条件:EMV/MAEMV大于0并向上,买入;EMV/MAEMV小于0并向下,卖出。大于/小于比较天数M常用1。

沪深300(EMV回测)

条件1中,N1=12、N2=3、M=1对应的年化收益率是22.02%,最大回撤21.02%,也远远小于指数的最大回撤

而且年平均交易次数为13次,平均每个月才交易一次,相对来说是一个比较理想的结果。

8、DMI策略

DMI指标是动向指标或趋向指标,通过分析股票价格在涨跌过程中买卖双方力量均衡点的变化情况,即多空双方力量的变化受价格波动的影响而发生由均衡到失衡的循环过程,从而提供对趋势判断的依据。

DMI的计算比较复杂,具体如下:

(1)上升动向(DM):代表正趋向变动值,即上升动向值,其数值等于当日的最高价减去前一日的最高价,如果≤0则DM=0。

(2)下降动向(-DM):代表负趋向变动值,即下降动向值,其数值等于前一日的最低价减去当日的最低价,如果≤0则-DM=0。注意:-DM也是非负数。

(3)A=|当日的最高价-当日的最低价|

(4)B=|当日的最高价-前一日的收盘价|

(5)C=|当日的最低价-前一日的收盘价|

(6)TR=MAX(A、B、C),为上述三个数字的最大值。

(7)上升动向PDI=ΣDM/ΣTR×100%,其中交易天数N。

(8)下降动向MDI=Σ-DM/ΣTR×100%,其中交易天数N。

(9)动向指标DX=(PDI-MDI)/(PDI+MDI)

(10)ADX是DX在M天中的均值。

(11)ADXR=(当天的ADX+前一天的ADX)/2

常用N=14、M=6,其他数据对应的结果如表10-17所示。

沪深300(DMI回测)

N=13、M=15对应的结果是部分数据得到的最佳值,可能还有其他更好的,读者可以根据模板自行寻找。

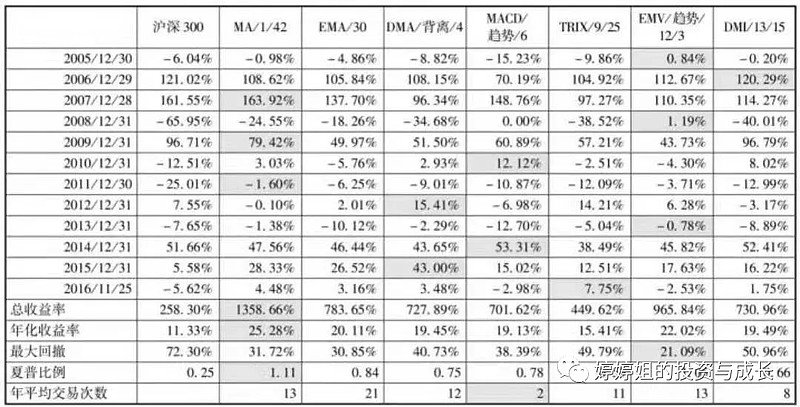

还是以沪深300为例,对MA、EMA、DMA、MACD、TRIX、EMV、DMI七个趋势指标做个对比

在七个对比样本数据中,全部都是用其中的最佳数据来比较,结果令人大吃一惊。

虽然在个别年份有其他指标胜出,但整体来说,最简单的42天均线,竟然战胜了其他复杂的指标,而且夏普比率最高,年交易次数13次,基本每个月交易一次,很容易接受。

当然,在其他品种和将来的日子里,不一定就是最简单的MA表现最好,也不一定就是42天均线表现最好

但这至少说明了一个问题,复杂的、看起来“高大上”的指标,不一定比最简单的指标表现好!

而且MA42策略和指数比较,除了2006、2009、2012、2014这四年牛市跑输外,其他年份均跑赢了指数本身。

这前面整理的都是趋势指标,从老师回测的数据来看,基本上都是有跑赢沪深300,明天再整理择时指标

..........................分割线........................

婷婷姐专注低风险投资,投资品种:基金 、可转债

投资策略:好基定投+长期投资、基金套利、网格交易

投资目标:实现15%的收化年益率

2021年起,10年投资计划,10万起步,每周定投2000,实现300万目标。

更多投资分析,关注公号 —— 婷婷姐的投资与成长