美国共同基金之父曾说,“一个真正的投资者并不会如赌博般随意投放资金,他只会投放于有足够可能性获取利润的工具上。”

国内大盘的持续震荡,让确定性成为广大投资者愈发关注的指标。投资中的确定性从何而来?我们不妨先看一组数据。

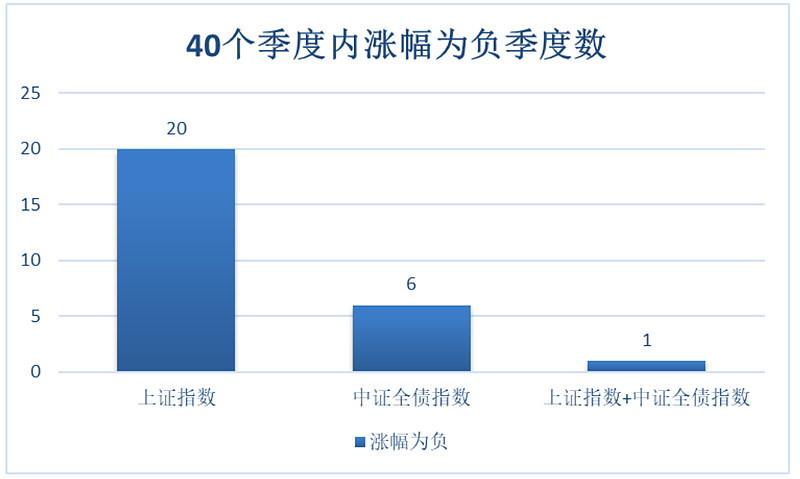

在过去10年的40个季度内,上证指数有20个季度涨幅为正,正收益占比为50%;而中证全债指数有34个季度涨幅为正。更加值得关注的数据是,上证指数与中证全债指数涨幅皆为负的季度仅有一个,负收益占比仅为2.5%。

(数据来源Wind,截至2023.12.31)

由此可见,股债搭配或是投资中的关键!

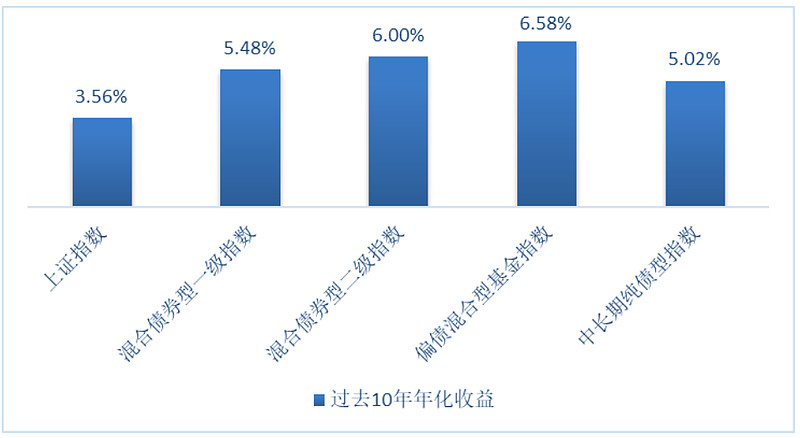

目前主要使用股债搭配策略即大类资产配置策略的投资工具,是“固收+”基金,能体现这类基金长期表现的指数是一级债基指数、二级债基指数与偏债混合型基金指数。

对比这三只指数与中长期纯债基金指数和大盘指数的表现数据。从收益表现来看,实行大类资产配置策略的这三只指数近10年年化收益更高。

(数据来源Wind,截至2023.12.31)

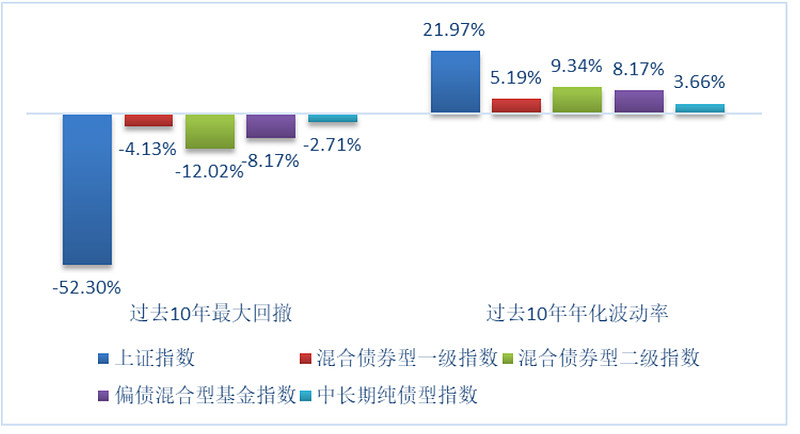

从回撤控制与波动数据来看,这三只指数大幅好于上证指数,稍逊于中长期纯债基金指数。

(数据来源Wind,截至2023.12.31)

但是,近两年权益市场剧烈波动,“固收+”变“固收-”的例子屡见不鲜,股债搭配并非是解决一切投资难题的终极答案,获取权益市场Alpha收益的同时,尽量降低基金的波动,才是高效投资的典范。

控制回撤才是硬道理

2021至2023年,可统计的290只二级债基基金中,有34%的基金收益为负。控制权益资产波动,降低基金组合回撤的意义不言而喻。(业绩数据来源Wind,剔除于2020.12.31日之后成立的二级债基,统计时间区间为2021.1.1至2023.12.31)

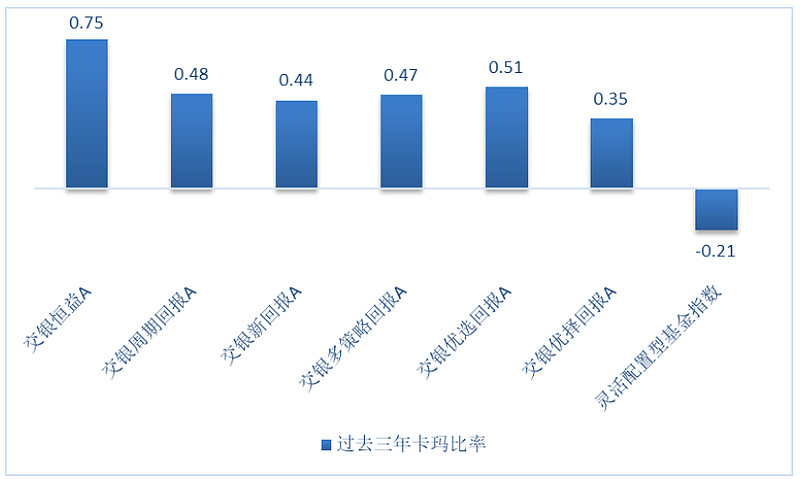

卡玛比率=年化收益/最大回撤,体现了基金每1%回撤能为持有人创造多少收益,是衡量基金风险收益性价比的重要指标。

通过对该指标的统计,我们发现了一批过去三年中风险收益性价比突出的固收基金,而其中部分基金出自交银基金旗下知名固收品牌“回报”系列。

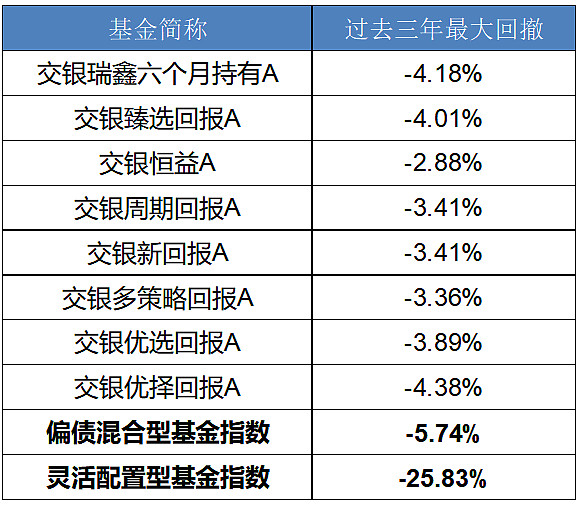

交银基金“回报”系列共有9只产品,其中一只成立于去年,时间较短暂不做统计,其余8只产品中有2只偏债混合型基金、6只灵活配置型基金,这些产品近三年的卡玛比率都高于对应指数同期的卡玛比率。

指数的数据代表了同类型基金平均水平,这意味着交银基金“回报”系列产品近三年的风险收益性价比高于同类基金平均线。

(按照Wind统计口径,交银瑞鑫六个月持有A、

交银臻选回报A属于偏债混合型基金,

数据来源Wind,截至2023.12.31)

(按照Wind统计口径,交银恒益A、交银周期回报A、交银新回报A、交银多策略回报A、交银优选回报A、交银优择回报A属于灵活配置型基金,数据来源Wind,

截至2023.12.31)

从回撤数据来看,这8只产品的最大回撤也同样优于同类型基金指数。注重控制回撤的理财产品在绝对收益上总是更有优势,也是提高持有人长期投资体验的最硬道理。

(数据来源Wind,截至2023.12.31)

较低回撤的基础上,交银“回报”系列固收产品还有不错的收益。过去三年,这7只基金平均收益率为5.23%,相比业绩比较基准平均超额收益为17.7%。(交银瑞鑫6个月持有A中途转型,暂不统计收益)

(数据来源Wind,截至2023.12.31)

交银基金“回报”系列固收产品体现出了股债搭配投资的魅力,也实实在在的符合系列品牌名“回报”二字的含义。

攻守平衡的高效投资

目前“回报”系列产品由股债能手王艺伟管理,她是如何打造一批能攻善守的基金产品?

王艺伟在2014年加入交银施罗德基金,2019年11月末正式担任基金经理,曾任宏观策略金融研究员、研究部助理总经理,现任交银施罗德基金混合资产部助理总监。

经过10年市场磨砺,王艺伟股债俱佳。她入行之初深研宏观策略,逐渐形成自上而下视角,又在研究银行等机构投资行为中搭建起自己的债券投资体系。而在供给侧改革的时代浪潮中,能力圈开始从金融板块拓展到周期、制造,现已覆盖绝大多数一级行业。

丰富的从业经历,在股债两市的投研积累,使得王艺伟投资视野宽广,亦能熟练使用多样的投资工具、策略以应对市场变化。

如何持续获得超额收益?核心在于提前判断市场变化并随之做好准备,王艺伟的做法是:

1.判断宏观流动性变化与经济增长方向变化决定股债仓位。流动性偏松增加股债仓位,反之则降低股债仓位;经济过热多配置固收资产,经济底部多配置权益资产。

比如在2021年一季度,王艺伟判断经济持续复苏,货币政策趋向中性,在债券操作上,为避免货币政策调整带来的债市波动适当降低了债券久期,并加仓了部分利率债;在权益资产操作上,加仓周期行业,减仓估值较高的部分行业、个股。因此在后续股债两市波动中在管产品表现较为稳定。

2.通过业绩兑现节奏、相对估值、已实现超额收益、机构持仓情况判断行业景气趋势,再优选处于景气度拐点的企业。

比如在2020年市场对军工还停留在主题投资印象时,王艺伟判断军工行业增速兑现的较大可能,龙头估值在历史底部,斩获颇丰。Wind数据显示,2020年国防军工指数涨幅约58%,在申万一级行业中排名4/31。

(交银荣鑫A国防军工仓位变化,仓位数据来源于基金定期报告,

行业涨幅数据来源Wind,王艺伟任职时间为2019.11.28至2023.2.16)

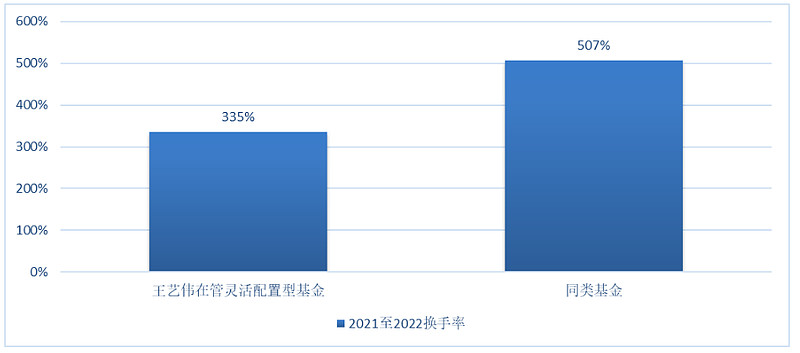

值得一提的是,王艺伟主动适配市场节奏但投资操作简洁高效。从换手率来看,她管理的6只灵活配置型基金在2021至2022年每年平均换手率为335%,而同类基金每年平均换手率为507%,验证了其投资框架有效性的同时也为持有人省下了更多交易成本。(2023年仅有上半年数据故不统计2023年数据,数据来源Wind,仅统计2020.12.31日之后成立的灵活配置型基金)

(数据来源Wind,截至2022.12.31)

如何持续贡献低波动投资体验?核心在于回撤控制,王艺伟的做法是

1.底层资产债券选择上,以高等级信用债为主,获取较稳定的票息收入,不做信用下沉;且以中短期久期策略为主,受债市波动影响更小。

2.配置权益资产时,左侧布局为主,逢高止盈,坚守投资纪律。

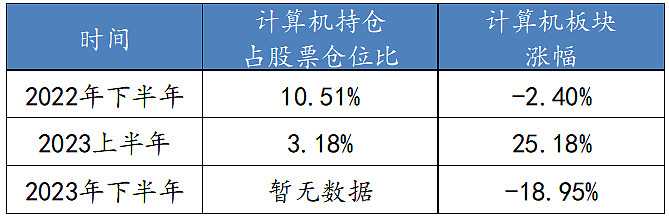

以她在交银瑞鑫六个月持有A的操作为例。2022年上半年,计算机板块在该基金股票仓位中占比仅4.54%,下半年比重便提升至10.51%,王艺伟加仓动作明显。(此统计区间基金整体权益仓位并未明显变化,不存在卖出其它行业导致计算机仓位被动上升的情况)

2023年上半年,计算机指数涨幅为25.18%,但基金计算机比重降至3.18%,在计算机板块一路上涨的过程中王艺伟不断减仓,可见她止盈意识强,对处于景气风口的板块尤为谨慎,并未迷失在CHATgpt描绘的AI投资蓝图中。

(交银瑞鑫六个月持有A仓位变化数据来源于基金定期报告,

行业数据来源Wind,截至2023.12.31)

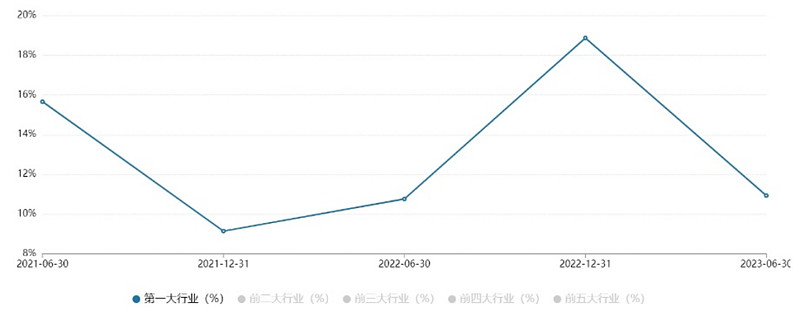

3.行业配置分散,第一大重仓行业占股票仓位比长期不到20%,且适度配置确定性较高的低波行业,尽量降低权益市场的波动影响。

(交银瑞鑫六个月持有A行业仓位数据来源于基金定期报告,行业数据来源Wind,

截至2023.6.30)

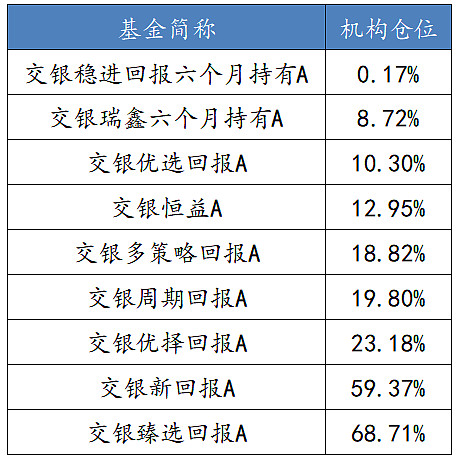

王艺伟的投研能力深受机构投资者认可。其在管的9只基金中,有7只机构持仓在10%以上,更有两只基金机构持仓比例超过50%!

(数据来源基金定期报告,截至2023.6.30)

交银基金“回报”系列将添新成员,王艺伟的新产品交银稳悦回报(A类:019559;C类:019560)正在发行,该基金将继续延续“回报”系列产品的特性。

交银稳悦回报是一只二级债券基金,也是“回报”系列产品中唯一的一只二级债基。大家可以了解下。

本篇文章主要用于投资者教育,涉及金融产品相关的服务和内容由交银施罗德基金提供。

免责声明:基金研究、分析不构成投资咨询或顾问服务,不构成投资建议。本账号发布的言论仅代表个人观点,不作为买卖的依据。基金投资有风险,基金的过往业绩不预示其未来表现。敬请认真阅读相关法律文件和风险揭示声明,基于自身的风险承受能力进行理性投资,自行承担投资基金的风险。

基金管理人承诺以诚实信用、勤勉尽职的原则管理和运用基金资产,但不保证基金一定盈利,也不保证最低收益。我国证券市场发展时间比较短,不能反映市场发展的所有阶段,基金过往业绩并不预示其未来表现,基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证。合格评级评价机构发布所涉评价结果并不是对未来表现的预测,也不视作投资基金的建议。

交银瑞鑫六个月持有期混合A(C)历年业绩/现行业绩比较基准(中证综合债券指数收益率*80%+沪深300指数收益率*15%+恒生指数收益率*5%)2023年成立至年底-0.59%(成立至年底-1.06%)/0.42%(0.27%)。本基金A自2020/07/09至2020/07/23由王艺伟、凌超、李娜共同管理,任职回报为2.60%,自2020/07/24至2020/12/19由王艺伟、李娜共同管理,任职回报为6.93%,自2020/12/20至2023/12/31由王艺伟单独管理,任职回报为11.18%。本基金C自2023/03/22至2023/12/31由王艺伟单独管理,任职回报为-1.06%。本基金在上述业绩登载期间曾发生过投资目标、投资范围、投资策略或基金经理变动,具体请见基金法律文件及基金定期报告。交银施罗德瑞鑫六个月持有期混合型证券投资基金由交银施罗德瑞鑫定期开放灵活配置混合型证券投资基金转型而来,转型后基金投资目标、投资范围、投资策略发生过变更,具体请见基金法律文件及基金定期报告。

交银恒益混合A(C)历年业绩/现行业绩比较基准(中证综合债券指数收益率*60%+沪深300指数收益率*40%)2019年16.38%(C类未成立%)/16.80%,2020年15.29%(C类未成立%)/12.76%,2021年9.26%(C类未成立%)/1.33%,2022年-2.37%(成立至年底-2.01%)/-7.04%(-5.54%),2023年-0.03%(-0.14%)/-1.78%。本基金A自2020/07/09至2020/07/23由王艺伟、凌超、李娜共同管理,任职回报为0.93%,自2020/07/24至2020/12/19由王艺伟、李娜共同管理,任职回报为4.56%,自2020/12/20至2023/12/31由王艺伟单独管理,任职回报为8.11%。本基金C自2022/01/25至2023/12/31由王艺伟单独管理,任职回报为-2.14%。本基金在上述业绩登载期间曾发生过投资目标、投资范围、投资策略或基金经理变动,具体请见基金法律文件及基金定期报告。

交银臻选回报混合A(C)历年业绩/现行业绩比较基准(中证综合债券指数收益率*75%+沪深300指数收益率*20%+恒生指数收益率*5%)2020年成立至年底0.22%(C类未成立%)/1.39%,2021年7.97%(C类未成立%)/2.36%,2022年-2.79%(成立至年底-1.48%)/-2.71%(-1.21%),2023年-0.26%(-0.15%)/0.60%。本基金A自2020/12/23至2023/12/31由王艺伟单独管理,任职回报为4.92%。本基金C自2022/07/12至2023/12/31由王艺伟单独管理,任职回报为-1.63%。

交银稳进回报六个月持有期混合A(C)历年业绩/现行业绩比较基准(中证综合债券指数收益率*80%+沪深300指数收益率*15%+恒生指数收益率*5%)2023年成立至年底-1.58%(成立至年底-2.12%)/-0.30%。本基金A自2023/02/01至2023/12/31由王艺伟单独管理,任职回报为-1.58%。本基金C自2023/02/01至2023/12/31由王艺伟单独管理,任职回报为-2.12%。

交银周期回报灵活配置混合A(C)历年业绩/现行业绩比较基准(沪深300指数收益率*50%+中债综合全价指数收益率*50%)2019年8.74%(8.40%)/17.99%,2020年13.71%(13.53%)/13.50%,2021年7.66%(7.55%)/-1.21%,2022年-2.79%(-2.81%)/-10.80%,2023年0.31%(0.24%)/-4.68%。本基金A自2020/07/09至2020/07/23由王艺伟、凌超、李娜共同管理,任职回报为2.30%,自2020/07/24至2020/12/19由王艺伟、李娜共同管理,任职回报为4.44%,自2020/12/20至2023/12/31由王艺伟单独管理,任职回报为6.31%。本基金C自2020/07/09至2020/07/23由王艺伟、凌超、李娜共同管理,任职回报为2.24%,自2020/07/24至2020/12/19由王艺伟、李娜共同管理,任职回报为4.39%,自2020/12/20至2023/12/31由王艺伟单独管理,任职回报为6.10%。本基金在上述业绩登载期间曾发生过投资目标、投资范围、投资策略或基金经理变动,具体请见基金法律文件及基金定期报告。

交银新回报灵活配置混合A(C)历年业绩/现行业绩比较基准(沪深300指数收益率*50%+中债综合全价指数收益率*50%)2019年9.49%(9.72%)/17.99%,2020年14.47%(14.33%)/13.50%,2021年7.57%(7.53%)/-1.21%,2022年-2.78%(-2.93%)/-10.80%,2023年0.04%(-0.01%)/-4.68%。本基金A自2020/07/09至2020/07/23由王艺伟、凌超、李娜共同管理,任职回报为2.34%,自2020/07/24至2020/12/19由王艺伟、李娜共同管理,任职回报为4.65%,自2020/12/20至2023/12/31由王艺伟单独管理,任职回报为6.17%。本基金C自2020/07/09至2020/07/23由王艺伟、凌超、李娜共同管理,任职回报为2.33%,自2020/07/24至2020/12/19由王艺伟、李娜共同管理,任职回报为4.62%,自2020/12/20至2023/12/31由王艺伟单独管理,任职回报为5.87%。本基金在上述业绩登载期间曾发生过投资目标、投资范围、投资策略或基金经理变动,具体请见基金法律文件及基金定期报告。

交银多策略回报灵活配置混合A(C)历年业绩/现行业绩比较基准(沪深300指数收益率*50%+中债综合全价指数收益率*50%)2019年17.14%(17.28%)/17.99%,2020年12.25%(12.06%)/13.50%,2021年7.68%(7.38%)/-1.21%,2022年-2.76%(-2.90%)/-10.80%,2023年0.14%(-0.14%)/-4.68%。本基金A自2020/07/09至2020/07/23由王艺伟、凌超、李娜共同管理,任职回报为1.98%,自2020/07/24至2020/12/19由王艺伟、李娜共同管理,任职回报为4.11%,自2020/12/20至2023/12/31由王艺伟单独管理,任职回报为6.24%。本基金C自2020/07/09至2020/07/23由王艺伟、凌超、李娜共同管理,任职回报为2.05%,自2020/07/24至2020/12/19由王艺伟、李娜共同管理,任职回报为3.95%,自2020/12/20至2023/12/31由王艺伟单独管理,任职回报为5.57%。本基金在上述业绩登载期间曾发生过投资目标、投资范围、投资策略或基金经理变动,具体请见基金法律文件及基金定期报告。

交银优选回报灵活配置混合A(C)历年业绩/现行业绩比较基准(沪深300指数收益率*50%+中债综合全价指数收益率*50%)2019年8.33%(8.18%)/17.99%,2020年15.80%(15.57%)/13.50%,2021年9.17%(8.95%)/-1.21%,2022年-3.01%(-3.25%)/-10.80%,2023年0.21%(0.07%)/-4.68%。本基金A自2020/07/09至2020/07/23由王艺伟、凌超、李娜共同管理,任职回报为1.94%,自2020/07/24至2020/12/19由王艺伟、李娜共同管理,任职回报为4.51%,自2020/12/20至2023/12/31由王艺伟单独管理,任职回报为7.72%。本基金C自2020/07/09至2020/07/23由王艺伟、凌超、李娜共同管理,任职回报为1.95%,自2020/07/24至2020/12/19由王艺伟、李娜共同管理,任职回报为4.47%,自2020/12/20至2023/12/31由王艺伟单独管理,任职回报为7.02%。本基金在上述业绩登载期间曾发生过投资目标、投资范围、投资策略或基金经理变动,具体请见基金法律文件及基金定期报告。

交银优择回报灵活配置混合A(C)历年业绩/现行业绩比较基准(沪深300指数收益率*50%+中债综合全价指数收益率*50%)2019年8.53%(8.34%)/17.99%,2020年15.55%(15.40%)/13.50%,2021年8.54%(8.25%)/-1.21%,2022年-3.48%(-3.67%)/-10.80%,2023年-0.07%(-0.29%)/-4.68%。本基金A自2020/07/09至2020/07/23由王艺伟、凌超、李娜共同管理,任职回报为2.29%,自2020/07/24至2020/12/19由王艺伟、李娜共同管理,任职回报为4.39%,自2020/12/20至2023/12/31由王艺伟单独管理,任职回报为5.97%。本基金C自2020/07/09至2020/07/23由王艺伟、凌超、李娜共同管理,任职回报为2.27%,自2020/07/24至2020/12/19由王艺伟、李娜共同管理,任职回报为4.28%,自2020/12/20至2023/12/31由王艺伟单独管理,任职回报为5.32%。本基金在上述业绩登载期间曾发生过投资目标、投资范围、投资策略或基金经理变动,具体请见基金法律文件及基金定期报告。

数据来源:业绩来自基金定期报告,截至2023/12/31;基金经理任职回报统计规则来自银河证券,截至2023/12/31。