我们通过复盘美国铁塔,发现其股价长期跑赢市场,在过去的20年累计上涨10倍,成为科技板块中独特的稳健投资之选。美国铁塔历史可追溯至90年代末,经过长期海外并购外延发展壮大,成为全球铁塔公司龙头。究其根源,是单塔共享率的提升驱动公司盈利能力显著改善,充裕的现金流和高派息率推动股价一路走高,企业价值倍数自2005年至今保持在20倍左右。在本文中,我们对美国铁塔的发展脉络进行梳理,希望得到对中国塔类资产长期发展与定位的启示。

稳定现金流和高派息是构建美国铁塔长期估值稳定的核心逻辑

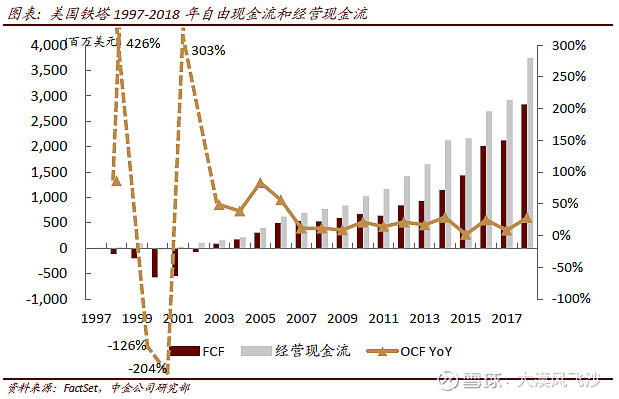

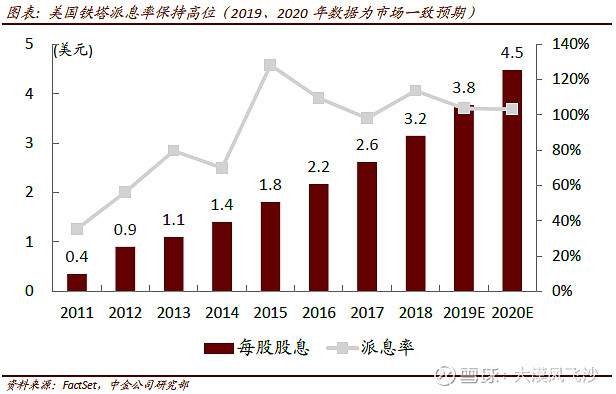

回顾1999年至今,美国铁塔的股价一路稳定上行,股价20年翻涨近10倍,年化收益率12%,远高于同期标普500指数2.1倍和道琼斯电信指数1.7倍涨幅。公司的优秀财务表现是长期估值稳定的核心要素。具体来看,美国铁塔强劲的自由现金流证明公司优秀的自我造血能力,作为高分红的基础;美国铁塔转成REITs架构,受现金流每年稳健增长20%驱动,公司每年派息率维持在100%左右,股息也每年增长约20%,为公司股东带来稳定的高回报,构成支撑股价一路上行的核心驱动力。

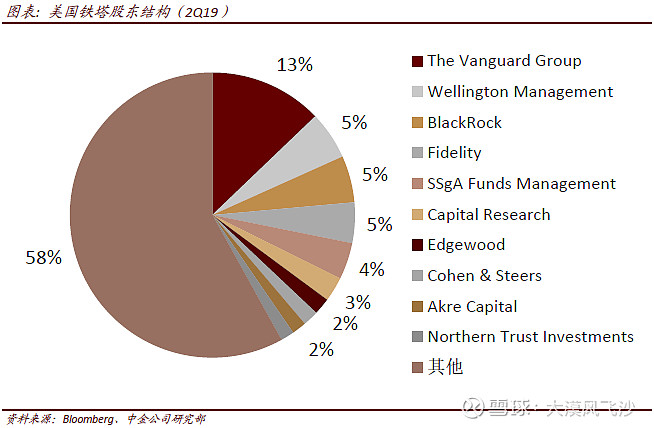

除基本面不断优化的因素之外,企业价值倍数保持在20倍左右,股息收益率在2012年后维持在2%水平的独特优势都吸引了长期投资者。

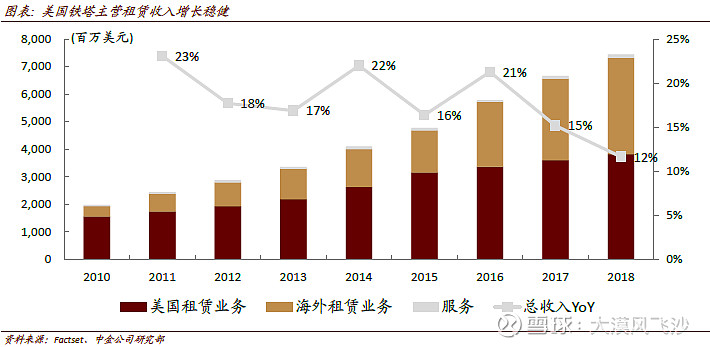

量价提升驱动美国铁塔收入稳健增长,共享率提升是盈利改善关键

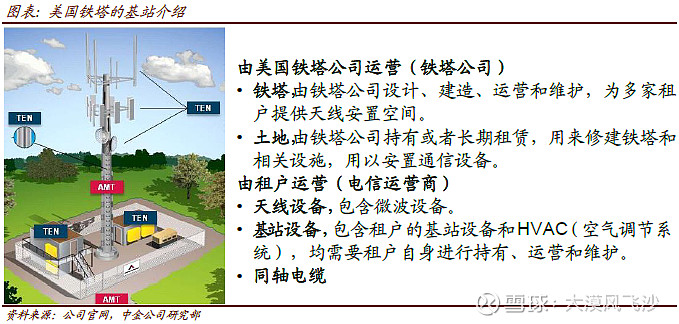

铁塔业务属于资本密集型行业,进入门槛高,塔类站址资源需要长时间的积累和沉淀,龙头公司能长期形成护城河优势;下游客户重置成本高,组网之后不会轻易更换或改动租约,有助于与用户建立长期稳定的合约关系。规模效应明显,随着站均租户数提升,驱动边际运营和维护成本下降,单塔盈利能力提升,新塔爬坡期后铁塔公司能够收割复利红利。

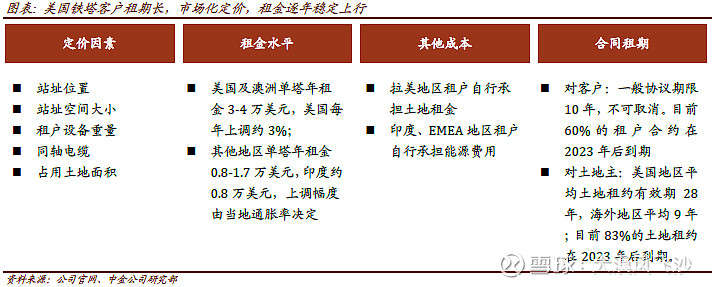

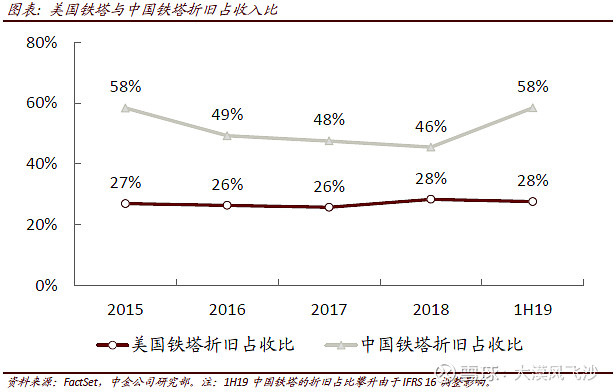

同时美国铁塔的业务发展保持较强独立性,拥有较强自主定价权,美国地区每年租金上浮3%,其他地区根据通胀率决定涨幅。高用户续租率和稳定上涨的租金为公司提供稳定现金流入。并且随着共享率提升,折旧费用摊薄,公司能够以低边际成本增收,降低资本开支压力,推动利润率持续改善。

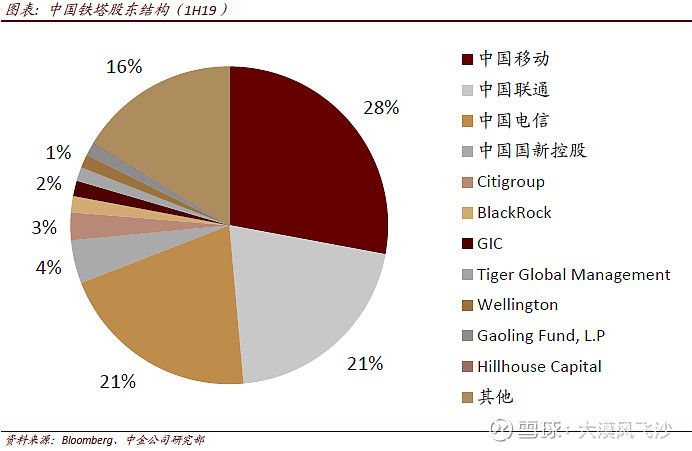

中国铁塔与美国铁塔同样作为行业龙头,均处于通信技术变革关键期,下游客户的增量需求可观;相比于美国铁塔,中国铁塔的股权架构中运营商持股比例较重,因此业务发展上与运营商存在更强的协同效应,通过共享折扣的方式促进资产运营效率的提升。长期看,中国铁塔的发展路径和美国铁塔相似度较高。

近几年我国的类REITs产品陆续推出,也逐步进入了监管层的视野。我们认为中国铁塔同样具备美国铁塔现金流稳定的特性,抗风险能力强的特点。REITs模式下公司派息水平较高。我们认为,即使不尝试REITs模式,中国铁塔也能够借鉴其高派息特色,提高抗周期的防御属性;还可以通过类REITs产品(比如公司债或资产证券化的方式)进行轻资产运作,低负债巩固信用评级,并以较低的融资成本进行资本投入。

风险提示

5G网络建设可能不及预期,导致运营商的基站覆盖进展放缓,影响铁塔收入增速;公司未来可能面临资本开支上行,自由现金流承压,影响分红能力。