懒人包最前:

德视佳是眼科诊所运营商,估值合理,发展可期;

高升集团和快餐帝国都是卖壳概念股,可投机不可投资。

大市维持中性评级。

Part 1: 德视佳国际眼科有限公司(1846)

一,基本介绍

德视佳于1993年成立,是视力矫正行业的领先品牌之一,结合了德国眼科的卓越 技术及25年的个性化客户服务经验。德视佳为中高收入水平目标客户提供优质服务。德视佳也是为数不多的具有广泛地理覆盖范围的眼科诊所集团之一,在德国、丹麦及中国 运营业务。

发售股份数目 : 79,334,000股股份(视乎超额配股权行使与否而定)

公开发售股份数目 : 7,934,000股股份(10%,可予重新分配)

配售股份数目 : 71,400,000股股份(90%,可予重新分配及视乎超额配股权行使与否而定)

回拨机制:

公开发售不足额而国际配售足额:将未足额部分回拨至国际配售。

国际配售不足额:可回拨至不超过20%且需下限定价。

国际配售足额且公开发售超购少于15 倍:可回拨至不超过20%且需下限定价;

公开发售超购15 倍或以上但少于 50 倍:回拨至30%;

50 倍或以上但少于 100 倍:回拨至40%;

100 倍或以上:回拨至50%。

发售价:6.2~8.8港元

发售时间:2019年09月30日-2019年10月08日(2019年10月04日截止孖展)

上市日:2019年10月15日

保荐人:中银国际亚洲有限公司

包销商:中银国际亚洲有限公司、中信建投(国际)融资有限公司、复星恒利证券有限公司

二,基本面和定价

德视佳是一家眼科诊所运营商,主要提供视力矫正服务,目前已经在德国、丹麦、中国开始营业:

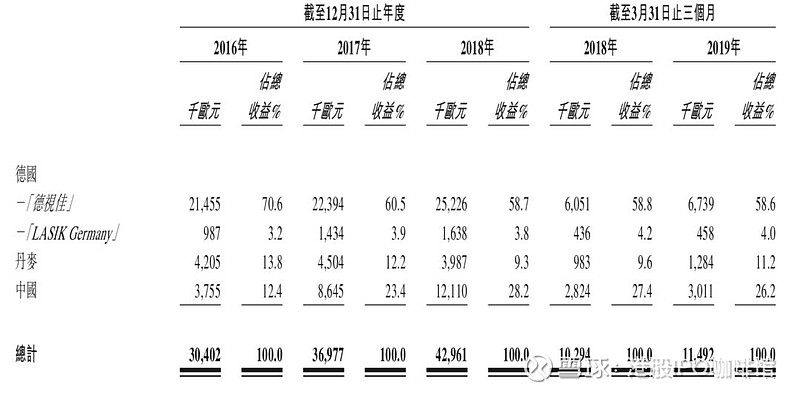

图1,德视佳的收益,按地区计

按市场份额计德视佳目前在德国和丹麦分别排名第一和第二,另外根据弗若斯特沙利文分析,德国先进晶体置换手术及屈光手术市场规模在2018-2023年预计复合年增长率将维持在7.9%,丹麦则维持在4.2%。所以账号菌预计德视佳在德国和丹麦的业绩将维持缓慢增长。

德视佳目前在中国有四间诊所,分别位于。随着中国老龄化的增加和人们收入水平增加,弗若斯特沙利文预计中国的私人医疗机构先进晶体置换手术及屈光手术(不包括PRK/LASEK)市场规模在2018年至2023年的预计复合年增长率将高达29.5%,而白内障治疗的市场规模的预计复合年增长率将高达19%。

按市场份额计算德视佳目前在中国排名第十,仍有巨大的增长空间。根据招股书披露,本次集资的所得款项的约40%将用于在中国新设诊所。账号菌预计之后德视佳的主要内生增长将来自于中国。

图2,德视佳的综合损益表摘要

可能很多朋友印象中眼科应该是暴利行业,但是由于德视佳持续新开设门诊带来的巨大资本投入,德视佳的净利率并不高。往绩记录期间德视佳的净利润录得大幅波动主要受到非经常性开支/收入影响。

德视佳的发行市盈率(经调整):41.8~59.0倍

(假设1.00欧元兑8.6港元)

同业比较(数据来源:Bloomberg):

希玛眼科(3309)历史市盈率:86.8倍

2018年9~11月,德视佳引入了一批Pre-IPO投资者,该批投资者包括德视佳的管理层及其家人以及独立第三方。Pre-IPO投资者的持股成本约为1.8~1.86港元/股,较发售价折让约76%。设有六个月禁售期。

另外德视佳预计其派息率为20%,但需缴纳德国有关税项。

综上,德视佳作为老龄化概念股,业绩可期,估值合理,现金流充沛。

基本面和定价评级:中性偏正面

三,保荐人

中银国际为本次IPO的独家保荐人。

过去两年内由中银国际独家保荐的项目包括:华检医疗(1931),首日走平;维港环保科技(1845),首日升2.3%;浦林成山(1809),首日跌25.6%;和捷荣国际控股(2119),首日涨19.7%。

保荐人评级:中性偏负面

招股书:

Part 2: 高升集团控股有限公司(1283)

一,基本介绍

高升集团是香港一间历史悠久的机电工程服务供应商,且历史可以追溯至2000年。高升集团的机电工程服务通常涉及按个别项目供应、安装及保养(i)机械通风及空气调节系统;(ii)电气系统;及(iii)泳池、喷泉以及给排水系统。于往绩记录期间,高升集团以首层或次层分包商身份提供服务,并主要为香港私营住宅物业发展项目提供服务,包括若干知名物业发展商旗下有关项目,高升集团承接了合共84个机电工程项目,原合约总额约为1,804.2百万港元,其中41个项目已于最后实际可行日期完成。

发售股份数目 : 200,000,000股股份(视乎超额配股权而定)

公开发售股份数目 : 20,000,000股股份(10%,可予重新分配)

配售股份数目 : 180,000,000股股份(90%,可予重新分配及(视乎超额配股权而定)

回拨机制:

公开发售不足额而国际配售足额:将未足额部分回拨至国际配售。

国际配售不足额:可回拨至不超过20%且需下限定价。

国际配售足额且公开发售超购少于15 倍:可回拨至不超过20%且需下限定价;

公开发售超购15 倍或以上但少于 50 倍:回拨至30%;

50 倍或以上但少于 100 倍:回拨至40%;

100 倍或以上:回拨至50%。

发售价:0.625~0.75港元

基石投资者:

四位个人投资者已同意以发售价认购价值45百万港元之发售股分,占发售股分的约32.7%。

(假设发售价为0.6875港元,假设并无行使超额配股权)

(Ps:招股书263页此处有一处错误)

发售时间:2019年09月30日-2019年10月08日(2019年10月04日截止孖展)

上市日:2019年10月18日

保荐人:丰盛融资有限公司

包销商:首盛资本集团有限公司、联合证券有限公司、高钲证券有限公司、一盈证券有限公司、蓝山证券有限公司、潮商证券有限公司、顺安证券资产管理有限公司、新城晋峰证券有限公司、中毅资本有限公司、利盟证券有限公司、力高证券有限公司、万德资本有限公司、佳富达证券有限公司、所罗门证券有限公司、禹洲金融控股(香港)有限公司

二,观点

高升集团虽然不是典型的建筑股,但是机电工程行业、低市值、丰盛做保荐等显示了高升集团仍然是一家卖壳概念股。所以我们还是可以用壳股逻辑来分析高升集团:

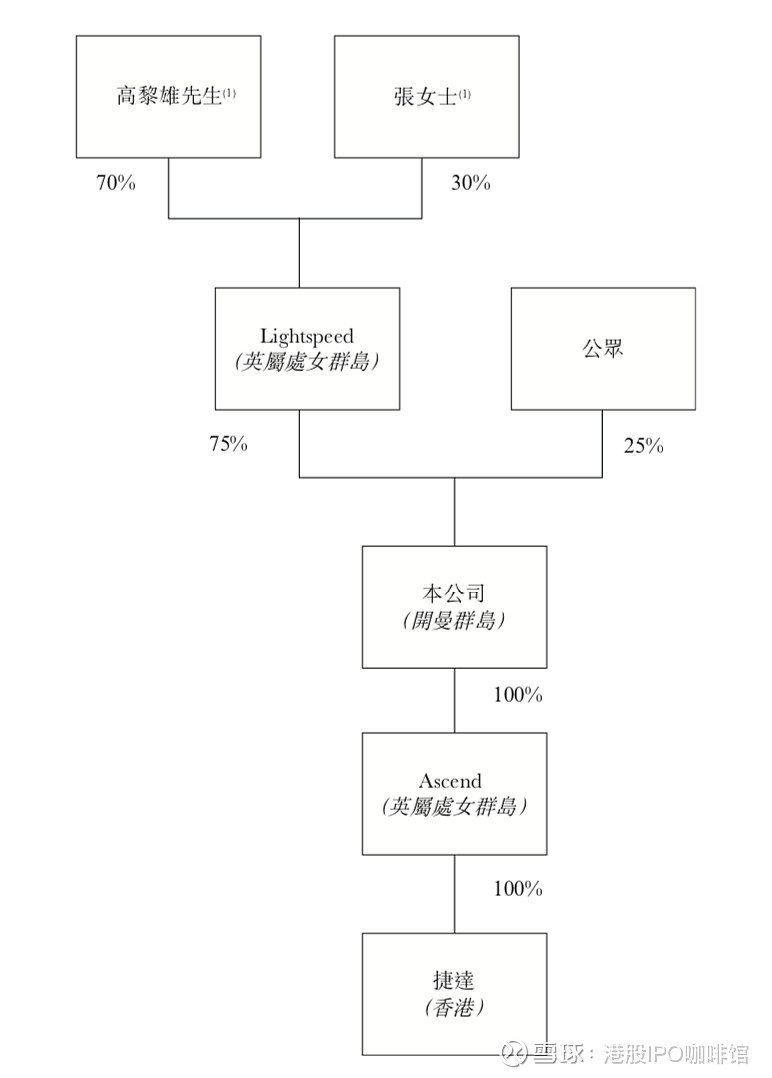

1,股权结构:

两位控股股东(互为配偶)通过同一间BVI公司持有上市实体75%的股份(假设上市后),一般认为同一控股股东有利于控股权的转让。

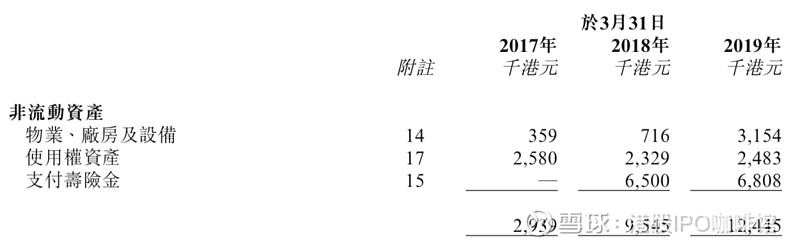

2,资产

截至2019年3月31日,高升集团拥有约1200万港元的非流动资产,但是其中有过半是寿险金(通常情况下受益人不会发生转移),PPE仅有约3百万港元,几乎无非流动负债。一般认为较少的非流动资产/负债有助于控股权的转移。

3,市值

本次IPO发售价对应的市值为5~6亿港元,为主办上市规则所要求的下限。唯最近香港市场壳价走低,5~6亿依然偏高。

4,保荐人

丰盛融资为本次IPO的独家保荐人。

丰盛融资过去两年内有10单保荐业务,其中9只首日录得上涨。

另外和力高一样,丰盛融资之前亦被怀疑卷入了港交所贪腐案,唯管理层随即否认指控。

本次IPO很罕见地聘请了多达15家券商作为承销商。

综上,高升集团算一个合格的壳股,保荐人过往记录亦不错。不过一般来说壳股概念通常上市后价格变化较大,投资者依然需要根据自己的风险承受能力决定是否投机于壳股。

三,特别风险提示

本次IPO的公开发售包销佣金率达10%,配售佣金率未披露。

招股书:

Part 3: 快餐帝国控股有限公司(1843)

一,基本介绍

快餐帝国是一个餐饮集团,以旗下品牌士林台湾小吃®供应台湾小吃饮品。

快餐帝国的历史可追溯至二零零三年,当时其主席、执行董事兼控股股东Tay先生与行政总裁、执行董事兼控股股东黄先生共同创办了STSS Company,冀在新加坡快餐行业引入正宗台湾菜式。

发售股份数目 : 200,000,000股股份(视乎超额配发选择权而定)

公开发售股份数目 : 20,000,000股股份(10%,可予重新分配)

配售股份数目 : 180,000,000股股份(90%,可予重新分配及视乎超额配股权而定)

回拨机制:

公开发售不足额而国际配售足额:将未足额部分回拨至国际配售。

国际配售不足额:可回拨至不超过20%且需下限定价。

国际配售足额且公开发售超购少于15 倍:可回拨至不超过20%且需下限定价;

公开发售超购15 倍或以上但少于 50 倍:回拨至30%;

50 倍或以上但少于 100 倍:回拨至40%;

100 倍或以上:回拨至50%。

发售价:0.65~0.75港元

发售时间:2019年09月30日-2019年10月08日(2019年10月04日截止孖展)

上市日:2019年10月23日

保荐人:力高企业融资有限公司

包销商:潮商证券有限公司、力高证券有限公司、首盛资本集团有限公司、马有成投资有限公司、联合证券有限公司、宏进证券有限公司、华赢东方(亚洲)控股有限公司、ZACD Financial Group Limited

二,观点

同建筑股一样,餐饮股也是“啤壳”重灾区,我们还是用壳股逻辑来分析快餐帝国。

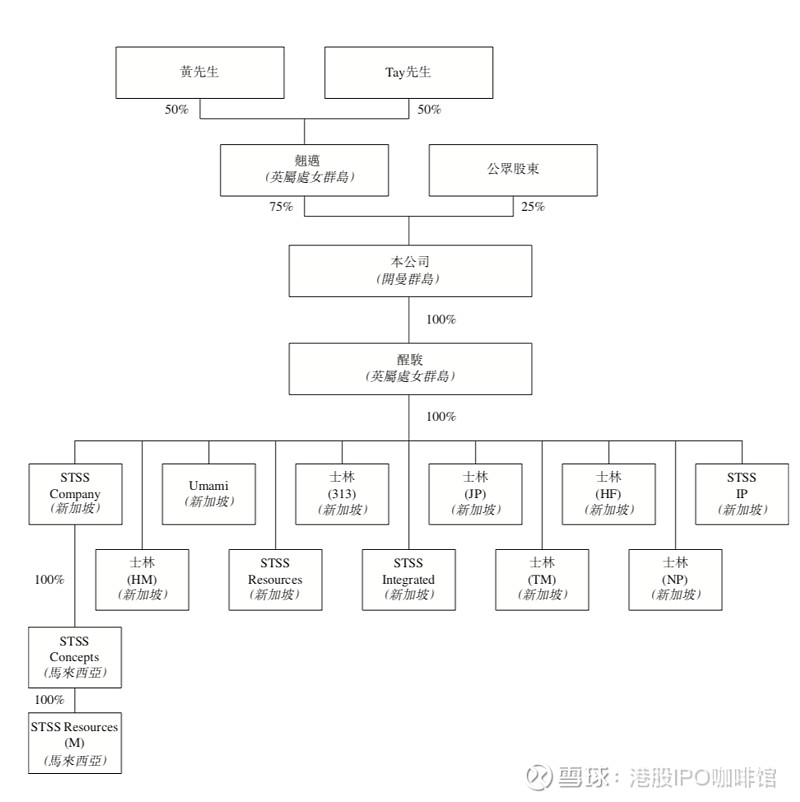

1,股权结构

两位控股股东(亦是两位创始人)通过同一间BVI公司持有上市实体75%的股份(假设上市后),一般认为同一控股股东有利于控股权的转让。

2,资产

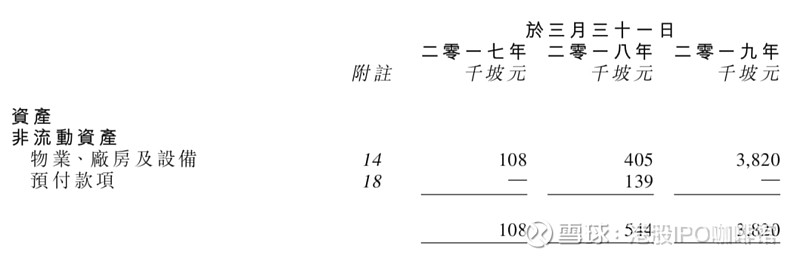

截至2019年3月31日,快餐帝国的PP&E大幅增加至约3.8百万坡元,主要是因为2018年4月快餐帝国购置了新的办公室物业,同时,其贷款金额亦随之上升。

一般来说过多的物业和贷款不利于控股权的转移。

3,市值

本次IPO发售价对应的市值为5.2~6亿港元,为主办上市规则所要求的下限。同上文一样,相对于壳价来说这个市值依然偏高。

4,保荐人

力高融资为本次IPO的独家保荐人,承销团则以潮商牵头。

最近已经有多支力高融资保荐的项目上市,包括瀛海集团(8668)和其母公司LFG投资控股(3938),力高的项目上市后往往会出现暴涨暴跌。

综上,快餐帝国也是一只卖壳概念股,投资者需要根据自己的风险承受能力决定是否投机于壳股。

三,特别风险提示

本次IPO招股结束至正式上市时间较长,投资者可能要承担更多大市风险和融资成本。

本次IPO的承销佣金率达12%。

招股书:

@今日话题 $德视佳(01846)$ $高升集团控股(01283)$ $快餐帝国(01843)$

利益相关:

本人为证监会持牌人士,于本文刊登之时本人及本人客户可能持有所述公司的股票、认股证、期权或第三者所发行与所述公司有关的衍生金融工具等。

Disclaimer:

投资涉及风险,证券价格可升亦可跌,甚至变成毫无价值。

本文所包含的意见、预测及其他资料均为本人从相信为准确的来源搜集。但本人对任何因信赖或参考有关内容所导致的损失,概不负责。

本文并不存有招揽任何证券买卖的企图。