圣经:过去的事情现在还会发生。

战胜华尔街:彼得林奇和银行股

谈到保险业,在1980年3月,我把基金25.4%的资金都投在了保险业股票上,不是财产保险公司,就是意外伤害保险公司。由于我购买了非常多的保险行业股票,而当时保险业股票在股市非常受冷落,所以保险业协会邀请我参加,并请我作为保险业最好的朋友在保险年会上发表一次演讲。不过要是他们知道我在仅仅一年之后会抛出所有保险业股票转向银行业股票,也许就不会邀请我了。

当时是1980年,正值卡特总统执政的末期,美国联邦储备委员会为了抑制经济过热,猛踩刹车,把利息率提高到了历史最高水平。在这种形势下,尽管银行业增长前景非常好,但是银行股居然以低于账面价值的市场价格在销售。我并不是坐在办公室里,拍着脑袋一想,利率提高银行股会如何如何,于是发现银行股被严重低估的;而是在一次亚特兰大举行的由罗宾逊-汉弗瑞投资公司主办的一次地区投资会议上发现的。

事实上,当时我开始考虑银行股,并不是在这次会议之上,而是在会议之外。参加这次投资会议时,一个又一个根本没有经营历史记录又没有盈利的上市公司的介绍,让我听得烦死了,于是趁着会议中间暂停休息的时候,我就溜了出来,顺便去附近的第一亚特兰大银行拜访一下。这家银行连续12年都取得了很高的收益率,盈利能力远远高于那些正在会议上猛吹自己的许多上市公司。显然,投资者们都忽略了这家业绩优异的银行,而在5年后,当这家银行与北卡罗来纳州的瓦乔维亚银行(Wachovia)合并时,股价上涨了30倍。

华尔街总是非常关注那些在生死边缘垂死挣扎,要么生存,要么死亡的上市公司股票,却往往对实力雄厚、业绩稳定的银行股不感兴趣,像第一亚特兰大银行,股票市盈率只有市场平均市盈率水平的一半。

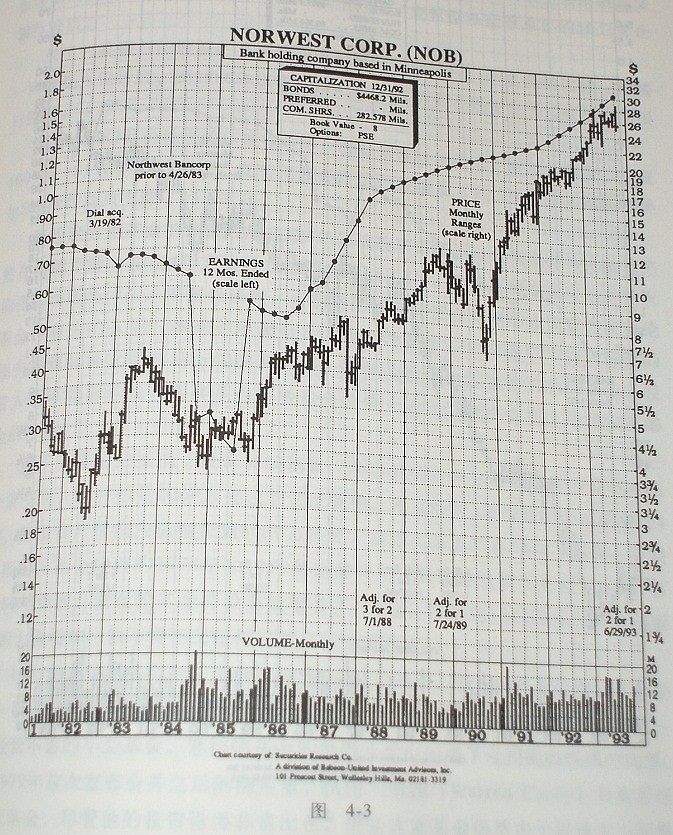

自从听说第一亚特兰大银行的情况的第一天起,我对这些业绩良好的地区性银行兴趣大增,但同时我也非常迷惑不解,为什么市场对这么好的银行股根本没什么兴趣?随便问问任何一个基金经理,图4-2、图4-3和图4-4中涨势如虹的股票是哪家公司的股票,他很可能会说是沃尔玛公司、菲利普莫里斯公司,或者是默克制药公司。这些股票走势图看起来都像快速成长型公司持续上涨的走势,谁又能想到竟然会是传统的银行股呢?图4-2中,股价在10年内上涨了10倍的,是瓦乔维亚银行的股票走势,图4-3是明尼波利斯西北银行的股票走势,图4-4是底特律NBD银行公司的股票走势。

我仍然感到吃惊的是,像NBD这样的银行,连续多年一直保持着15%的盈利增长速度,与像Pep Boys 或者Dunkin誅onuts这样快速增长型公司的业绩增长速度一样高,但是市场给这些业绩同样快速增长的银行股的市盈率却非常低。可能市场普遍认为银行属于成熟的公用事业,想当然地认为银行只会像老牛拉破车一样,增长率很低,根本不可能会有很高的增长率,这实在是错得太离谱了。

这些地方性银行股票在市场上的错误定价给麦哲伦基金创造了许多极好的低价买入机会,这也正是为什么麦哲伦基金在银行业的仓位上要比其他投资者高出4~5倍。其中我所喜欢的一只银行股从2美元上涨到了80美元,你想知道是哪家银行吗?五三银行公司,听听这名字,有多么让人讨厌,可我一看就会忍不住想买进,因为我发现名字越让人讨厌,股票越有可能被低估。另一只我喜欢的银行股是Meridian银行,已经好多年没有投资者拜访过这家银行总部了。

还有一只银行股是凯科银行(Key Corp),这家银行有一套“霜冻地带”(frost belt)经营理论,即通过收购小型银行,专注于在高山寒冷地区开展业务,因为这些地区的人们普遍很节俭,也很保守,很少会贷款违约,这家银行因此业务相当红火。

不过我在银行股上赚钱最多的还是地区性银行,如图4-2、图4-3和图4-4所示的那3家。我总是寻找那些有着雄厚的储蓄客户基础,且在贷款上效率很高又很谨慎的商业银行。在后面第6章表6-2中列出了麦哲伦基金最重要的50只重仓银行股票。

买了一家银行的股票,又会让我了解到另一家银行,于是我就这样一家接一家地买入银行股,到1980年底我已经把基金9%的资金投资在了12家不同的银行股上。

在1981年3月份推出的年度报告中,我非常高兴地指出,麦哲伦基金增值近100%,与1980年3月相比,麦哲伦基金净值已经增长了94.7%,而同期标准普尔500指数却只上涨了33.2%。