《林园炒股秘籍》读书笔记

作者:是今非昨yestoday

一、简述

其一是本书的作者是王洪,很多内容与其说是林园自己的看法,不如说是一个旁观者看到林园的做法,谈了谈自己的理解。王洪是谁呢?根据介绍,1964 年出生于湖北洪湖。教育经历:北京师范大学哲学系北京大学哲学系比较文化博士班(博士肄业、硕士毕业)中国人民大学商学院 EMBA 工作经历:在中关村做过 3 年电脑销售;在上地做过 3 年房地产开发;在海淀做过 9 年文化娱乐出版。1993 年投身股市,从业 14 年(现在算应该有 27 年了),近年来跟随林园专职研究上市公司,深得林园投资真传。

如果想了解林园先生的思路,建议直接读第十章到第十三章。

其二是这本书是 2007 年《中国股神林园炒股秘籍》这本书的再版。再版主要增加了后面三章(第十二章到第十四章)。可是后面三章是林园最近十年的一些访谈、报道。

二、林园到底是怎么赚到钱的

1、1989 年-1990 年:深发展带来的第一波牛市,8000 元到 12 万

这段期间主要是反复操作深发展赚的钱。一方面是股价疯涨,另外一方面是林园频繁穿梭于各个营业部之间(我估计是价差套利)。这段时间,林园赚的是制度套利的钱。

我从网上找了一段话,来侧面印证那段时间的疯狂:

根据老股民李宏生买说深发展原始股得成本推算:李宏生 1988 年作为深圳发展银行的储户,在柜台上买入了 80 股深发展股票。他清楚地记得当年深发展分红配股的情况,“1989 年是深发展股票第二次分派股息。当时每股派 7 元,并 10 股送 5 股,以同样的比例发售新股,每股股价 40 元(注:此时发展股是 20 股合 1 股)。这样,我的股票变成了 160 股,总的成本是 2540 元。1990 年深发展又进行了 1:20 的股票拆分,我的 160 股变成 3200 股,并派发股息每股 0.5 元,我得到 1600 元股息,同时又每 10 股送新股 5 股,并以 3.56 元价格向大家每 10 股发售新股 1 股。这样,我的股票又变成了 5120 股,成本变成 2079.2 元。不过在领取股息时要扣个人所得税,好像是 6%还是 3%的我没记住,就不算了吧。虽然年底时股价最高到了 80 多元,但我都没时间排队去卖,也不想卖……”对深发展上市,李宏生认为,这支股票给予股民的回报已经够多了,所以上市规范交易的价值远超过黑市炒作的利润。姑且按这位老股民的成本计算深发展原始股得成本吧 2079.2 元/5120 股=0.406 元/每股。深发展 1991 年 1 月 2 日上市的开盘价是 67.41 元。67.41 元/0.406=166 倍。3 年半原始股东就获利了 166 倍。真是个奇迹呀!

2、1990 年-1992 年:原始股套利,12 万到 1000 万

这段时间上证走出了一波历史上最大的牛市,走势如下:

这段时间的涨幅即使在整个 A 股历史中也是非常显眼的:

林园主要买了原野、锦兴、琼民源、深华新等等原始股,这些股票上市后翻了十几倍甚至几十倍。

可以说,1000 万以前的林园主要是享受到了上市第一波的红利,本质就是制度套利。

3、1993 年-1994 年:离开市场,炒作房地产,小赚

1993 年-1994 年,股市下行剧烈,高点到低点几乎跌没了 80%:

我们无法知道当时林园是如何思考的,但是结果是,他逃顶了,转而进入了房地产市场。在房地产市场,估计林园的身价在 1000-2000 万之间,和顶峰时股票市值相比,并没有大规模的增长。

4、1995 年-2001 年:A 股牛市,1000 万到 1 亿

从 1994 年最低点算,到 2001 年最高点止,指数大约翻了 6 倍:

林园这段期间主要买入的股票是深发展和四川长虹。深发展林园的成本可能在 10 元左右,买了 1000 万,40 元脱手,获利 3000 万;四川长虹买入价格 25 元左右,买入约 2500 万,卖出的时候价格 60 元以上,市值 6000 多万,赚了 4000 万。从 1997 年年中到 2001 年,资产大概从 6000 万左右的水平又翻了一倍,达到 1 亿元以上。

5、2001 年-2003 年:海外投资,最终资产 1.7 亿以上

这段描述的并不详细,只说 2000 年到 2003 年,海外投资收益率达到 3 倍。不过想来林园也没有把所有资产放在海外,假设一半(5000 万)的资产在海外,投资回报 3 倍,拿了 1.5 亿回来,加上原来的 5000 万,大概累计资产 2 亿。

6、2003 年-2005 年,绩优股投资,最终资产 4 亿以上

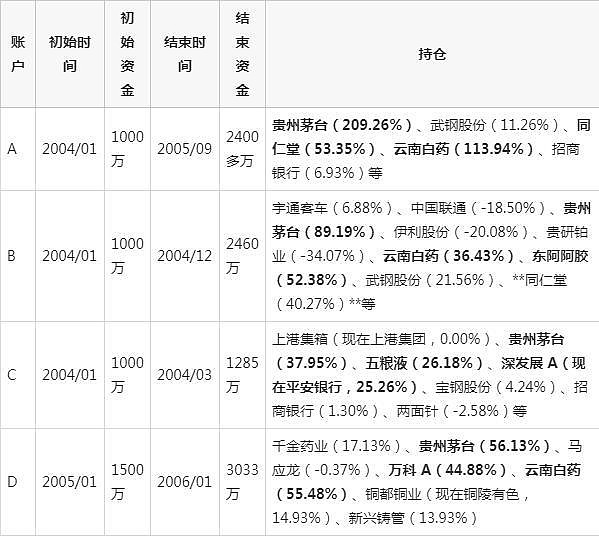

从这个阶段开始,林园的投资风格被人贴上了“价值投资”的标签。但如果查看真实的账户,你会发现,也不太是价值投资:

你会发现,他赚钱的个股主要是白酒(贵州茅台、五粮液)、中药(同仁堂、东阿阿胶、云南白药),其次是银行(深发展 A)和地产(万科 A)。结合 2003 年以来“五朵金花”的行情[1],或许林园只是比较善于发现市场的主流风格。

7、2005-2007 年,加杠杆可转债套利+PEG 选股,资产超过 20 亿元

林园这个阶段通过 PEG 选股,选择了一批 PEG 小于 1 的公司(包括招商银行、瑞贝卡、黄山旅游、丽江旅游、上海机场等),并通过加杠杆套利,赚到了不少钱。比如,招商银行借了 1 亿 6000 万,买入可转债,转股后成本 4 元,后来涨到快 20 块钱,这部分就应该赚到了快 10 亿。

8、发产品,暴跌超 50%,销声匿迹

2007 年,成立林园投资公司,募集了第一支基金,后来在 2008 年净值跌破 0.5,一度跌幅接近 60%,林园就此归隐。

2011 年,净值基本上回复原先的水平。2012 年茅台出事,产品略有下跌,后面相对表现一般。到了 2017 年,因为蓝筹回归,产品收益率爆棚,重新复出。

9、复出,资产超过 300 亿元

2017 年,林园因为一直持有茅台等公司,净值涨到 4 元以上,又出来卖基金产品,到处路演、推销。

三、读书笔记与点评

1、“确定性”理论

林园认为“只有把确定性放在首位,才能实现复合式增长”。买股票就是买公司,所以要寻找公司经营的确定性。在经营确定性的基础上,再考虑价格是否合适。

他认为通过如下选股可以实现投资的确定性:

选自己熟悉的行业要买跟踪三年以上的企业选未来 3 年“账好算”的企业,不买未来盈利不确定的公司在具体的方法论上,看重:

日常重点研究的股票不超过 30 只;每年新增加跟踪的股票限制在 5 只以内;企业 3 年内年均利润复合增速在 18%以上,市盈率在 20 倍以下;看重分红政策,要求公司多分红,不管是送股还是分现金,必须要送而且得多送,这样可以通过除权填权来获得收益;只要公司盈利状况不发生变化,坚决“持有”;喜欢零库存的公司;卖出的情况:公司经营出现困难,毛利率持续下降;发现性价比更好的公司;做资产配置,需要同比例下调所持股票的比例,以抵御市场风险。在选择行业和个股上,他表示:

喜欢“老字号”和“老大”,他认为“老字号”代表着品牌值得信赖、产品质量过硬,定价能力较强,产品毛利稳定,未来有机会全球化,企业最差的情况就是经营稳定,股票风险相当有限(典型企业包括云南白药、贵州茅台、五粮液、片仔癀、马应龙等等);在龙头企业里面,他比较看好集中度增加的龙头企业(典型企业包括招商银行、中集集团、江中制药、伊利股份、瑞贝卡等等)。看好汽车制造业(宇通客车)。行业未来增速块(国内外),公司成本低,和国外比竞争力强。点评:林园所谓的确定性实际上并不具备确定性。

在选股标准里,盈利的确定性本来就是不确定的,简单的得出“账好算”虽然大概率是对的,但是长此以往,总会死在小概率事件上;在方法论上,PEG < 1 并不代表企业一定没有什么风险,分红的看法更是对企业资金分配理论的不理解造成的;在行业和个股上,“老字号”和“老大”也事实上证明并不是确定性更强的要素。比如老字号里面,也有马应龙这种做不起来的;老大里面,也有中集集团这样一直在徘徊的。林园只是找到了一个现象,却没有很好的找到这类企业的本质。2、“无风险”套利理论

林园的无风险套利,主要体现在运用可转债和权证。

102.50 元买入招商银行可转债,转股后持有,仓位 30%;五粮液股改方案中存在认沽权证,但是林园赌大股东不想行权(行权需要准备 20 亿现金),因此价格需要在 7.96 元以上。因此在 6.5-6.8 元的价格,林园借钱买股,最终获利;上海机场也有类似的案例,就是赌认沽权证不行权(行权需要 77 亿现金),最终获利。点评:林园通过借钱的无风险套利,本身就蕴含着巨大的风险,只不过他幸好没有遇到小概率事件。林园之所以能在这个上面挣钱,本质上还是他敢赌的性格。

3、财务判断

比较神奇的是,林园居然很少花大量时间去研究公司的财务报告。他采用的策略是,选一些和人们生活密切相关的知名企业和国营大企业,远离主业不清的企业。对于财务问题,他的做法是交给别人来看(既看标的公司,也看同类公司),他只是综合多个人的判断进行决策。

如果非要说财务信息,他关注的指标主要有:

利润总额看绝对额。这里他看的是绝对值,要求绝对数量大,这样公司才有扩张的动力;不关心每股净资产。他认为这个指标被人为修饰,不值得关心;ROE。一般要求超过 20%, 不能小于 10%。这个里面的考量是公司是否会增资扩股以实现股本增长,因为证监会对配股的要求是,连续三年 ROE 平均在 10%以上,而且不能有任何一年低于 6%;毛利率。他要求产品毛利率要高,而且趋势是稳定上升。因为这样他才好给企业未来的收益“算账”,增加投资的“确定性”;账上现金。他认为账上有充足现金的公司更加“硬朗”。

4、跟踪和调研

林园认为,需要跟踪企业每月的财务指标,如果企业的基本面发生变化就坚决卖出,有足够的时间让你跑。在跟踪的内容上,他认为,一个就是判断大方向到底好不好,一个就是企业好不好打交道,本质是和企业搞关系。

对投资的公司,每个月至少打一个电话去了解;和茅台厂工人聊天中了解到库存有 300 亿元,市值当时只有 90 亿元,于是不买五粮液了,开始买茅台;和茅台主要销售商核实销量数据;去招商银行调研,认为服务很好,又不像外资收费,得出中资银行收费是迟早的事;调研黄山旅游,发现住宿客满,认为这种情况以后经常会出现;如果企业员工说加班,他会花 1000 元/月一个人,每天去工厂转一圈,核实是否加班;同时找人去城市商店核实产品生产日期;云南白药的药效很好,销量很好,认为是好公司,不知道未来如何,就是“攥着”;调研是主要要感受到员工的信心,寻找员工对企业未来盈利信心很足的公司。

5、市场择时和策略

总体而言,林园的策略就是买入持有,不断加仓,一直满仓,拿到牛市。熊市主要配置大盘股,到了牛市期间,会加大对绩优小盘股的配置比例。牛市中敢于持有不断创新高的股票,关注身边人是不是在谈论股票,判断拐点。

林园会选择组合投资来化解投资风险。因此熊市期间持股相对集中,牛市期间持股相对分散。

6、小股本理论

林园认为小股本的公司更加好,因为股本扩张后会反复送转,反复除权,反复推高。当初深发展的暴涨就是靠的这个。

7、2007 年后投资理念的更新和变化

这本书最有意思的地方就是,大部分内容是 2006 年底写成的,之后林园就遇到了人生重大的转折点:2007 年资产突破 20 亿元后,他发行了林园基金,随后熊市中净值跌破了 0.5。因此可以通过后面的部分大致了解后面十几年他的理念变化。

林园提的最多的就是“行业+垄断+成瘾”。

目前他看好医药股。

参考资料

“五朵金花”的行情: 网页链接